סוף עידן: קנון מוכרת את יתרת מניותיה בצים תמורת 178 מיליון דולר

אחרי למעלה מ-20 שנה בהן החזיק במניו צים החליט עידן עופר, בלע השליטה בחברת קנון למכור את יתרת מניותיו בחברת הספנות, שזינקה במעל 110% בשנה האחרונה וניצבת כעת ללא בעלי מניות משמעותיים

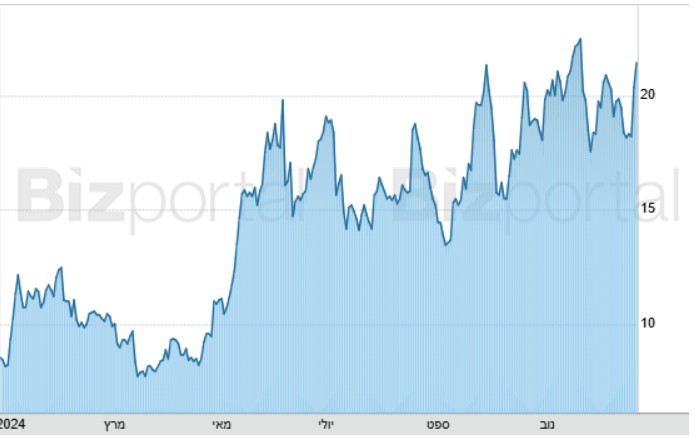

סוף עידן: חברת קנוןקנון -0.92% של איש העסקים עידן עופר, מוכרת את יתרת מניותיה (7.6%) בענקית הספנות הישראלית צים ציםתמורת סכום של כ-178 מיליון דולר.מאז הקמתה, בשנת 2017, מימשה קנון סכום של כ-2.1 מיליארד דולר, מהשקעתה בצים.על פי הדיווח של החברה, היא החלטה למכור את יתרת 9.1 מיליון מניותיה בצים תמורת 178 מיליון דולר לצד דיבידנדים של 47 מיליון דולר. זאת לאחר שבחודש שעבר היא הודיעה על כוונתה למכור את המניות שנותרו ברשותה. עוד קודם לכן, במהלך חודש יוני היא מכרה 5 מיליון מניות במחיר ממוצע של 21.1 דולר למניה, ובסכום כולל של 110.6 מיליון דולר. בנוסף,התקשרה החברה בהסכם למכירה עתידית של 5 מיליון מניות נוספות תמורת סכום שעמד לבסוף על 120 מיליון דולר.ההחלטה של קנון לממש את המניות הגיעה בין היתר על רקע הזינוק בשווי של צים, בחודשים האחרונים, בעקבות המצב בשוק הספנות. בשלושת הרבעונים האחרונים הציגה החברה צמיחה מתמדת שהחזירה לחיקה את המשקיעים, שעזבו לאחר הקורונה. את הרבעון השלישי של השנה סיימה החברה עם הכנסות שיא של2.77 מיליארד דולר לצד רווח משמעותי לא פחות של 1.13 מיליארד דולר.מתחילת השנה זינקה מניית החברה בכ-118% והיא נסחרת כעת לפי במחיר של 21.5 דולר למניה, המשקפים לה שווי שוק של כ-2.58 מיליארד דולר. גרף מניית צים בשנה האחרונה

גרף מניית צים בשנה האחרונה

עופר מסכם שני עשורים

צים, שהוקמה בישראל ב-1945, ידעה לא מעט עליות ומורדות במהלך פעילות העסקית. בסוף המילניום הקודם רכשה משפחת עופר את השליטה בחברה לישראל, שהחזיקה את צים. תחת שליטתו של עופר עברה צים שני הסדרי חוב משמעותיים, לאחר שנקלעה להפסדים גדולים ואף עמדה בפני פשיטת רגל. האחרון שבהם, אילץ את קנון, שפוצלה מהחברה לישראל לוותר על מניותיה לטובת הנושים, ולהשקיע 200 מיליון דולר בתמורה ל-32% ממניות צים.מי שנקרא לחלץ את הספינה הטובעת הוא אלי גליקמן שמונה למנכ"ל בשנת 2017 לאחר שניהל את חברת החשמל. יחד, הובילו גליקמן ועופר את המהלך להנפקת צים בבורסה בארצות הברית, בתחילת שנת 2021, לפי שווי של 1.5 מיליארד דולר. מאז, הספיק שוויה להאמיר לשווי שיא של10.6 מיליארד דולר במהלך חודש מרץ 2022. אלא שמאז היא חוותה ירידה משמעותית, והתייצבות בחודשים האחרונים על שווי של כ-2.6 מיליארד דולר. אלי גליקמן, מנכ"ל צים; צילום: שלומי יוסףהעזיבה של קנון מותירה את צים כחברה ללא בעלי עניין, כשבעל המניות הגדול ביותר מחזיק בכ-4% בלבד. מה שעשוי לתרום לתנודתיות נוספת במניה, שפועלת בתחום שגם ככה סובל מחוסר יציבות.

אלי גליקמן, מנכ"ל צים; צילום: שלומי יוסףהעזיבה של קנון מותירה את צים כחברה ללא בעלי עניין, כשבעל המניות הגדול ביותר מחזיק בכ-4% בלבד. מה שעשוי לתרום לתנודתיות נוספת במניה, שפועלת בתחום שגם ככה סובל מחוסר יציבות.- 2.Dani 26/12/2024 17:10הגב לתגובה זומעריך בקרוב מלחמת שליטה

- 1.Dani 26/12/2024 17:03הגב לתגובה זוכסף על הרצפה ,שווי שוק 2.5 מיליארד , רווח 1.3 מיליארד ברבעון ,אין עוד דברים כאלה !