האם השווקים ימשיכו לעלות? הנה מה שאפשר להעריך מתאוריית הדאו

על פי תאוריית דאו, הזינוק של מדד דאו ג'ונס ומדד דאו ג'ונס למניות התחבורה לשיאים חדשים מסמנת שהמגמה החיובית צפויה להימשך - אך האם התאוריה שמקורה במאה ה-19 עדיין רלוונטית כיום?

הזינוקים בוול סטריט ושבירת השיאים מעלה שאלה בסיסית וחשובה - האם זה יימשך? מצד אחד הזינוקים יוצרים תחושת החמצה אצל המשקיעים שרוצים לקחת חלק בחגיגות, מצד שני הם גם יוצרים סוג של "פחד גבהים" וחשש מנפילות. ועדיין, ההיסטוריה מלמדת שלעיתים יש סימנים שעשויים להעיד על מה שצפוי בשוק.

דאו ג'ונס

אחרי שלא קבע שיאים בשלוש השנים האחרונות, מדד התחבורה טיפס לאחרונה לשיא חדש, ובכך הצטרף למדד הדאו ג'ונס הכללי שגם הוא נמצא ברמות שיא. על פי תאוריית דאו הוותיקה, כאשר שני המדדים האלו בשיא זה אות חיובי להמשך עליות בשוק.

- אנבידיה זינקה 8%: "השקעות AI של 660 מיליארד דולר הגיוניות לחלוטין"

- אנבידיה מתקשה להתרומם גם כשכסף גדול זורם לשוק

- המלצת המערכת: כל הכותרות 24/7

מהי תאוריית דאו וכיצד היא נולדה?

תאוריית דאו, שנוצרה על ידי העיתונאי צ'רלס דאו לפני למעלה מ-100 שנה, מבוססת על הקשר בין פעילות הייצור לבין פעילות התחבורה. דאו, שהיה מייסדו של מדד דאו ג'ונס ב-1896, האמין כי המגמות בשוק המניות הן בבחינת "מסר" לגבי מצב הכלכלה. התאוריה מתמקדת בקשר בין שני מדדים מרכזיים: מדד דאו ג'ונס התעשייתי, המייצג את מניות החברות הגדולות, ומדד התחבורה, הכולל חברות המספקות שירותי הובלה ולוגיסטיקה - החל ממשאיות ורכבות ועד נמלים וחברות תעופה.

הרעיון שעומד מאחורי התאוריה הוא פשוט אך עוצמתי: אם מדד התעשייה עולה אך מדד התחבורה יורד, ייתכן שמדובר בעלייה זמנית בלבד - הפעילות של מניות התחבורה לא משתנה משמע המוצרים מיוצרים אך לא משונעים, כלומר לא נמכרים. מאידך, כאשר גם מדד התחבורה מטפס יחד עם מדד התעשייה, זהו סימן לכך שהמוצרים נמכרים ומגיעים לצרכנים - כלומר, הכלכלה במצב בריא והצמיחה ממשיכה.

- הנאסד״ק עולה ב-1%; אורקל קופצת ב-10%, מאנדיי צונחת ב-22%

- אלי לילי מחזקת את פעילות ה-RNA: תרכוש את אורנה תרפיוטיקס תמורת 2.4 מיליארד דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

הוכחות ומבחנים היסטוריים

האם תאוריית דאו עומדת במבחן הזמן? האסטרטג הראשי בבית הברוקראז' LPL פייננשל, אדם טורנקוויסט, מציין כי לאורך השנים, כאשר שני המדדים טיפסו לשיא בו זמנית, השוק אכן נהנה מעליות מתמשכות. טורנקוויסט טוען כי ההיסטוריה מלמדת על קורלציה בין מגמת העליות המשולבת של המדדים לבין עלייה עתידית בשוק המניות הכללי, וכי אירועים כאלו לרוב הובילו לתקופות של צמיחה כלכלית רחבה בארה"ב.

האם התאוריה עדיין רלוונטית היום?

התאוריה פותחה בתקופה שבה השוק האמריקאי נשען בעיקר על ייצור ותעשייה, ומדד התחבורה כלל בעיקר חברות רכבת ושירותי הובלה יבשתיים. כיום, הדומיננטיות של תעשיות אלו פחתה, ומדד התחבורה כולל חברות תעופה, שינוע ימי והובלה אווירית. אף על פי שהמבנה של המדדים השתנה, עקרונות התאוריה נותרו רלוונטיים - כך לפחות סבורים תומכיה, המאמינים שהיא עדיין מסוגלת לספק תחזיות לגבי בריאות הכלכלה.

מנגד, ישנם כלכלנים שמעלים ספקות לגבי הרלוונטיות שלה במאה ה-21. העולם עבר לתלות רבה יותר בטכנולוגיה ובענפי השירותים, שהקשר שלהם לפעילות תעשייתית או תחבורתית קטן יחסית. בניגוד לעבר, הרבה חברות היום מוכרות שירותים או מוצרים דיגיטליים, כלומר אלו לא מוצרים פיזיים כמו שייצרו חברות התעשייה המסורתיות, ובנוסף אין צורך לשנע אותן באותה צורה מאחר והן לרוב נמכרות על גבי האינטרנט.

לצד זאת, ההתפתחות של כלכלה גלובלית ומבנה הסחר הנוכחי, שנשען על ייבוא וייצוא, יכולים להפחית במידת מה את הדיוק של התאוריה.

המסר למשקיעים: האם אפשר לסמוך על תאוריית דאו כהכוונה לעתיד?

השנה השוק האמריקאי רשם שיאים חדשים - מדד הדאו ג'ונס קבע לא פחות מ-40 שיאים שונים במהלך השנה. כעת, הצטרף אליו גם מדד התחבורה, שרשם לראשונה מזה שלוש שנים עלייה לרמת שיא. השילוב הזה עשוי להוות אינדיקציה חיובית להמשך עליות בשוק המניות, בהתאם לתאוריית דאו.

מה גם ששיאים נרשמים גם במקומות אחרים בשוק - מדד ה-S&P 500 נסחר בשיא של 5,929 נקודות והוא כנראה יסגור את השנה במעל 6,000 נקודות, מה שיהווה עלייה של מעל 27% במהלך השנה. גם החברות הגדולות ממשיכות לגדול עוד יותר - כיום יש 3 חברות שנסחרות לפי שווי שוק של מעל ל-3 טריליון דולר: מיקרוסופט עם שווי של 3.12 טריליון דולר, אפל עם 3.37 טריליון דולר, ואנבידיה שמחזיקה בשווי השוק הגבוה ביותר לחברה אי פעם עם 3.57 טריליון דולר.

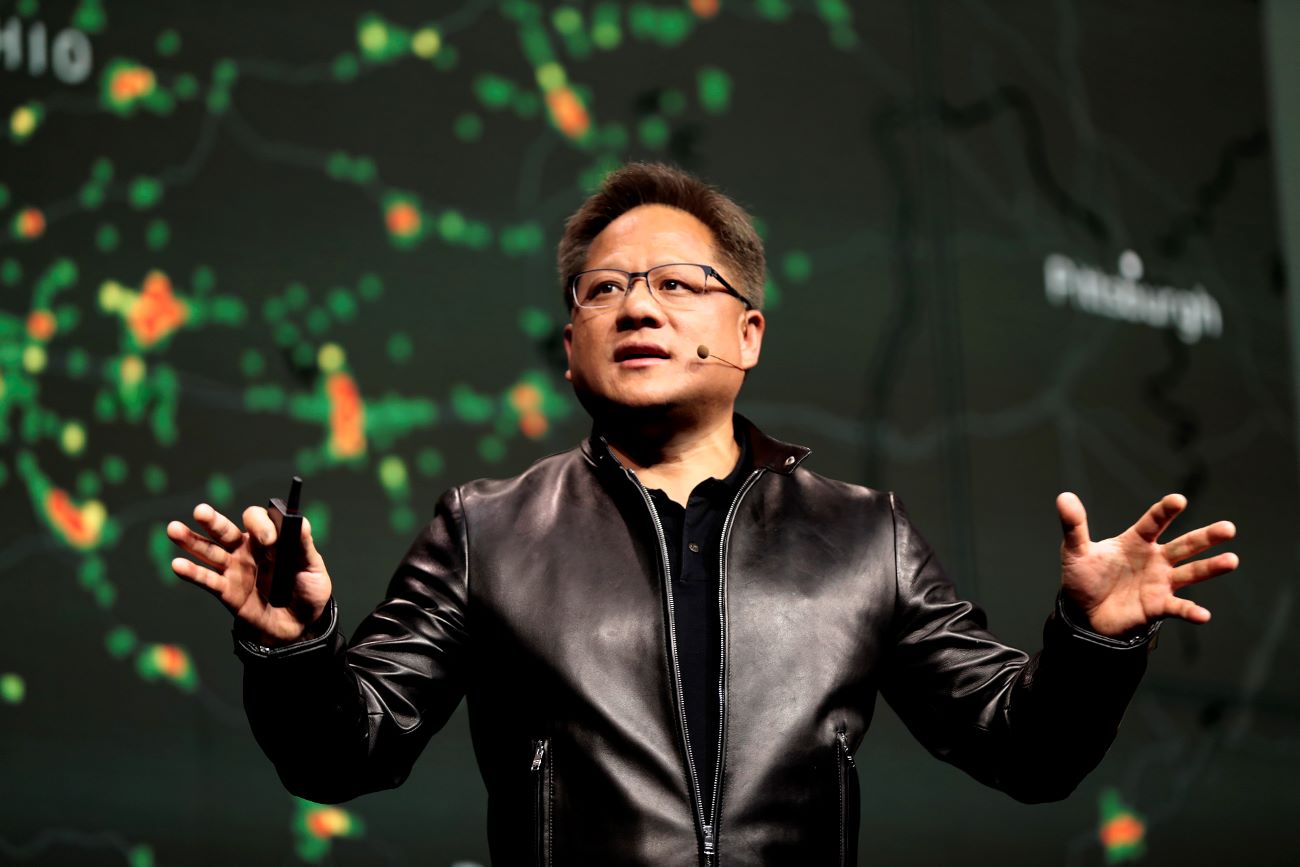

החברה הגדולה בעולם - ג'נסן הואנג, מנכ"ל אנבידיה; קרדיט: טוויטר

אנבידיה עלתה ב-194% מתחילת השנה ולמרות החששות מהאטה בצמיחה בשוק השבבים היא כנראה תמשיך לשבור שיאים, כאשר גם אפל ומיקרוסופט (שעלו מתחילת השנה ב-15.5% וב-12% בהתאמה) צפויות להמשיך לצמוח וכך גם החברות הגדולות אחריהן. לפי הצמיחה הכלכלית בעולם והצמיחה של החברות הגדולות, ההערכות מדברות על כך שכנראה נראה חברה עם שווי שוק של 6 טריליון דולר, בערך כפול משווי השוק של הגדולות היום, במהלך העשור הקרוב.

כמו כל תאוריה במיוחד כשהיא מתבססת על ניתוח טכני - מגמות, שערים, גם תאוריית דאו רחוקה מלהיות מדע מדויק. עם זאת, למשקיעים המסתמכים על ניתוחים טכניים ככלי עזר, היא מציעה כלי נוסף להבנת מגמות ארוכות טווח בשוק.

תיאוריות נוספות של ניתוח טכני

תיאוריית גלי אליוט (Elliott Wave Theory)

תיאוריית גלי אליוט, שפותחה על ידי ראלף נלסון אליוט בשנות ה-30, טוענת ששוקי המניות נעים בתבניות חוזרות ונשנות של "גלים". על פי תיאוריה זו, השוק נע במחזוריות של חמישה גלים במגמה העולה ושלושה גלים בתיקון או מגמת ירידה. תבניות אלו משקפות את ההתנהגות והפסיכולוגיה של המשקיעים, ונמצאות בשימוש רחב בניתוח טכני.תיאוריית פיבונאצ'י (Fibonacci Theory)

תיאוריית פיבונאצ'י, המבוססת על סדרת המספרים של פיבונאצ'י, קובעת שמחירי המניות נוטים לחזור לרמות מחירים מסוימות שמייצגות את היחסים שנמצאים בסדרת פיבונאצ'י. בניתוח טכני, הרמות הנפוצות ביותר הן 38.2%, 50%, ו-61.8%. תיאוריית פיבונאצ'י משמשת לניבוי רמות תמיכה והתנגדות, וכן לניבוי נקודות כניסה ויציאה.

תיאוריית מחזורי קונדראטייב (Kondratiev Waves)

ניקולאי קונדראטייב, כלכלן רוסי, פיתח תיאוריה שטוענת כי הכלכלה עוברת מחזורי גאות ושפל ארוכים הנמשכים כ-40-60 שנה, המכונים "גלי קונדראטייב". תיאוריה זו טוענת שהכלכלה חווה מחזוריות מובנית שמתאפיינת במצבים של שגשוג, סטגנציה, ומיתון. כיום, התיאוריה משמשת פחות בעולם המסחר לטווח קצר, אך היא מעניינת ככלי כללי להבנת שווקים וכלכלה עולמית.

תיאוריית המגמה (Trend Theory)

תיאוריית המגמה מבוססת על עקרונות פשוטים של ניתוח טכני, לפיהם שוק המניות נע במגמות. מגמה זו יכולה להיות כלפי מעלה (מגמת עלייה), כלפי מטה (מגמת ירידה) או לצדדים (מגמה רוחבית). ניתוח מגמות נחשב לאחת הדרכים הבסיסיות ביותר להבנת התנועות בשוק.תיאוריית התיקון הממוצע (Mean Reversion Theory)

תיאוריית התיקון הממוצע מבוססת על ההנחה שמחירי המניות נוטים לשוב לממוצע היסטורי לאחר חריגה חדה כלפי מעלה או מטה. כך, כשמחיר עולה או יורד מעבר לטווח הרגיל שלו, הוא צפוי "לחזור" לממוצע שלו עם הזמן

- 7.ארז 10/11/2024 16:49הגב לתגובה זומהכיוון של הקומוניסטים, פחות מהכיוון של המזה"ת.

- 6.אושרי 07/11/2024 15:25הגב לתגובה זוהשווקים הם גם ככה מיצאו את עצמם והמכפילים דמיוניים לכן במקרה הכי טוב רק ידשדשו אבל לפי המצב הגלובאלי של מילחמות הן במיזרח התיכון והן ברוסיה והמצב הכלכלי הרעוע באירופה כל הסיכויים שיהיו תיקונים כלפי מטה בבורסות המערביות ובטח גם אצלינו לכן המשקיעים לטווח ארוך יצטרכו לחשוב שוב איך להתנהל בהמשך

- 5.דר' דום 07/11/2024 11:18הגב לתגובה זומכפיל רווח שילר SP500 עומד היום על 37.78 שנים לכיסוי ההשקעה במדד, למול חציון 16 מאז שנת 1871. רק שלוש פעמים חצה את רמת 30 שנים: ב1929, ב2000 והיום. בהצלחה

- ספקן 07/11/2024 14:09הגב לתגובה זומדד זה נמצע מעל סטיית תקן אחת כבר מ-2014. ואת ה-30 שנה הוא עבר יותר מפעם אחת בחמש שנים האחרונות

- דר' דום 07/11/2024 15:27כבר ב2018 חצה את 30 ואז השוק נפל 25%, ובסוף 2021 וגם אז השוק נפל 25%. ככה זה כשמדפיסים כסף ומחזיקים ריבית באפס עשור שלם: מתנפחת בועה. סופה של בועה הוא ידוע מראש...

- 4.לרון 07/11/2024 10:30הגב לתגובה זובראש ובראשונה טסלה,קודם צריכה למכור יותר ואז תעלה אולי,בינתיים תנודתיות

- 3.לרון 07/11/2024 10:27הגב לתגובה זוSTOCK PICKING יותר! לא המלצה

- 2.לרון 07/11/2024 10:26הגב לתגובה זוברבורים שחורים וכד'ו,כשטראמפ יתחיל עם המניפולציות השוק יירד=פברואר מרץ

- 1.אחד העם 07/11/2024 09:50הגב לתגובה זויהיו עליות לשיאים ומעלה

- נכון 07/11/2024 13:12הגב לתגובה זוהוא יזנק מהשער שלאחר הירידה בשישים עד שבעים אחוז..אז אני מציע לחטוף כבר היום כמה שיותר סחורה כדי לא להישאר בחוץ בעת הזינוק.