המספר שלכם להשבוע: 4300; באיזה מצב רוח נמצא השוק?

חם באוגוסט. מתקרר בשווקים. לא משהו שלא דיברנו עליו אבל עדיין, כל מי שמחזיק מניות מרגיש את זה בכיס. מי שיש לו קרנות פנסיה/גמל/השתלמות בישראל מקבל מכת קור כפולה. על הנזק המקומי והעובדה שלא נהנינו פה מעליות החודשים האחרונים מתווספת ירידת ערך ההשקעות בחו״ל.

> השקת דירוג החברות של ביזפורטל וגם: מי יהיו הענקיות הישראליות הבאות והאם אפשר להשקיע בהן כבר עכשיו? - הירשמו לוועידה הכלכלית של ביזפורטל בה ישתתפו מומחי ההשקעות הגדולים בארץ.

נתחיל עם סיפור - דרמת התשואות. תסתכלו על גרף תשואות האג״ח בארצות הברית ל-10 שנים. פריצה של 4.25 ותמיכה מעל הרמה הזו. אם רק מדובר היה בפריצה הזו אז אולי מוקדם קצת להתייחס אליה אבל מכיוון שהיא מגיעה אחרי פריצה של קו מגמה יורד נראה שיש לה אנרגיה להמשיך. אם כבר מדברים על תשואות, ריבית המשכנתאות בארצות הברית הגיעה ל-7% וצפויה לעלות ל-8%. ללמדנו שעוד לא סיימנו עם מכבש הדיכוי של עליית הריבית.

אור בקצה המנהרה?

ועכשיו למדדים. רצף מגמת העליה שהכרנו נשבר ועכשיו הם תחת הגדרת מגמה של תיקון יורד. השאלה עד לאיפה.

ה-S&P500 נתמך מעל אזור התיקון הראשון 4300-4320 ומדובר בתמיכה אופטימית למדי. עובדה זו עדיין לא מוציאה אותו מהגדרת התיקון היורד. בשביל לצאת ממנה הוא צריך לעלות מעל 4420. מהלך מתחת ל - 4300 יכניס אותנו עמוק אל תקופה הירידה - תנודתית והיעד הבא יהיה אזור ה - 4200.

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

לנאסד״ק 100 יש מקום לרדת עד 14300 / 14450 כחלק מאותו תיקון ראשוני שה - S&P500 השלים. זה אומר שבשביל שתהיה לנו תמיכה כפולה אנחנו צריכים להתחיל לראות קצת שונות במדדים. ה-S&P500 צריך להחזיק מעמד ולעלות בזמן שהנאסד״ק 100 עוד יורד קצת. הגיוני מבחינת מערכת הכוחות ביניהם. שבירה משותפת של 4300 / 14300 (קל לזכור את המספרים) תלמד שהתיקון נמשך.

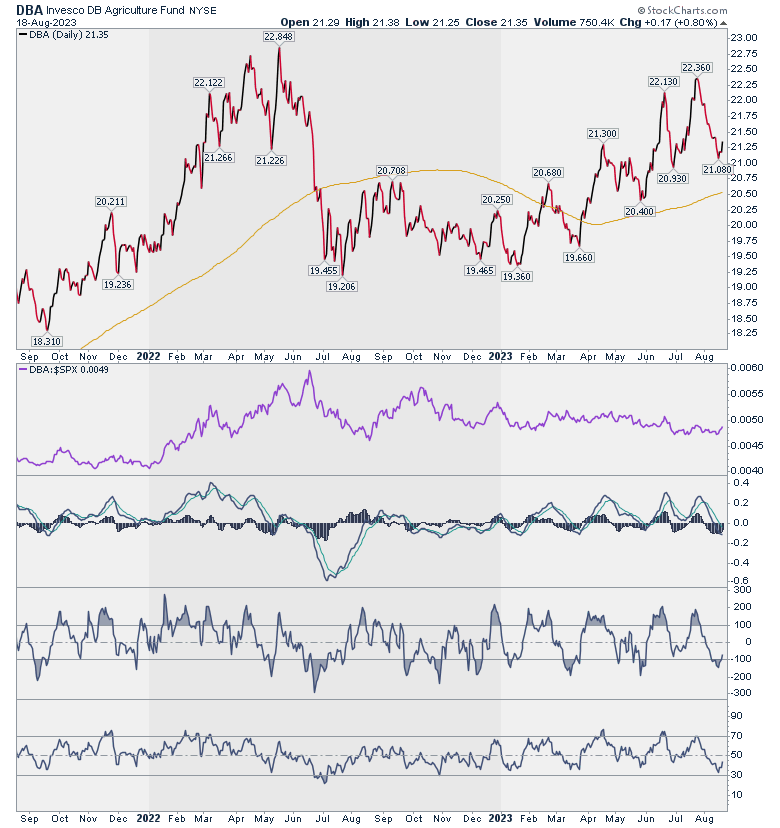

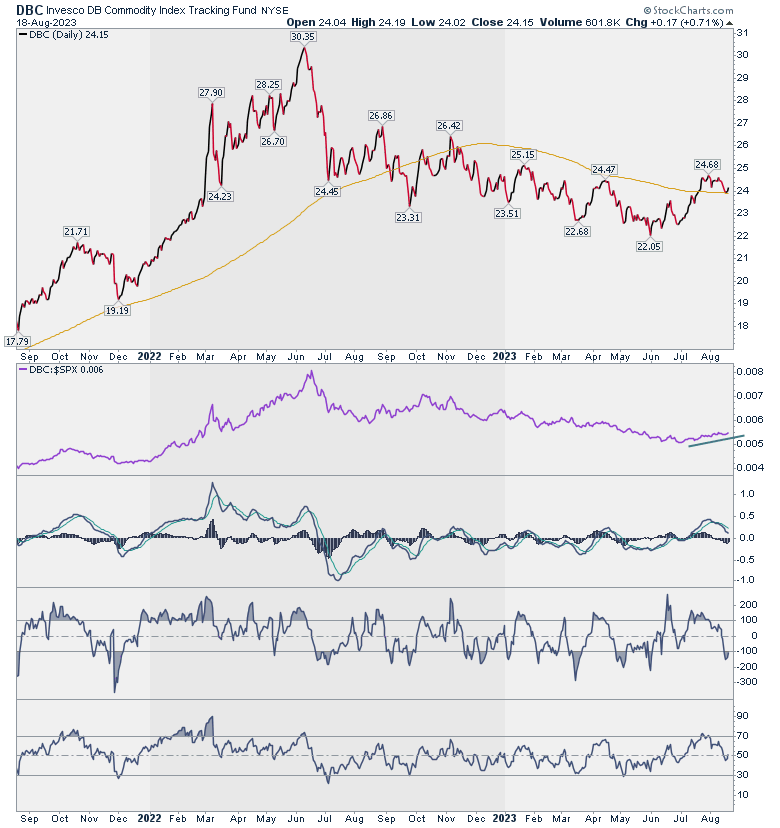

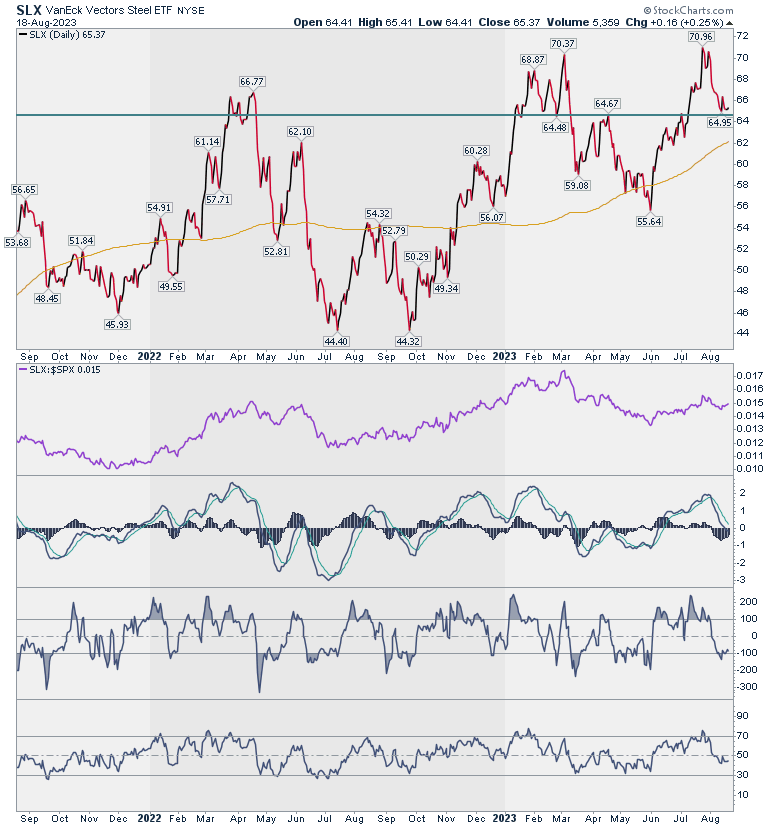

ומי מתחזקות? הסחורות. עדיין לא מאוחר להצטרף להשקעה באחת מקרנות הסחורות DBA/DBC. אפשר לגוון עם SLK להשקעה בענף הפלדה.

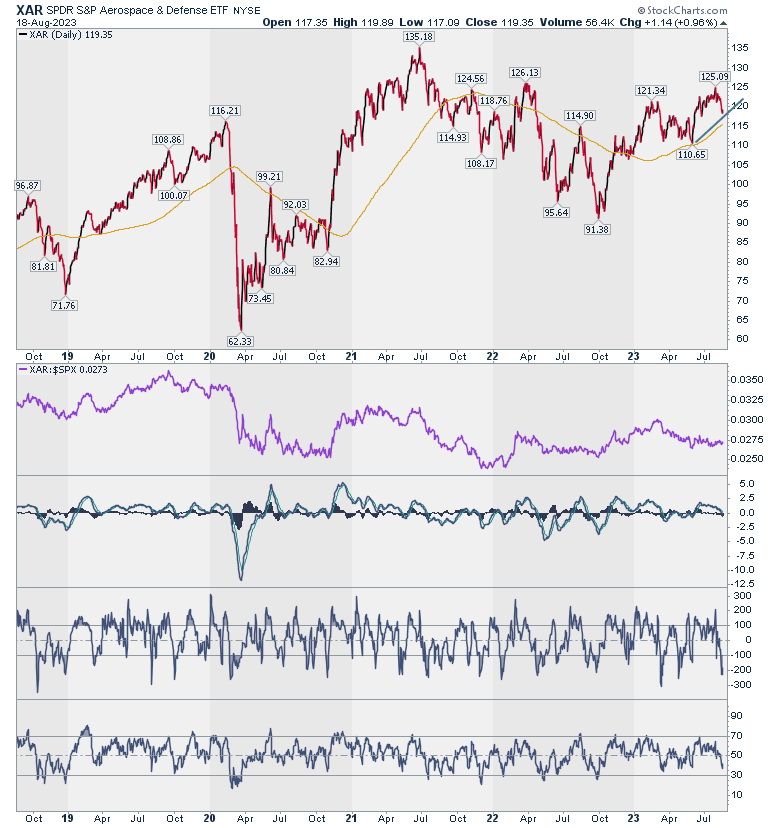

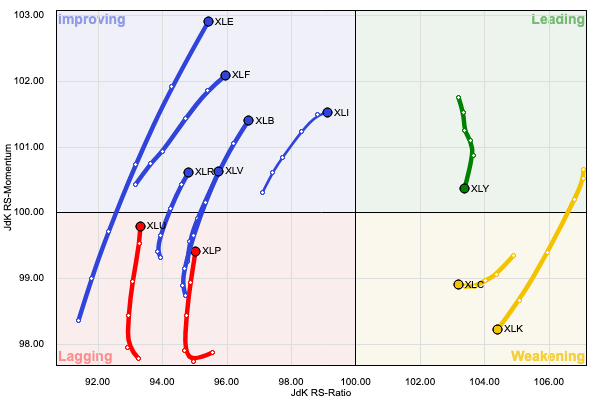

עוד ענפים חזקים הם תעופה והגנה - XAR (ראו גם בפינת המציאות), אנרגיה - XLE (עסקנו בכך בשבועות האחרונים), התחזקות קלה ל - XLP (צרכנות קבועה), ובריאות - XLV. תמונת מצב דפנסיבית תרתי משמע אם נזכור שהתחלנו עם XAR. זהו מצב הרוח של השוק כרגע.

- הנאסד״ק עולה ב-1%; אורקל קופצת ב-10%, מאנדיי צונחת ב-22%

- אלי לילי מחזקת את פעילות ה-RNA: תרכוש את אורנה תרפיוטיקס תמורת 2.4 מיליארד דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

מצרף כאן גרף מסכם של תנועת הסקטורים הראשיים במדד ה - S&P500 וסך הכל אלו הן מגמות שדברנו עליהן. תראו גם את התחזקות הנדל״ן (דיברנו ביום רביעי על REIT), התעשיה וגם הפיננסים. אתם רואים את זה כמובן ביתר חדות במניות הבודדות מה שמוביל אותנו לפינת המציאות.

תהיו אמיצים או שתחטפו FOMO

מצב רוח ירוד של ההמון ישמח את האמיצים הבודדים. אם תרצו: תהיו אמיצים או שתחטפו FOMO. סתם, זה לא חד משמעי אבל בהחלט, בהנחה שאנחנו לא עומדים בפני מפולת קטסטרופלית וכל המגמות העולמיות במקומן אפשר לאסוף מציאות מהרצפה. בכפוף להימצאותן מעל רמות טכניות מתאימות. כאשר אתם בונים תיק אפשר לשלב בין כמה קרנות סל של סקטורים חזקים וכמה הזדמנויות. גם אם אתם צריכים לחתוך הפסד קטן בשביל לממן רכישה של מניה שהתרסקה ועכשיו נמצאת בנקודה מעניינת אפשר לחשוב על זה לדעתי.

הנה דברים שמצאתי מתוך מניות שעל רובן אנחנו מדברים פה:

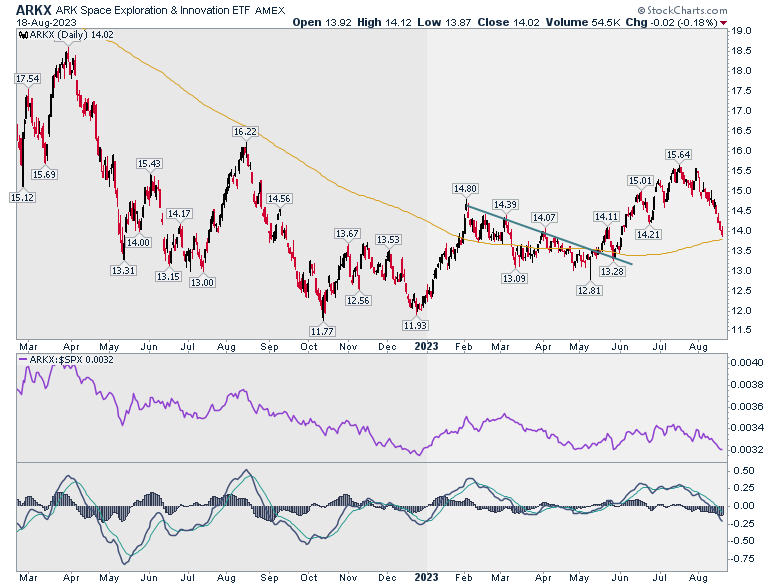

* ARKX - קרן החלל של ARK. ממשיכה את הדיבור שלנו על XAR. פרצה למעלה קו מגמה יורד וממוצע ל - 200 יום ואז תיקנה ועכשיו מתיישבת מעל הממוצע.

* TDOC - מנית שירותי הרפואה. הגיעה, שוב, לאזור תמיכה הזדמנותי. האינדיקטורים הטכניים תומכים באפשרות עליה נוספת מהרמות האלו.

* U - תמיכה יפה מעל ממוצע הקניה, הממוצע ל - 200 יום. האינדיקטורים תומכים בעליה.

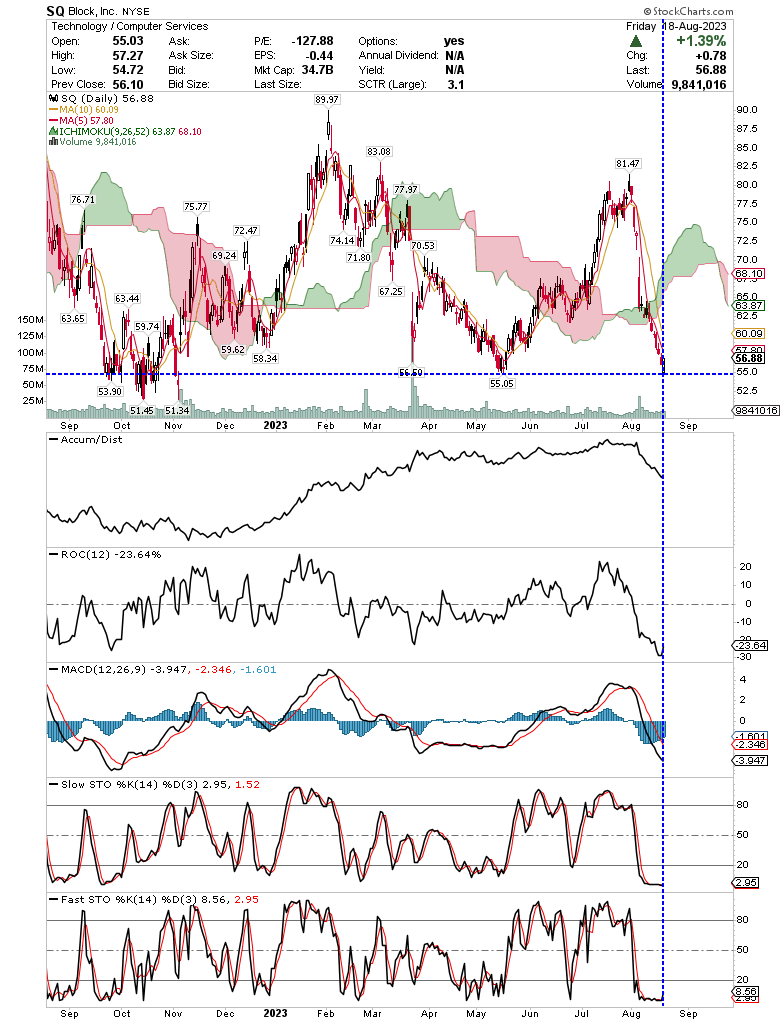

* SQ - תמיכה יפה ב - 55 דולר ואינדיקטורים שמראים שהגענו לתחתית.

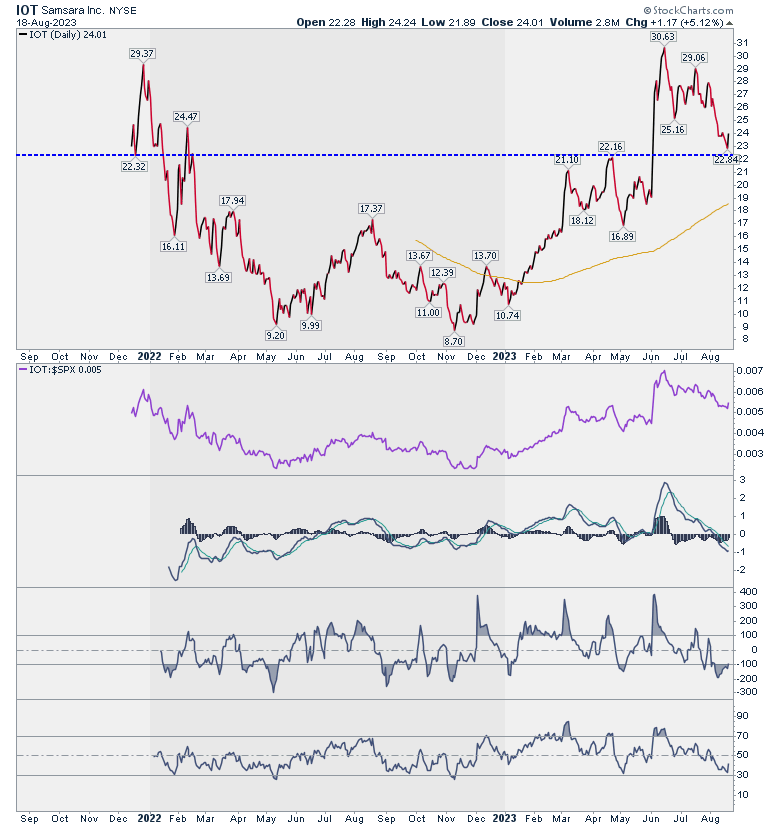

* IOT - בתור בודהיסט אני לא יכול להתעלם מ-סמסרה :-). חבר, סוחר תותח, שלח לי את הרעיון. היינו שמחים לקנות ב - 9 (ולכן יש לנו את מדור המציאות והרעיונות) אבל נראה שב - 22 דולר יש לה תמיכה יפה והמניה אמורה להמשיך לעלות.

עלו והרוויחו!

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 7.אנונימי 21/08/2023 23:02הגב לתגובה זוהאם שאומרים שתשואת הגח ל 10 שנים היא 4.25, האם מדובר בתשואה שנתית ?

- כן. (ל"ת)המגיב 22/08/2023 09:19הגב לתגובה זו

- 6.לסגל הנכבד 21/08/2023 16:27הגב לתגובה זו430...לא בהכרח השבוע..אבל תוך מספר חודשים.

- 5.סמי 21/08/2023 16:24הגב לתגובה זויתכן שהירידות ימשכו.

- 4.עדי 21/08/2023 15:05הגב לתגובה זוממליץ לכולם לראות למה המדד תקוע ויורד ולהבין לבד מי שולט בבורסה https://bestoptionsimulator.com/tools/

- 3.בילי 21/08/2023 14:21הגב לתגובה זואיך לא חשבתי על זה לפני הכתבה. וואוו. פג.

- 2.צחי 21/08/2023 13:37הגב לתגובה זו3 שבועות אחרונים זה בכיוון אחד ולכן התמיכות קרסו.

- גם במפולת אין ערך לטכני (ל"ת)אלוןבלון 21/08/2023 14:27הגב לתגובה זו

- 1.ממכפלי רווח של 27 וחובות של 100 טריליון $$$$ (ל"ת)אלוהים שמור אותנו 21/08/2023 12:32הגב לתגובה זו