לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח על רקע ירידות השערים בסוף השבוע האחרון, לאחר פרסום נתוני האינפלציה המאכזבים. העלייה בסביבת האינפלציה מסיטה את הקשב של האנליסטים מהפלישה הרוסית לאוקראינה, אל עבר צעדי הפד', ומידת המוכנות של המשק האמריקאי להאטה ולעליית מחירים צפויה.

הכלכלה ערוכה יחסית טוב להאטה ולעליית מחירים

בפתח השבוע, אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, מצביע על כך שצריכים לקחת בחשבון שהפעם הכלכלה האמריקאית ערוכה טוב יחסית להאטה בצמיחה כפי שהמחישו הנתונים הכלכליים האחרונים ונתוני המאזן הפיננסי הרבעוניים (Flow of Funds) שהתפרסם בשבוע שעבר.

מקור: Bloomberg, FED, מיטב דש ברוקראז'

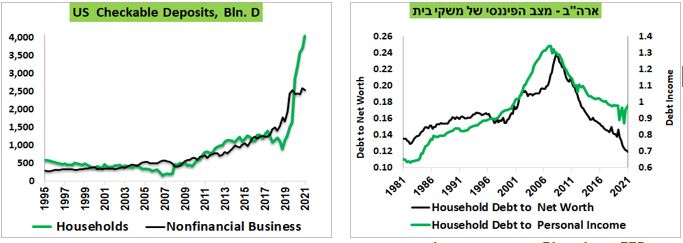

ראשית, שוק העבודה בארה"ב עדיין חזק מאוד. מספר משרות פנויות בחודש פברואר שוב הכה את התחזית, למרות שבחודשיים מתחילת השנה כבר התווספו למשק האמריקאי כ-1.2 מיליון משרות. שנית, היחס בין סך החוב של משקי בית לסך העושר ירד בסוף 2021 לרמה הנמוכה מאז שנות ה-70. היחס בין סך החוב לסך ההכנסה עומד ברמות של שנות ה-90 אחרי הירידה בעשור האחרון. כמות הכספים המוחזקים בחשבונות עו"ש של משקי בית עלתה תוך שנתיים ב-250% לעומת גידול של כ-150% בין השנים 2009 ל-2019.

מקור: Bloomberg, FED, מיטב דש ברוקראז'

ראשית, שוק העבודה בארה"ב עדיין חזק מאוד. מספר משרות פנויות בחודש פברואר שוב הכה את התחזית, למרות שבחודשיים מתחילת השנה כבר התווספו למשק האמריקאי כ-1.2 מיליון משרות. שנית, היחס בין סך החוב של משקי בית לסך העושר ירד בסוף 2021 לרמה הנמוכה מאז שנות ה-70. היחס בין סך החוב לסך ההכנסה עומד ברמות של שנות ה-90 אחרי הירידה בעשור האחרון. כמות הכספים המוחזקים בחשבונות עו"ש של משקי בית עלתה תוך שנתיים ב-250% לעומת גידול של כ-150% בין השנים 2009 ל-2019.

מקור: Bloomberg, מיטב דש ברוקראז'

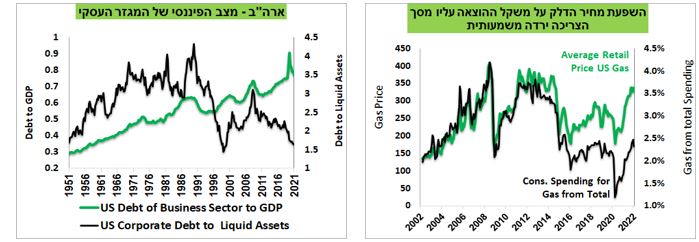

שלישית, מחיר הדלק אומנם עלה לשיא של כל הזמנים, אך משקל ההוצאה על הדלק מסך ההוצאה הצרכנית בארה"ב הפך להרבה פחות רגיש למחיר הדלק כנראה בגלל גידול בהכנסה הצרכנית, מכוניות חסכוניות יותר וכו'.רביעית, גם החברות האמריקאיות יושבות על כמויות מזומנים גדולות. היחס בין סך החוב של החברות האמריקאיות לכמות הנכסים הנזילים במאזניהן כמעט הנמוך ביותר היסטורי. היחס בין סך החוב של המגזר העסקי לתמ"ג אומנם גבוה יותר מאשר לפני המגפה, אך בסה"כ, ההתפתחות ביחס זה אינה חורגת מהמגמה של 70 השנים האחרונות.

הפד ייקבע את הכיוון

לקראת הודעת הפד' (יום ד' הקרוב), גיא בית אור, הכלכלן הראשי של בית ההשקעות פסגות, מסביר כי השבוע השווקים אמורים לקבל יותר בהירות לגבי כיוון הפד לאחר תקופה ארוכה של ספקולציה שהמלחמה רק הגבירה. על פי ההערכות, הפד צפוי להעלות את הריבית ב-25 נקודות בסיס ולשקף סט תחזיות יותר אגרסיבי עם לפחות 5 העלאות ריבית השנה ועוד ארבעה בשנה הבאה. בנוסף, לאחר סיום תהליך צמצום ההרחבה הכמותית, כעת הפוקוס יעבור לתוכנית צמצום המאזן שצפויה ככל הנראה להתחיל באמצע השנה.

לדבריו, "מתחילת המלחמה אנו עדים לתנודתיות מאוד גבוהה לא רק בשוקי המניות אלא גם בשוקי האג"ח אשר התקשו למצוא את האיזון בין האינפלציה הגבוהה לבין הצפי לפגיעה הכלכלית הצפויה בעקבות המלחמה. לפחות נכון להיום, לאחר עוד שבוע תנודתי, השווקים אמנם הורידו העלאת ריבית של 50 נ"ב בהחלטה ביום רביעי הקרוב, אך מגלמים פד אגרסיבי יותר בהמשך כאשר כבר עבור ההחלטה באפריל השוק מגלם הסתברות של 50% לעלייה של 50 נ"ב. ובמבט לשנה הקרובה יותר מ-7 העלאות ריבית, מה שיביא את ריבית הפד האפקטיבית לרמה של 1.9% כבר בפברואר 2023.

שני גורמים עזרו ותמכו בזינוק מחודש בתשואות האג"ח ובתמחור הריבית במהלך השבוע האחרון. הראשון היה החלטת הריבית של ה-ECB אשר הפתיעה והייתה יותר אגרסיבית משציפו. ניכר כי למרות הפגיעה הכלכלית הקשה הצפויה, ב-ECB מאוד מוטרדים ממגמות האינפלציה הנוכחיות שרק הולכות להחריף עקב המלחמה. ב-ECB מבינים כי הפגיעה הכלכלית והזינוק באינפלציה הם אירועים בלתי נמנעים בטווח הקצר. ולכן הבחירה שלהם ושל הפד אגב, היא או לא לעשות דבר מה, שיתדלק עוד יותר את ציפיות האינפלציה הארוכות ויעלה את הסיכון לסחרור אינפלציוני. או לבצע את תפקידם הבסיסי והוא לשלוט באינפלציה. נכון, הידוק מוניטארי אל תוך משבר כלכלי יכול רק להעצים את הפגיעה בביקוש המצרפי, אך הבחירה כאן היא בין שתי אפשרויות לא פשוטות ורק באחת מהן הבנק המרכזי שומר על אמינות, ומייצב את הציפיות הארוכות. הגורם השני היה נתוני האינפלציה בארצות הברית אשר ממשיכים לאותת על לחצי מחירים נרחבים וזה עוד לפני השפעות המלחמה הבלתי נמנעות".

הפד יעלה - לא בטוח שמהר, לא בהכרח ברצף

בהמשך לכך, רונן מנחם הכלכלן הראשי של מזרחי טפחות אומר כי על פניו, הפד עומד להשיק השבוע סבב זריז של העלאות ריבית, שעשוי להסתכם לכדי 5-4 העלאות רצופות.

על התוואי נוכל להסיק מהתחזית הכלכלית החדשה, שתפורסם ביום רביעי ותצביע, בנוסף, על צפי לאינפלציה מהירה יותר וצמיחת תוצר מהירה פחות מאלו שנצפו בתחזית הקודמת מחודש דצמבר.

עם זאת, יש לציין כי בשנים האחרונות רבו המקרים שהעלאת הריבית בפועל (ככל שהתרחשה) הייתה איטית יותר מכפי שהפד צפה בתחילת השנה. כמו כן, אמנם הפד מדגיש לאחרונה בכל הזדמנות כי האינפלציה גבוהה ומתרחקת מיעדה, כך שהעלאת ריבית זריזה היא הצעד המתבקש, אך בה בעת טורח להזכיר כי לא זנח את המדיניות תלוית הנתונים. כלומר – אם במהלך הדרך יתברר שכלכלת ארצות הברית צומחת לאט יותר, מתקשה, או שהשיפור התעסוקתי נבלם, לא יהסס לעצור את רצף ההעלאות ולהמתין.לשוקי ההון יש נטייה לרוץ קדימה ולהקדים מהלכים של הקלה, או הידוק מוניטארי ולא מן הנמנע כי כך יקרה גם הפעם.

ירידה באמון הצרכנים

לבסוף, כלכלני בנק הפועלים, מפנים זרקור, לכך שאמון הצרכנים בארה"ב מוסיף לרדת. האומדן הראשון של מדד אמון הצרכנים של אוניברסיטת מישיגן לחודש מרץ ירד מרמה של 62.8 נקודות בפברואר לרמה של 59.7 נקודות במרץ, הרמה הנמוכה מאז שנת 2011. עיקר הירידה נרשמה במדד הציפיות, ככל הנראה בהשפעת העלייה הצפויה באינפלציה. מספר המשרות הפנויות נותר בינואר קרוב לרמת השיא, ברמה של 11.3 מיליון משרות. הביקוש הגבוה לעובדים נמשך גם בחודש ינואר, חודש שאופיין בתחלואה גבוהה מקורונה. בחודש ינואר כ-4.3 מיליון אמריקנים התפטרו מעבודתם, התמתנות מסוימת לעומת החודשים הקודמים, ושיעור ההתפטרות ירד מהשיא שנרשם בדצמבר 2021. ההערכה היא שעם התמתנות התחלואה עובדים נוספים יחזרו לשוק העבודה, בייחוד לנוכח עליות המחירים שנרשמות בארה"ב.

מקור: Bloomberg, מיטב דש ברוקראז'

שלישית, מחיר הדלק אומנם עלה לשיא של כל הזמנים, אך משקל ההוצאה על הדלק מסך ההוצאה הצרכנית בארה"ב הפך להרבה פחות רגיש למחיר הדלק כנראה בגלל גידול בהכנסה הצרכנית, מכוניות חסכוניות יותר וכו'.רביעית, גם החברות האמריקאיות יושבות על כמויות מזומנים גדולות. היחס בין סך החוב של החברות האמריקאיות לכמות הנכסים הנזילים במאזניהן כמעט הנמוך ביותר היסטורי. היחס בין סך החוב של המגזר העסקי לתמ"ג אומנם גבוה יותר מאשר לפני המגפה, אך בסה"כ, ההתפתחות ביחס זה אינה חורגת מהמגמה של 70 השנים האחרונות.

הפד ייקבע את הכיוון

לקראת הודעת הפד' (יום ד' הקרוב), גיא בית אור, הכלכלן הראשי של בית ההשקעות פסגות, מסביר כי השבוע השווקים אמורים לקבל יותר בהירות לגבי כיוון הפד לאחר תקופה ארוכה של ספקולציה שהמלחמה רק הגבירה. על פי ההערכות, הפד צפוי להעלות את הריבית ב-25 נקודות בסיס ולשקף סט תחזיות יותר אגרסיבי עם לפחות 5 העלאות ריבית השנה ועוד ארבעה בשנה הבאה. בנוסף, לאחר סיום תהליך צמצום ההרחבה הכמותית, כעת הפוקוס יעבור לתוכנית צמצום המאזן שצפויה ככל הנראה להתחיל באמצע השנה.

לדבריו, "מתחילת המלחמה אנו עדים לתנודתיות מאוד גבוהה לא רק בשוקי המניות אלא גם בשוקי האג"ח אשר התקשו למצוא את האיזון בין האינפלציה הגבוהה לבין הצפי לפגיעה הכלכלית הצפויה בעקבות המלחמה. לפחות נכון להיום, לאחר עוד שבוע תנודתי, השווקים אמנם הורידו העלאת ריבית של 50 נ"ב בהחלטה ביום רביעי הקרוב, אך מגלמים פד אגרסיבי יותר בהמשך כאשר כבר עבור ההחלטה באפריל השוק מגלם הסתברות של 50% לעלייה של 50 נ"ב. ובמבט לשנה הקרובה יותר מ-7 העלאות ריבית, מה שיביא את ריבית הפד האפקטיבית לרמה של 1.9% כבר בפברואר 2023.

שני גורמים עזרו ותמכו בזינוק מחודש בתשואות האג"ח ובתמחור הריבית במהלך השבוע האחרון. הראשון היה החלטת הריבית של ה-ECB אשר הפתיעה והייתה יותר אגרסיבית משציפו. ניכר כי למרות הפגיעה הכלכלית הקשה הצפויה, ב-ECB מאוד מוטרדים ממגמות האינפלציה הנוכחיות שרק הולכות להחריף עקב המלחמה. ב-ECB מבינים כי הפגיעה הכלכלית והזינוק באינפלציה הם אירועים בלתי נמנעים בטווח הקצר. ולכן הבחירה שלהם ושל הפד אגב, היא או לא לעשות דבר מה, שיתדלק עוד יותר את ציפיות האינפלציה הארוכות ויעלה את הסיכון לסחרור אינפלציוני. או לבצע את תפקידם הבסיסי והוא לשלוט באינפלציה. נכון, הידוק מוניטארי אל תוך משבר כלכלי יכול רק להעצים את הפגיעה בביקוש המצרפי, אך הבחירה כאן היא בין שתי אפשרויות לא פשוטות ורק באחת מהן הבנק המרכזי שומר על אמינות, ומייצב את הציפיות הארוכות. הגורם השני היה נתוני האינפלציה בארצות הברית אשר ממשיכים לאותת על לחצי מחירים נרחבים וזה עוד לפני השפעות המלחמה הבלתי נמנעות".

הפד יעלה - לא בטוח שמהר, לא בהכרח ברצף

בהמשך לכך, רונן מנחם הכלכלן הראשי של מזרחי טפחות אומר כי על פניו, הפד עומד להשיק השבוע סבב זריז של העלאות ריבית, שעשוי להסתכם לכדי 5-4 העלאות רצופות.

על התוואי נוכל להסיק מהתחזית הכלכלית החדשה, שתפורסם ביום רביעי ותצביע, בנוסף, על צפי לאינפלציה מהירה יותר וצמיחת תוצר מהירה פחות מאלו שנצפו בתחזית הקודמת מחודש דצמבר.

עם זאת, יש לציין כי בשנים האחרונות רבו המקרים שהעלאת הריבית בפועל (ככל שהתרחשה) הייתה איטית יותר מכפי שהפד צפה בתחילת השנה. כמו כן, אמנם הפד מדגיש לאחרונה בכל הזדמנות כי האינפלציה גבוהה ומתרחקת מיעדה, כך שהעלאת ריבית זריזה היא הצעד המתבקש, אך בה בעת טורח להזכיר כי לא זנח את המדיניות תלוית הנתונים. כלומר – אם במהלך הדרך יתברר שכלכלת ארצות הברית צומחת לאט יותר, מתקשה, או שהשיפור התעסוקתי נבלם, לא יהסס לעצור את רצף ההעלאות ולהמתין.לשוקי ההון יש נטייה לרוץ קדימה ולהקדים מהלכים של הקלה, או הידוק מוניטארי ולא מן הנמנע כי כך יקרה גם הפעם.

ירידה באמון הצרכנים

לבסוף, כלכלני בנק הפועלים, מפנים זרקור, לכך שאמון הצרכנים בארה"ב מוסיף לרדת. האומדן הראשון של מדד אמון הצרכנים של אוניברסיטת מישיגן לחודש מרץ ירד מרמה של 62.8 נקודות בפברואר לרמה של 59.7 נקודות במרץ, הרמה הנמוכה מאז שנת 2011. עיקר הירידה נרשמה במדד הציפיות, ככל הנראה בהשפעת העלייה הצפויה באינפלציה. מספר המשרות הפנויות נותר בינואר קרוב לרמת השיא, ברמה של 11.3 מיליון משרות. הביקוש הגבוה לעובדים נמשך גם בחודש ינואר, חודש שאופיין בתחלואה גבוהה מקורונה. בחודש ינואר כ-4.3 מיליון אמריקנים התפטרו מעבודתם, התמתנות מסוימת לעומת החודשים הקודמים, ושיעור ההתפטרות ירד מהשיא שנרשם בדצמבר 2021. ההערכה היא שעם התמתנות התחלואה עובדים נוספים יחזרו לשוק העבודה, בייחוד לנוכח עליות המחירים שנרשמות בארה"ב.

- 22.ניתוחים מלומדים אך ללא מסקנות (ל"ת)שאול 14/03/2022 21:08הגב לתגובה זו

- 21.עליות נאות בגרמניה החמה (ל"ת)מנחם פרידמן 14/03/2022 08:59הגב לתגובה זו

- 20.עליות בגרמניה יבירץאו עליות (ל"ת)מנחם פרידמן 14/03/2022 08:57הגב לתגובה זו

- 19.קנו הכל מגרמניה וקסם לונג 3 (ל"ת)פיטר 14/03/2022 08:55הגב לתגובה זו

- 18.רק גרמניה אין מצב לירידות (ל"ת)מיכאלא 14/03/2022 07:50הגב לתגובה זו

- 17.מדד דקס לקנייה חזקה מוניות גרמניות (ל"ת)יקח דוד 14/03/2022 07:37הגב לתגובה זו

- 16.קנו מניות דאו וגרמניה (ל"ת)פיני 14/03/2022 07:37הגב לתגובה זו

- 15.תחזרו קניות בגרמניה בה יא תעלה יפה (ל"ת)צדוק 14/03/2022 07:37הגב לתגובה זו

- 14.קנו לונג דקס יעלה חזק (ל"ת)מיכאל 14/03/2022 07:32הגב לתגובה זו

- 13.יעל ארד 14/03/2022 07:32הגב לתגובה זואין להם אכפתיות שירותים בקורונה או מתים בגרמניה אוקריינה או רוסיה

- 12.דקס יטוס קנו מניות ודקס גרמני (ל"ת)יוסי 14/03/2022 07:30הגב לתגובה זו

- 11.קנו מניות גרמניות ודאקס פי 3- תהנו (ל"ת)איתמר 14/03/2022 07:30הגב לתגובה זו

- 10.האמריקאים לא שפויים-הכל יכול לקרות (ל"ת)מאיר 14/03/2022 07:10הגב לתגובה זו

- 9.גם אס אני. פי וגם דקס לקנייה (ל"ת)אמנון 14/03/2022 06:40הגב לתגובה זו

- 8.קנו תעודת סל לונג פי 3 דאקס .יעלה חזק (ל"ת)איתן פחימה 14/03/2022 06:40הגב לתגובה זו

- 7.קונה רק מניות הבנקים גרמניים (ל"ת)יצחק 14/03/2022 06:02הגב לתגובה זו

- 6.אצלי מצויין קונה דאקס פי 3 (ל"ת)מיכל ינאי 14/03/2022 06:01הגב לתגובה זו

- 5.קנו מניות גרמניות הדקס יטוס (ל"ת)אלירן 14/03/2022 06:00הגב לתגובה זו

- 4.הכיוון ברור 13/03/2022 23:27הגב לתגובה זומאוד

- 3.שימי 13/03/2022 22:21הגב לתגובה זואשום אודם אדום לפנינו והכלכלן חושש לומר זאת פן יטעה.

- 2.ציון קובסי 13/03/2022 20:51הגב לתגובה זועוד שבוע אדום לפניינו, עצוב יותר עצוב אים רודן אחד דופק את כולם

- מדבר שטויות עליות חדות (ל"ת)רוני 14/03/2022 08:55הגב לתגובה זו

- השתגעת? הדקס יעלה יפה היום קנה תעודה (ל"ת)רוני דנילה 14/03/2022 06:38הגב לתגובה זו

- 1.מהיכן אתם מביאים את כל הפרשנים/כלכלנים הללו. (ל"ת)לביזפורטל 13/03/2022 18:01הגב לתגובה זו

- פרשנות, זה מדע מדוייק כל מספר זוכה.. (ל"ת)ציון קובסי 13/03/2022 20:43הגב לתגובה זו

- Sassi6 14/03/2022 06:49זאת יען כי, היו לפרקים, שבועות ירוקים, בזכות הפרשנים, ...והיו בדמדומים, שבועות אדומים, בגלל הפרשנים