אוקסידנטל פטרוליום חותכת את הדיבידנד לאחר הקריסה

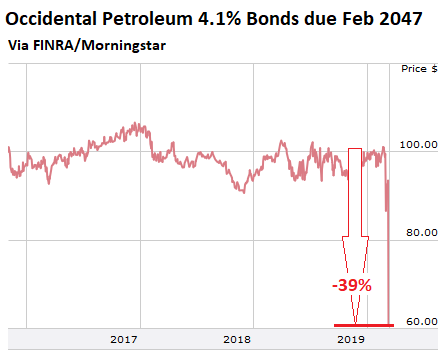

המשקיעים בסקטור האנרגיה לא ישכחו עוד תקופה ארוכה את האירועים בשבוע האחרון. בהמשך לחולשה משמעותית ביחס לשאר הסקטורים בשנה האחרונה, האירועים סביב מחיר הנפט בסופ"ש הצליחו לזעזע את החברות בסקטור עם צניחה בשערי המניות ועלייה חדה בעלויות המימון. גלי ההדף ממשיכים להגיע גם היום, כאשר חברת אוקסידנל פטרוליום (סימול:OXY) היא החברה הראשונה מבין החברות הגדולות להודיע על הקטנה משמעותית של חלוקת הדיבידנדים למשקיעים. החברה הודיעה כי היא תפחית את הדיבידנד הרבעוני שלה מרמה של 0.79 דולר למניה לרמה של 0.11 דולר בלבד החל מיולי הקרובים. בנוסף, החברה צפויה להפחית את הוצאות ההון שלה בשנת 2020 לטווח של 3.5-3.7 מיליארד דולר, לעומת תחזית קודמת שעמדה על הוצאות הון של 5.2-.5.4 מיליארד דולר. בחברה מציינים כי צפויות הודעות נוספות בתקופה הקרובה. "בגלל הירידה החדה במחירי הסחורות העולמיות, אנו נוקטים כעת בפעולות שיחזקו את המאזן שלנו וימשיכו להפחית את החובות", אמר ויקי הולוב, נשיא ומנכ"ל החברה בהודעה לציבור והוסיף כי "פעולות אלה מורידות את האיזון של תזרים המזומנים שלנו בסיטואציה בה הנפט נשאר ברמה של 30 דולר". מניות החברה מגיבה להודעה בעליות של 10%, לאחר צניחה של יותר מ-65% בשבוע האחרון. בסה"כ משלימה מניית החברה ירידה של קרוב ל-90% מיולי 2018. אגרות החוב של החברה ל-2047 מתאוששות במעט לאחר שאתמול התרסקו למחיר של 61 סנט לדולר בלבד.

אגרות החוב של החברה: צניחה חופשית בימים האחרונים

נציין כי ההחזקות של קרן ברקשייר הת'אווי בחברה הסתכמו בסוף הרבעון האחרון 18.9 מיליון מניות, בסכום של 260 מיליון דולר. התנודה בימים האחרונים מצטרפת להפסדים משמעותיים שהקר של באפט צפויה לספוג בתקופה הקרובה (לכתבה המלאה).

בתוך כך, נראה כי אם לא יהיה שינוי קיצוני כלפי מעלה במחיר הנפט בתקופה הקרובה, נשמע על גל של פשיטות רגל בתחום. מרווחי האשראי על חברות האנרגיה בדירוגים הנמוכים ממשיכים לטפס הערב ומגיעים לרמות השיא של 2016.

מרווחי האשראי בדירוגים הנמוכים: בדרך לגל של פשיטות רגל בסקטור?

נציין כי ההחזקות של קרן ברקשייר הת'אווי בחברה הסתכמו בסוף הרבעון האחרון 18.9 מיליון מניות, בסכום של 260 מיליון דולר. התנודה בימים האחרונים מצטרפת להפסדים משמעותיים שהקר של באפט צפויה לספוג בתקופה הקרובה (לכתבה המלאה).

בתוך כך, נראה כי אם לא יהיה שינוי קיצוני כלפי מעלה במחיר הנפט בתקופה הקרובה, נשמע על גל של פשיטות רגל בתחום. מרווחי האשראי על חברות האנרגיה בדירוגים הנמוכים ממשיכים לטפס הערב ומגיעים לרמות השיא של 2016.

מרווחי האשראי בדירוגים הנמוכים: בדרך לגל של פשיטות רגל בסקטור?