הדולר בעולם ברמות שיא של 3 שנים, הראלי צפוי להמשיך?

הדולר חזק מול המטבעות העיקריים בעולם כשמול השקל הוא דווקא חלש; למרות הגידול בבסיס הכסף בחודשים האחרונים בעקבות פעולות הפד', הדולר מתחזק כמעט ללא הפסקה מתחילת השנה. 2 הגורמים שדוחפים כעת את המטבע האמריקני מאותתים כי הראלי במטבע עשוי להמשיך עוד תקופה ארוכה

שוק המט"ח חוזר בימים האחרונים למרכז הבמה, כאשר הדולר נסחר כעת בעולם ברמות שיא של קרוב ל-3 שנים מול המטבעות העיקריים. המגמה בולטת במיוחד מול המטבעות בשווקים המתעוררים. בפועל, הדולר חזק מול הרוב הגדול של העולם, מלבד...השקל.

החוזקה של הדולר בעולם בולטת במיוחד לנוכח הפעולות של הבנק המרכזי בארה"ב בחודשים האחרונים. נזכיר כי הבנק בארה"ב הוריד 3 פעמים את הריבית בארה"ב לקראת סוף 2019, כאשר במקביל הוא מגדיל את בסיס הכסף בשוק בקרוב ל-450 מיליארד דולר ע"י רכישות בשוקי האג"ח.

נראה כי 2 גורמים עיקריים דוחפים כעת את המטבע האמריקני. הגורם הראשון הוא נגיף הקורונה שמשתק את רוב הפעילות בסין וצפוי לפגוע בצמיחה של מדינות רבות. בעוד סין מצליחה לווסת את שער המט"ח שלה באמצעות מכירה של יתרות מט"ח, המצב מורכב יותר עבור השווקים המתעוררים. כלכלת ברזיל לדוגמה, תלויה באופן משמעותי בייצוא של נפט לסין וכאשר הביקוש יורד, הכלכלה מאטה (לכתבה המלאה). הריאל הברזילאי יורד כעת בעוד 0.4% מול הדולר ונסחר כעת ברמות שפל כל הזמנים.

במקביל, כלכלת האיחוד האירופאי חשופה מאוד גם לשוק הסיני וגם לשווקים המתעוררים. המדינה החשופה ביותר לתהליך היא ספרד. אחת הסיבות שספרד יצאה מהמיתון בתחילת העשור היא השקעה באמריקה הלטינית. מדינות אלו מספקות היום כ-46% מההכנסות של 2 הבנקים הגדולים בספרד (Santander, BBVA) ענקית הטלפונים Telefónica ייצרה בשנה האחרונה כ-44.9% מהכנסותיה מהשווקים המתעוררים, רובם מהשוק בברזיל. המשמעות – חולשה בשווקים המתעוררים תתורגם מהר מאוד לחולשה באיחוד האירופאי.

- אפל חוזרת לצמוח בסין: עיצוב חדש וצבע אחד שעשה את ההבדל

- יצרנית מוצרי זכוכית? החברה שנמצאת בחוד החנית של המגזרים הצומחים ביותר

- המלצת המערכת: כל הכותרות 24/7

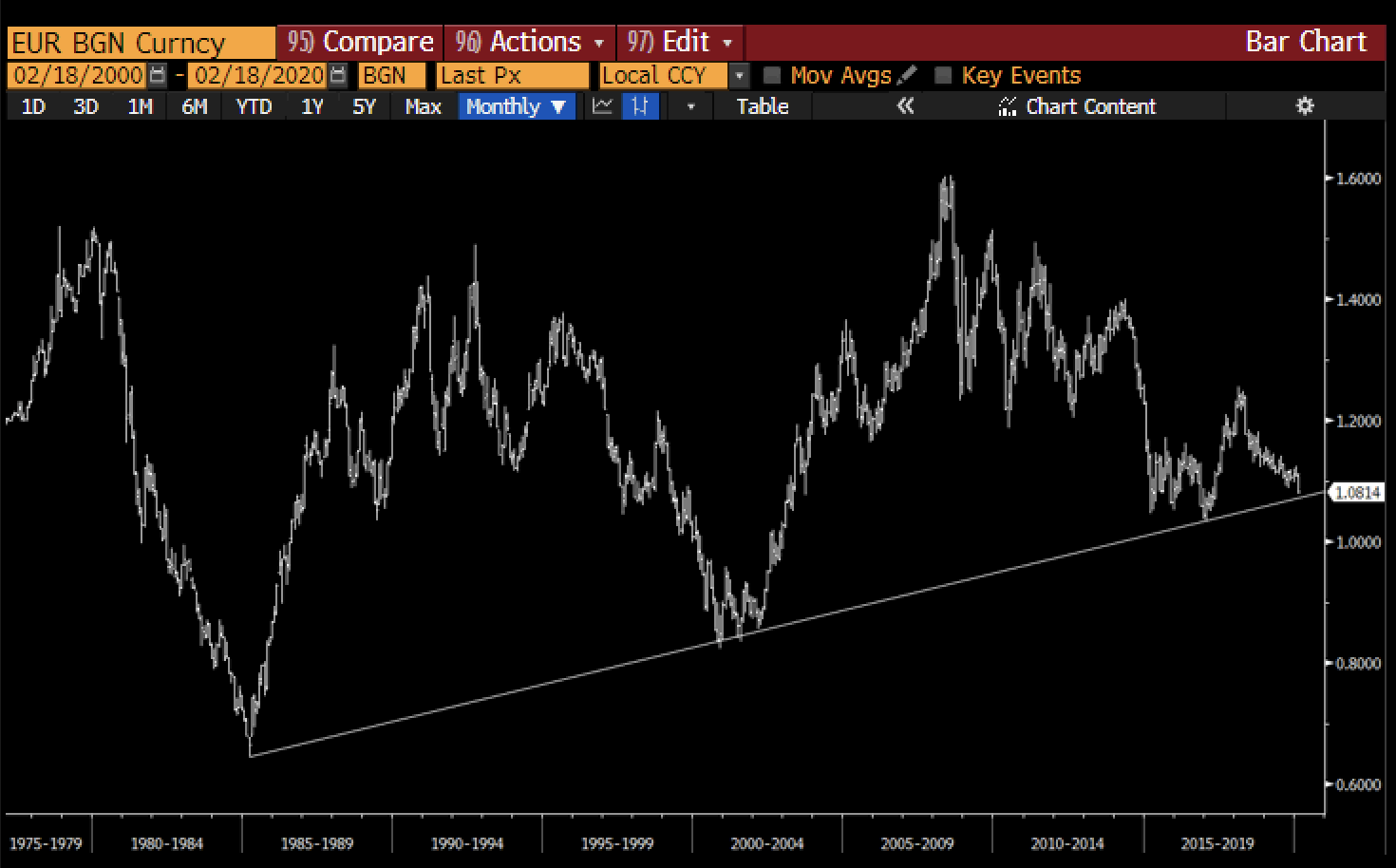

האירו יורד בחודש האחרון כמעט ללא הפסקה ונסחר כעת בשפל של 3 שנים מול המטבע האמריקני. בגזרה הטכנית, הצמד אירו דולר נמצא קרוב לרמת תמיכה של 3 העשורים האחרונים, ושבירה כעת עשויה להוסיף ללחץ על המטבע.

גרף הדולר/אירו בעשורים האחרונים: רגע משמעותי עבור האיחוד האירופאי

בתוך כך, צמד נוסף שבולט היום הוא הדולר יין. היין היפני מאבד כעת 0.9% ברקע לנתוני התמ"ג החלשים שפורסמו לרבעון ה-4 ומצביעים על סיכון לכניסה למיתון ברבעון הקרוב (לכתבה המלאה). במקביל, דיווחים רבים מצביעים כי התפשטות נגיף הקורונה במדינה עלתה מדרגה ביומיים האחרונים. המשמעות היא פשוטה: הבנק המרכזי במדינה יצטרך להרחיב עוד יותר את מדיניותו המוניטרית בחודשים הקרובים.

הגורם השני הוא גורם טכני. כפי שהסברנו באתר לפני כ-3 שבועות (לכתבה המלאה), אחת ההשפעות של עקומת אג"ח הפוכה היא יציאה של דולרים מהשווקים. עקומת האג"ח של ארה"ב הפוכה כמעט לחלוטין בתקופה האחרונה ובסיטואציה בה התשואות על אגרות החוב לתקופה של שנתיים נותנת תשואה של 1.41% בערך (עם סיכון), עדיף לגופים הפיננסים לשים את הכסף בחשבון הפד' ולקבל תשואה של 1.5% ללא סיכון.

- אינטל מאבדת 5%, אמזון 3%; אנבידיה מתחזקת 1.2% - הנאסד"ק יורד 0.3%

- אלי לילי מחזקת את פעילות ה-RNA: תרכוש את אורנה תרפיוטיקס תמורת 2.4 מיליארד דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

השילוב של 2 הגורמים, כאשר מצד אחד כמות הדולרים בשוק יורדת ובמקביל הדרישה בשווקים רבים עולה לנוכח האתגרים לכלכלות המקומיות, עשויה לדחוף את הדולר עוד בתקופה הקרובה.

- 10.דולר 20/02/2020 12:54הגב לתגובה זוביקושים גדולים

- 9.פשוט מדהים 20/02/2020 11:23הגב לתגובה זושפשוט נקנה את הכל מאמזון ולא נקנה ישראלי!!!!המייבאים גוזרים קופון עלינו

- 8.דולר 20/02/2020 10:44הגב לתגובה זויעלה עוד הרבה.

- 7.דולר 20/02/2020 09:42הגב לתגובה זוהגרעון ימשיך לעלות גם שתבחר ממשלה.

- 6.שקל חזק כלכלה חזקה,רק הליכוד יכול (ל"ת)שי.ע 20/02/2020 09:41הגב לתגובה זו

- 5.חשוב 20/02/2020 08:47הגב לתגובה זומחייבים את משרד האוצר ובנק ישראל להפסיק לדבר אחרת בסוף תוקם וועדת חקירה שתבחן איך הבאנו את האסון הכלכלי על עצמנו

- 4.כלכלן 20/02/2020 08:46הגב לתגובה זוכשל שוק כבר אמרנו, בבום אחד השקל יתפרק רק צריך את הזרז הנכון. הסוף של היי לא מתקרב וללא פעולה מיידית ,ויש אפשרויות רבות כמו ביטול מס על פקדונות דולריים שיביא ביקושים חסרי תקדים לדולר, יחזיר את המשק לצמיחה

- צביקלה 20/02/2020 12:02הגב לתגובה זוגם לשלם עמלות המרה, גם מס רווח הון וגם לקבל פחות שקלים? עכשיו

- לא (ל"ת)חרטטן 20/02/2020 10:57הגב לתגובה זו

- 3.הנביא 20/02/2020 08:31הגב לתגובה זובמקום שקל פח אשפה שעולה יותר מהדולר. לא הגיוני בעליל.

- 2.אז תכתוב גם בקשר לעתיד השער מול השקל, מה אכפת לנו מהין (ל"ת)רון 19/02/2020 21:36הגב לתגובה זו

- 1.אילן רפאל 19/02/2020 20:56הגב לתגובה זולא ייתכן שיש גרעון של מיליארדים אין ממשלה הכל תקוע אבל הדולר נחלש .ספקולנטים מכתיבים את שער הדולר.

- איזה יהודי רוצה שהשקת שלו יהיה שווה פחות... (ל"ת)גאוה ישראלית 20/02/2020 11:21הגב לתגובה זו

- ככל הנראה בגלל הגז (ל"ת)אורן 20/02/2020 08:57הגב לתגובה זו

- הממשלה מייבאת דולרים בריבית של 3אחוז-לכן השקל חזק (ל"ת)לילי 20/02/2020 06:47הגב לתגובה זו