מהו שוק ה-CLO, ומדוע הוא כל כך קריטי לשווקים?

שנת 2019 הסתיימה בצורה מרשימה במיוחד, כאשר המדדים המובילים בוול סטריט רשמו עליות של עד 34%. לקראת שנת 2020, נשאלת השאלה מהו הסיכון הגדול ביותר עבור השווקים. האם זו "מלחמת הסחר" בין ארה"ב לסין? האם אלו הבחירות בארה"ב? האם זו ההאטה הכלכלית בעולם?

התשובה לשאלה זו היא ככל הנראה השוק האג"ח הקונצרני וההלוואות בשוק ה-collateralized loan obligation) CLO), שוק שכמעט ואיננו מוכר לרוב המשקיעים, אך הוא ככל הנראה המשפיע ביותר על ההתנהלות השווקים הפייננסים.

חשוב לציין כי הסיכון בשוק זה לא נעלם מעיניי הרגולטורים: 2 נגידי הפד' האחרונים הזהירו מפני הגידול החד בסכומי ההלוואות שניתנו לחברות הממונפות. הסעיף מופיע בכל הדו"חות האחרונים שפרסם הבנק בנוגע ליציבות המערכת הפיננסית בארה"ב. עם זאת, הפד' עשה מעט מאוד בשנים האחרונות למגר את התופעה ולמעשה גם להתגברותה בשנת 2019.

אז מה זה CLO?

מדובר במכשיר פיננסי בו נאגרים מיליארדי דולרים של הלוואות מסוכנות, כאשר משווקים אותם לשוק כהשקעה מתוחכמת עם מספר שכבות של חוב בדירוגים שונים (מ-AA עד לדירוג של CCC). כל משקיעים יכול לרכוש את נתח ספציפי, כאשר התשואה הצפויה היא בהתאם לרמת הסיכון. היתרון עבור המשקיע במכשיר זה הוא הגיוון (שמוריד את הסיכון ביחס להשקעה בהלוואה אחת) והעבודה כי השקעה בהלוואות אלו מעניקה בדר"כ תשואה גבוהה יותר מאשר השקעה ישירה ב-JUNK BONDS. עבור החברות, מדובר במכשיר שמקל על גיוס ההון.

- תשואות האג"ח הארוכות מטפסות - למה זה קורה עכשיו ומה המשמעויות

- חשש מבועה בשוק האג"ח הקונצרני בארה"ב - השערים עולים, התשואות יורדות

- המלצת המערכת: כל הכותרות 24/7

למי שזה נשמע מוכר, מכשיר ה-CDO הידוע לשמצה ב-2008 עובד בצורה דומה. ב-2008 ההלוואות התרכזו בשוק המשכנתאות, היום מדובר בחברות.

השימוש במכשיר זה הפך לנפוץ במיוחד בשנים האחרונות. ע"פ דו"ח של הוועדה ליציבות פיננסית (FSB) שפורסם בחודש שעבר, סכומי ה-CLO בשוק הסתכמו ב-740 מיליארד דולר בתחילת 2019, כפול מהסכום בתקופה שלפני המשבר הכלכלי של 2008. ב-FSB מציינים כי במהלך השנים האחרונות הגדילו הגופים החוץ בנקאים בצורה משמעותית את חלקם בשוק זה.

היקף שוק ההלוואות בשוק ה-CLO ושוק האג"ח בדירוגים הנמוכים מתוך הדו"ח האחרון של FSB

הגידול העצום בשוק ה-CLO הוא גורם חשוב בתופעת הרכישות, המיזוגים והמימון מחדש של חברות בקשיים במהלך השנים האחרונים. ב-FSB מציינים בדו"ח האחרון כי ברקע לכסף הזול בשווקים בשנים האחרונים, הסטנדרטים להלוואות אלו ירד בצורה משמעותית. מספר החברות עם יחס גבוה של חוב ל-EBITDA משתתפות בשוק זה. במקביל, החלק היחסי של החברות בדירוג B עלה משמעותית בשנים האחרונות.

השינויים במבנה הלוואות ה-CLO בעשור האחרון: איכות הלווים יורדת, הסיכון עולה

נתונים אלו הובילו את המועצה ליציבות פיננסית לציין כי שוק זה מהווה סיכון למערכת הבנקאית במקרה של האטה כלכלית, שתגרור לקשיים במחזור החוב של החברות בדירוגים CCC והורדות דירוג נרחבות לחברות בדירוגים BBB. ב-FSB מציינים כי לבנקים הגדולים בארה"ב יש את החשיפה הגדולה ביותר לשוק זה, אך גם הגופים החוץ בנקאים כמו קרנות גידור/פנסיות וחברות החזקות פגיעות בסיטואציה כזו. ב-FSB מדגישים כי הם אינם יודעים לחלוטין את כל הנתונים בשוק זה.

- אפל מפתחת משקפיים חכמים, תליון ואיירפודס עם מצלמות כחלק מהימור ה-AI שלה

- הזהב יורד כמעט 3% - בוול-סטריט עדיין רואים אפסייד

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שמזנקת היום ב-83% וזאת שנופלת ב-40%

הרגישות של שוק זה למצב החברות בדירוג BBB מסביר בקלות את השינוי הקיצוני בשנים 2018-2019. במהלך 2018, בעקבות ההידוק המוניטרי שביצעו הבנקים המרכזיים עלתה הריבית הממוצעת על אגרות החוב בדירוג BBB ביותר מ-100 נק' בסיס לרמה של 4.8% בסוף השנה, דבר שהעמיד את כל ההלוואות אלו בסיכון. כתוצאה מההתקפלות המוחלטת של הבנקים המרכזיים במהלך 2019, הריבית על ירדה לרמה של 3.1% בלבד – שפל כל הזמנים, והשווקים מגיבים.

הריבית האפקטיבית על האג"ח בדירוג BBB: ירדה בחודשים האחרונים לשפל כל הזמנים, דבר שהקל על הלחץ בשוק ההלוואות והשווקים טסו

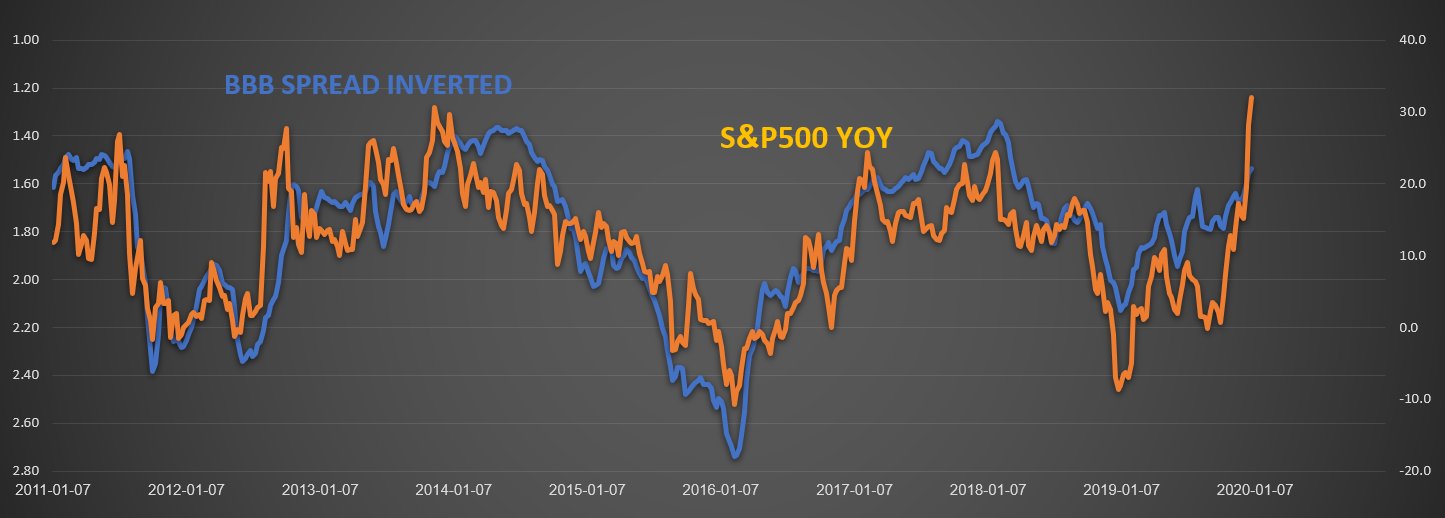

מרווחי האשראי על אגרות החוב בדירוג BBB על מול השינוי השנתי במדד ה-S&P500 – הולכים ביחד בעשורים האחרונים. מחיר ההון קובע את תמחור המניות

המצב הכלכלי בארה"ב ומדיניות הבנקים המרכזיים מהווים כאמור גורמים מרכזיים המשפיעים על שוק זה, ולמעשה על כל וול סטריט. כיוון המדדים המובילים יתנהל בהתאם למתרחש בשוקי האג"ח הקונצרני.

עם זאת, יש סיכון נוסף בשוק ה-CLO, והוא נמצא דווקא בדירוגים הגבוהים. המרדף אחר תשואה בשנים האחרונות גרם לגידול ניכר בעסקאות החלף (SWAP) בהן מוחלפות אגרות חוב בדירוגים הגבוהים עם נכסים בטוחים כמו אג"ח ארה"ב לדוגמא. בזמנים טובים, העסקה מובילה לתשואה מעט יותר גבוהה. בזמנים בעייתיים, מדובר בעסקאות שצפויות לחסל חלק נכבד מההון של הגופים שעשו עסקאות אלו. האם גופים אלו לא יודעים זאת? הן בהחלט יודעים, אך תאוות הבצע של השנים האחרונות והביטחון המוחלט שהפד' יחלץ בשעת הצורך גורמים לעלייה משמעותית בעסקאות מסוג זה.

בהקשר זה חייב להזכיר את העובדה כי במהלך השנתיים הקרובות צפוי להיכנס לפועל השלב האחרון של הרגולציה על שוק הנגזרים (standardized Initial Margin) . מדובר ברפורמה מסובכת, שאחת ההשפעות הצפויות שלה היא עלייה בביקושים לביטחונות איכותיים כמו מזומן, אג"ח ארה"ב וזהב. אנו ספקנים בנוגע ליכולת לבצע רגולציה על שוק כה גדול מבלי לגרום לאירועים חריגים בשוק שאף אחד איננו יודע מה היקפו בפועל. עבור שוק ה-CLO, עלייה בדרישת הבטחונות עשויה תיהיה הרסנית ביותר. האם הרגולציה תידחה לבסוף? רק הזמן יכריע.

לקריאה נוספת: הדו"ח האחרון של הוועדה ליציבות הפיננסית בנושא

- 2.נו כבר 03/01/2020 04:44הגב לתגובה זו2008 יהיה רק הפתיח

- 1.. 02/01/2020 20:07הגב לתגובה זואז מה היה לנו? ריקבון בכל מקום ובכל פינה מהיסוד עד הטפחות. אין שום קשר ואפילו לוגי בין מצב הכלכלות לבין המחירים בבורסות.

- מוכר (ל"ת)קזנובה 03/01/2020 04:21הגב לתגובה זו