דירוג הבנקים - איפה כדאי לקחת הלוואה ובאיזה בנק הריבית דומה לזו של חברות כרטיסי האשראי?

ההבנה שהריבית לא בכיוון ירידה אלא צפויה להישאר על פי הערכת בנק ישראל על 4.5% עוד כשנה (ובתרחישים מסוימים אפילו לעלות), תוביל ככל הנראה לעלייה בריבית על הלוואות. אחרי הכל, הריבית הזו נגזרת מההערכות וככל שהדחייה בהפחתת הריבית נמשכת ובהתאמה תשואת אגרות החוב גבוהה, הבנקים וחברות כרטיסי האשראי ירצו ויוכלו להעלות במעט את הריבית.

הריבית כבר עכשיו גבוהה ולא בהלימה עם הריבית שהבנקים נותנים על העו"ש ועל הפיקדונות. אל תצפו שמול עלייה בריבית על ההלוואות, הבנקים יספקו לכם ריבית טובה יותר על העו"ש או הפיקדונות.

איזה בנק גובה את הריבית הגבוהה?

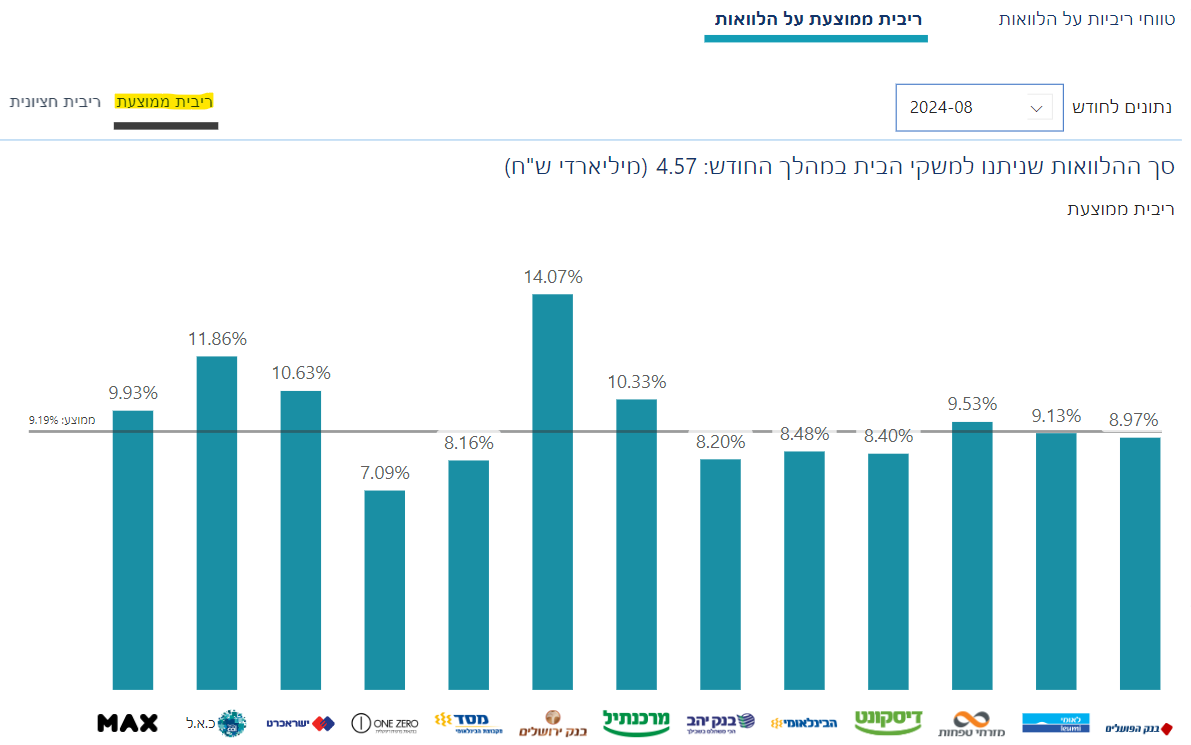

לפי נתוני בנק ישראל, היקף ההלוואות החודשי עומד על קרוב ל-5 מיליארד שקל בממוצע בחודשים האחרונים. הבנק שגובה את הריבית הממוצעת הגבוהה ביותר מבין הבנקים הגדולים הוא בנק מזרחי טפחות, עם ריבית ממוצעת של 9.53%. אחריו בנק לאומי (9.13%) ובנק פועלים (8.97%). אבל, הריבית הממוצעת מטעה.

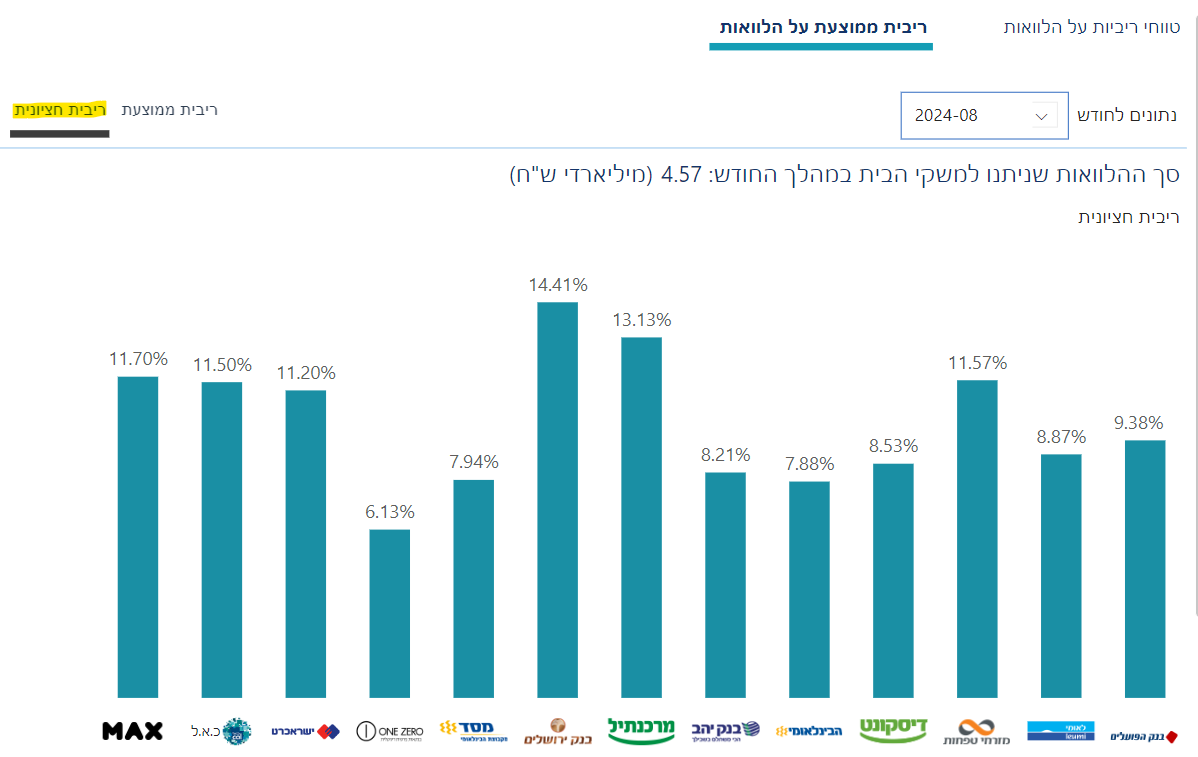

ריבית ממוצעת לוקחת את כולם גם כאלו שיש להם ביטחונות ונכסים ולכן הם מקבלים ריביות טובות. לכן, בנק ישראל דרש גם את הריבית החציונית. הריבית חציונית מבטאת את הריבית שחצי מההלוואות הן מעליה וחצי מתחתיה. והנתונים מדהימים - חצי מהלקוחות של בנק מזרחי טפחות מקבלים ריבית הלוואה מעל 11.57% שזה מעל חברות כרטיסי האשראי, למעט מקס עם 11.7%.

- נחנקים מהתזרים? כך תבנו תיק אשראי מנצח באמצעות איחוד הלוואות

- המדריך ללווה 2026: מדרג מקורות האשראי - איפה הכסף זול ואיפה הוא מסוכן?

- המלצת המערכת: כל הכותרות 24/7

בנק מזרחי טפחות - ריביות גבוהות בהלוואות, ריביות נמוכות בפיקדונות

בנק מזרחי טפחות הוא גם הבנק הגרוע ביותר לבעלי פיקדונות - חצי מהלקוחות מחזיקים בפיקדונות עד שנה בריבית של מתחת ל-2.25%. זו ריבית מבישה, היא צריכה להיות הרבה יותר גבוהה. להרחבה: ככה בנק מזרחי מתמרן את רוב הלקוחות:

מנגד, הריבית על ההלוואות צריכה להיות הרבה יותר נמוכה, וזה אומר דבר אחד - ככה הבנק מצליח לייצר מרווח גבוה יותר (פער בין הריבית על ההלוואות לריבית על הפיקדונות) ופשוט לייצר תשואה טובה על ההון העצמי.

- הרשות לניירות ערך פשטה על משרדי ארית ורשף בחשד לעבירות מידע פנים

- עתידות: עד גיל 21 תמצא אוצר (והוא מחכה לך בקופת הגמל)

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

ריבית ממוצעת

ריבית חציונית - הטבלה לא משקרת

הטבלה של נתוני הריביות מראה כי הבינלאומי ודיסקונט הם מהבנקים ההוגנים מבין הגדולים. וואן זירו מספק הלוואות בריבית נמוכה יחסית. מבין גופי האשראי, מקס מובילה את הרשימה עם 11.70%, כאל עם 11.50% וישראכרט עם 11.20%.

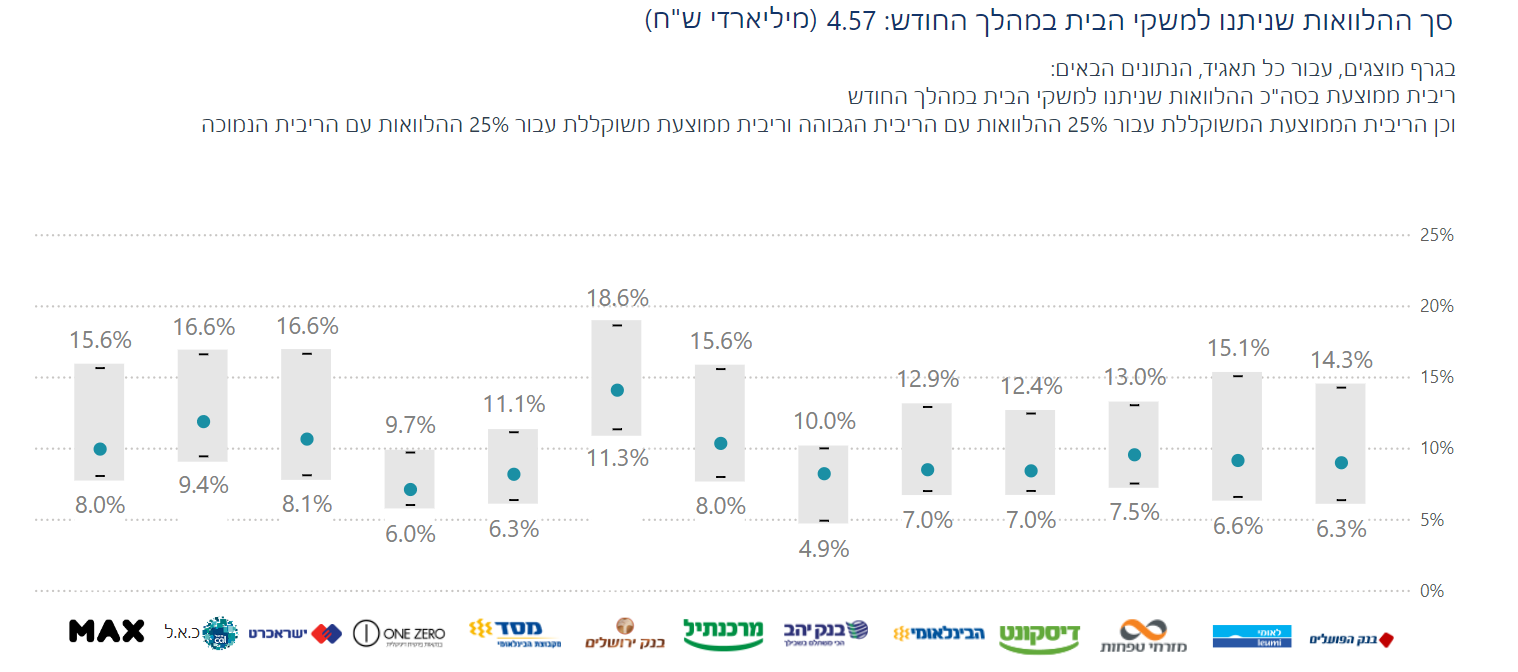

ריבית חציונית

ריבית חציונית

איך לווים יכולים להסתדר לאורך זמן עם ריבית של 9%, 10% ואפילו 17%? הממוצע הוא קצת מעל 9%, אבל לווים רבים בחברות כרטיסי האשראי לוקחים הלוואות במעל 15%. הלוואה של 30 אלף שקל, מייצרת ללווים ריבית של קרוב ל-400 שקל בחודש. הסכום הזה ממשיך להעיק במיוחד כשמלכתחילה לא היה להם מקור ונעזרו בהלוואה וכך נוצר כדור שלג של הלוואות מחברות כרטיסי אשראי אחרי שהבנקים כבר סיפקו את המקסימום. יש משפחות בארץ שמשלמות אלף וגם אלפיים שקל של ריבית חודשית.

זה מעגל קסמים שכל עוד לא מצליחים לשנות את המנגנון - לשרוף פחות מזומנים או להגדיל הכנסות, אי אפשר לצאת ממנו.

טווח הריבית על הלוואות

- 2.לא רוצים לעבור ללוד, תקפצו לנו! (ל"ת)ד.ד 13/10/2024 12:49הגב לתגובה זו

- צוללן 13/10/2024 14:10הגב לתגובה זוזו המקפצה האחרונה שלי לפני שעוזב את ישראל. חוסך מקסימום, מנתב להשקעות וסוחר במקביל. הולך טוב, עוד שנה מקסימום אני לא פה. בהצלחה לנשארים

- 1.בנק מזרחי אסון אסון שיפסיקו עם הפרסומות השקריות שלהם (ל"ת)ראו הוזהרתם ! 13/10/2024 12:17הגב לתגובה זו