קופות גמל להשקעה סיפקו בשנה האחרונה תשואה טובה מפוליסות חיסכון

קופת גמל להשקעה היא מוצר מבוקש בעיקר בשל היכולת ליהנות משני העולמות - גם מוצר נזיל וגם מוצר שאם תחכו איתו לגיל פרישה, תזכו להטבות מס גדולות. המוצר הזה שהושק לפני 8 שנים, מגיע להיקף כספי כולל של מעל 40 מיליארד שקל, אך מוצר אחר שדווקא נחות מבחינה מיסוית - פוליסות חיסכון, כבר מנהל סכום של מעל 100 מיליארד שקל.

שני המוצרים ניתנים לניוד למסלולי השקעה שונים אצל אותו גוף מנהל, כך שבמקום לממש ולהיות חייב במס, ניתן לעבור למסלול אחר מבלי לשלם מס. שני המוצרים הם הלהיט לצד קרנות ההשתלמות של חמש השנים האחרונות.

תשואות עדיפות לקופות הגמל להשקעה

בדקנו את התשואות של שני המכשירים באפיקים השונים, הן די קרובות, עם יתרון לקופת הגמל להשקעה. המסלול הכללי שמהווה את רוב הכסף המנוהל השיג בקופת הגמל להשקעה תשואה של כ-8%-9%. בפוליסות חיסכון זה 5%-6%. במסלול המניות הפערים גדולים עוד יותר - 14% פלוס לקופות הגמל להשקעה , לעומת כ-11% בפוליסות חיסכון.

בטווח של שלוש שנים התשואות דומות, בחמש שנים הפוליסות דווקא מובילות, אבל בשיעור קטן שמבטא עשיריות בודדת בשנה - הבדל שמתקזז לחלוטין עם דמי הניהול. אבל, הסיבה היא מכשירים לא סחירים רבים שנמצאים בתיקים שלהם. כשהיו הירידות בשנת 2022, לא היתה התאמה מתאימה בערך הנכסים וב-2023 נעשתה ההתאמה, ולא ברור אם בהיקף מלא. כלומר, המחזיקים בפוליסות סובלים מכך שיש בתוך התיקים, נכסים לא סחירים בהיקף גדול. זה אולי ממתן תנודתיות, אבל זה במקרים רבים מוחזק כלפי מעלה כשבעתיד תהיה מחיקה ואז העמיתים-משקיעים ישלמו את המחיר (תשואה נמוכה יותר משמעותית כפי שקרה ב-2023).

- נחשף כלי חדש שמטלטל את עולם הפיננסים

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- המלצת המערכת: כל הכותרות 24/7

דמי ניהול נמוכים בקופות הגמל להשקעה

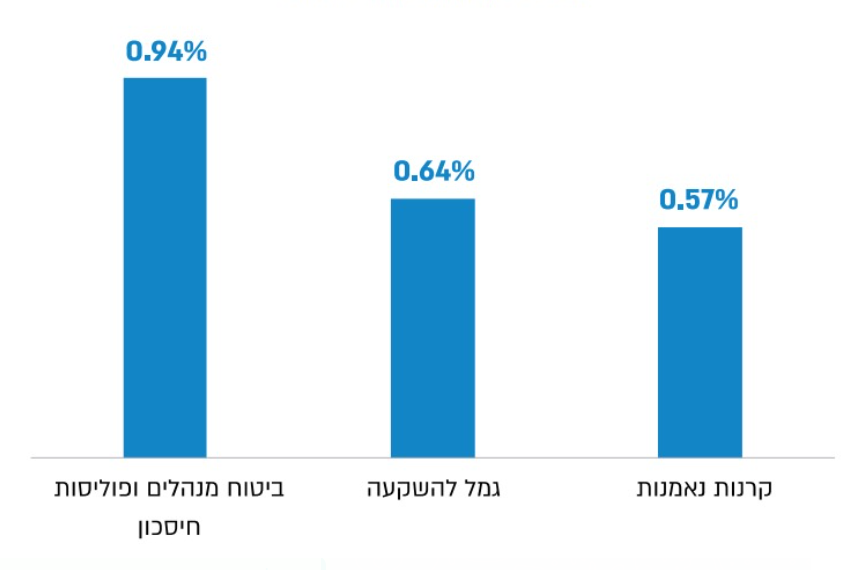

בדקנו את דמי הניהול ושם - קופות הגמל להשקעה עם דמי ניהול נמוכים משמעותית. אז איפה נמצא מוקד המשיכה של הפוליסות?

ובכן, בעוד שקופת גמל להשקעה מוגבלת בהשקעה השנתית - כל אדם יכול להשקיע כ-76.5אלף שקל (סכום נכון ל-23; מדי שנה הסכום מתעדכן), בפוליסות חיסכון אין תקרה.

בדוח המבקר שפורסם לאחרונה, מציין מבקר המדינה בפרק ביקורת על רשות שוק ההון והביטוח כי שי אנומליה בשוק ושואל בעצם בעקיפין שאלות מטרידות - מדוע דמי הניהול הממוצעים שמשלמים המשקיעים בקופות ביטוח ופוליסות החיסכון גבוהים באופן משמעותי מדמי הניהול שמשלמים המשקיעים בקופות הגמל להשקעה או מדמי הניהול אותם משלמים המשקיעים בקרנות הנאמנות? ושאלה שנייה - מדוע חוסר השיוויון בהיקף החיסכון. כלומר, מדוע בקופת גמל להשקעה יש הגבלה של 76.5 אלף שקל בעוד שבפוליסות חיסכון אין הגבלה?

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

מהניתוח של מבקר המדינה עולה כי דמי הניהול הממוצעים במוצרי ביטוח המנהלים ופוליסות החיסכון הינם כ- 0.94%. בעוד שבמוצרי הגמל להשקעה דמי הניהול הממוצעים כ- 0.64%. בקרנות נאמנות דמי ניהול ממוצעים של כ- 0.57%. קרנות הנאמנות הן מוצר אחר גם בגלל שאין בהן את היכולת לדחות את המס במימוש כפי שניתן בקופות גמל להשקעה ופוליסות חיסכון.

דמי הניהול בדוח המבקר באפיקי ההשקעה - התשואה בפוליסות לא מצדיקה את דמי הניהול

פוליסות חיסכון - מוצר של חברות הביטוח

בקופות הגמל להשקעה קיימת תחרות של 25 גופים שמציעים את המוצר. בפוליסות חיסכון יש 6 חברות ביטוח שמציעות את המוצר ודחפו אותו בשנים הראשונות דרך אמצעי השיווק החזקים שלהם. כנראה שגם כמות השחקנים הקטנה משפיעה על דמי הניהול. יותר תחרות, משמע לרוב פחות דמי ניהול.

- 6.משקיע 10/01/2024 18:02הגב לתגובה זוחבל שאתה לא מציג נתונים נכונים. גם פוליסות החיסכון השיגו השנה תשואה סביב 8%-9%, יש אפילו גופים שהשיגו מעל 10%. חשוב לדייק בעובדות. נראה כתבה מאד מגמתית.

- 5.דורון 10/01/2024 16:28הגב לתגובה זומין הדין היה לכלול גם את תוכניות החיסכון על פי תיקון 190 כאן היות והן יותר רלבנטיות מפוליסות חיסכון רגילות עבור מי שמתקרב לגיל 67. תוכניות חיסכון אלו מאפשרות תשלום מס על רווחי ההון של 15% במקום 25% על רווח ההון הריאלי (כלומר, בניכוי האינפלציה), כאשר הכסף נמשך כהון ולא כקיצבה ובתנאי שהמושך מקבל פנסיה בסכום של 4,500 ש"ח (אולי הסכום עלה קצת מפאת האינפלציה) בחודש.

- 4.אנונימי 10/01/2024 14:18הגב לתגובה זוסוכני הביטוח יודעים מאיזה צד מרוחה החמאה ואינטרס הציבור? מה זה בכלל

- יעקב 10/01/2024 23:53הגב לתגובה זומה הקשר לסוכני הביטוח ? חברות הביטוח ובתי ההשקעות הם "היצרן" מן הסתם היקף הנכסים בפוליסות הפיננסיות גדול יותר מסיבה פשוטה שאין תקרת הפקדה שנתית ומי שיש לו קצת יותר מהתקרה מוגבל באפשרויות ההפקדה שלו.

- 3.מגיל 60 ניתן למשוך גמל להשקעה בתור קצבה ואז אין מס (ל"ת)שי 10/01/2024 13:05הגב לתגובה זו

- 2.אחלה, תודה (ל"ת)איתן 10/01/2024 12:00הגב לתגובה זו

- 1.ברצוני לציין שנשכח בכתבה אחוז מיסי על רווחים בשיעו 10/01/2024 11:56הגב לתגובה זוברצוני לציין שנשכח בכתבה אחוז מיסי על רווחים בשיעור 25% מס המדינה נוגסת מהרווחים כלומר מיסוי בעקיפין תציינו בכתבה לא להטעות את הציבור

- בניכוי המדד (ל"ת)אריק 10/01/2024 17:47הגב לתגובה זו