הנפקות תקופת הקורונה בבורסה מקבלות חותמת פייק מבנק ישראל

גל ההנפקות שהיה כאן ב-2020-2021 קיבל כאן ביקורת גדולה. היה די ברור לנו שמדובר בהנפקות בשווי מנופח, אפילו מנופח מאוד. היה די ברור לנו שרוב ההנפקות האלו הן הנפקות של חברות לא ראויות וגם בהנפקות של החברות הראויות מדובר במחירים לא ראויים.

אז כתבנו, ביקרנו, הזהרנו, ומקווים שעזרנו לכם לקבל החלטות, אבל 130 חברות הנפיקו בתקופה הזו. הן הצליחו בזכות "הנפקות חברים" ובזכות "תן וקח" קלאסי בין חתמים למשקיעים. הן הצליחו למרות שבהגדרה הנפקה היא מכירה של בעל שליטה ואם בעל שליטה מוכר אין שום סיבה לקנות. זה לא אומר שאין הנפקות טובות, אבל זה בהחלט אומר שבאופן כללי הנפקות זה לא המקום שצריך להיות בו. ואפשר לראות את זה גם בהיסטוריה.

עכשיו גם בנק ישראל מתעורר. בוקר טוב. ומסביר למה ההנפקות הן פייק. "בין השנים 2020-2022 התרחש גל הנפקות בבורסה בישראל, כחלק מתופעה עולמית של התעוררות בפעילות ההנפקות. בישראל, בלט היקף ההנפקות בהשוואה למדינות המפותחות האחרות. ובכל זאת, ביצועי המניות שהונפקו בשוק הראשוני לאחר ההנפקה נחותים מאלה של המניות האחרות בשוק".

עוד כותבים כלכלני הבנק - "תרומתן של מניות החברות שהנפיקו לראשונה להיקפי הנזילות והסחירות בשוק מעטה – מה שמתבטא באי הכללתן במדדי הבורסה".

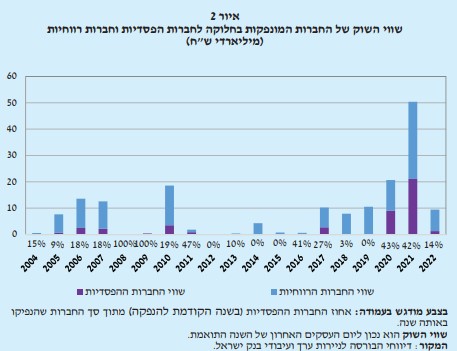

מדובר היה בגל הנפקות חדשות שלא היה לו תקדים ב-20 השנים האחרונות: 133 חברות הנפיקו את מניותיהן לציבור לראשונה. כאשר בוחנים את ההנפקות של חברות חדשות לאורך זמן ניתן לראות כי ההנפקות מגיעות ב"גלים": תקופה של פעילות הנפקות ערה מתחלפת בתקופה של פעילות נמוכה עד כדי היעדר הנפקות כמעט מוחלט. פעילות ההנפקות מתואמת עם תנאי השוק: בשוק עולה הפעילות ערה, ובשוק יורד היקף ההנפקות נמוך.

- ביטגו עולה לנאסד״ק בזמן שהביטקוין ברצף ירידות

- רשות ני"ע מהדקת את הגילוי בנדל"ן היזמי ובתשקיפי IPO לקראת דוחות 2025

- המלצת המערכת: כל הכותרות 24/7

בנק ישראל בחן את ההנפקות של גלי הנפקות קודמים עם זאת, הגל בישראל בולט בהיקפו ביחס לשאר המדינות בעולם. מתוך החברות המנפיקות וביצועי המניות של החברות ושל גל הנוכחי בפרמטרים שונים: שיעור החברות ה"הפסדיות" לאחר הנפקה (בטווח הארוך). נבחנה גם השאלה אם חברות המונפקות בגלי הנפקות נכללות בהמשך דרכן במדדי הבורסה; זאת משום שאיכות המסחר (הסחירות, הכמות הצפה וכד') של החברות הכלולות במדדים המובילים גבוהה משמעותית מזו של שאר החברות.

מהמדגם שנבחן (2000-2022) עולה כי ההנפקות בבורסה בתל אביב הגיעו בעיקר בשני גלים: הגל הראשון התרחש בשנים 2004-2007 ונקטע על רקע המשבר הפיננסי הגדול, והגל השני התרחש בשנים 2020-2022, בתקופת היציאה ממשבר הקורונה. שנת 2021 הייתה חריגה בפרספקטיבה של עשרים השנים האחרונות. הגל השני נקטע בשנת 2022, על רקע החמרת התנאים הפיננסיים בעולם והעלאות ריבית משמעותיות בעולם ובישראל. ניתוח של מאפייני החברות מעלה הבדלים בין שני הגלים: ההנפקות של הגל השני מאופיינות בשיעור גבוה וחריג של חברות הפסדיות ביחס לחברות שהונפקו בשנים הקודמות. הסבר אפשרי להבדל נעוץ בהרכב החברות: בגל של שנות ה-2000 בלטו בעיקר חברות מסחר ושירותים, ואילו בגל של 2020 בלטו חברות היי-טק, שהיו הרוב המוחלט (כ-75%) של החברות ההפסדיות. חברות היי-טק ללא רווחים נחשבות לחברות בסיכון גבוה יחסית. לרוב אלה חברות צעירות, שטרם הציגו רווחים, ולכן אי-הוודאות באשר להמשך פעילותן גבוהה מזו של חברות רווחיות. הגל השני אופיין אפוא בסיכון גבוה יותר מאשר הראשון.

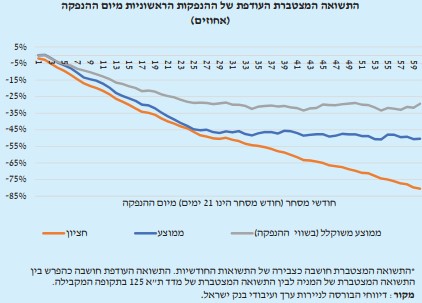

מחקרים שבחנו את ביצועיהן של מניות לאחר ההנפקה הראשונית הראו כי המניות מאופיינות בביצועי חסר, שבאו לידי ביטוי בתשואות עודפות שליליות ביחס לשוק בכלל וביחס לחברות בעלות שווי שוק דומה מאותו ענף בפרט. חושבה התשואה המצטברת העודפת (בניכוי תשואת מדד ת"א 125) מיום ההנפקה. ניתן לראות כי התשואה המצטברת (החציונית) הופכת עם הזמן לשלילית יותר; משמע שהחברות מציגות, בהמשך דרכן, ביצועים נחותים ביחס לשוק. כדי להתייחס לעובדה שההנפקות אינן מתפלגות באופן אחיד על פני זמן אלא באות בגלים, חושבה לגבי כל שנת הנפקה תשואת ההחזקה במשך 36 חודשי מסחר.

- “מדברים על גל השקעות של עשרות מיליארדים באנרגיה, פסולת, מים ותחבורה - וזה רק בשלב הראשון”

- השבוע בבורסה: אינפלציה, עוד דוחות ומה הניבו קרנות ההשתלמות בינואר?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

- 5.דני 29/03/2023 11:24הגב לתגובה זומה חדש בזה הרי בכל סיבוב של עליות מתמשכות גם האשפה מגייסת כי העדר קונה הכל ואין חדש בזה

- 4.משקיע מודאג 29/03/2023 10:42הגב לתגובה זומי הגוף שבודק תשקיפים ומאשר הנפקות ?? האם יש ביקורת על בנקים, חברות השקעה, קרנות וגופים פיננסיים אחרים שמשתתפים בהנפקות ?? מי נותן את הדין על תמיכה בהנפקות תמורת קבלת עמלות הפצה ופרסום ??

- 3.לרון 29/03/2023 10:37הגב לתגובה זומאז הנגיד פרנקל שהזהיר מניפוח המניות ב'92 והואשם במפולת,בנק ישראל מ פ ח ד ופועל בדיעבד בהזהרות

- 2.זה תוצר של ריבית 0 (ל"ת)זה תוצר של ריבית 0 29/03/2023 09:21הגב לתגובה זו

- 1.שמעון 29/03/2023 08:15הגב לתגובה זוהמוסדיים והדרנות מכניסים את הציבור בגלל הציבור בגלל עמלות הפצה שהם מקבלים לאחר ההנפקה הם בורחים ומשאירים את הציבור בביץ

- לרון 29/03/2023 10:39הגב לתגובה זושהטפשים רצים הם ת מ י ד מנצלים ומרוויחים כמובן על חשבון אותם