הנתונים של זאפ נחשפים - הכנסות של 51 מיליון דולר ורווח תפעולי של 6 מיליון - פורמולה עשתה עסקה טובה

באפריל שנה שעברה דיווחה פורמולה פורמולה מערכות 0.66% על רכישת חברת זאפ המפעילה אתר השוואת מחירים פופולארי ואתרים נוספים. פורמולה שנסחרת בארץ ובוול סטריט לא מסרה פרטים על העסקה. האיש החזק בחברה - המנכ"ל גיא ברנשטיין שהוא גם בעל מניות מרכזי (שווי של מעל 500 מיליון שקל שנוצר בזכות חבילות אופציות גדולות) החליט שאין טעם למסור את הפרטים בשלב זה ותחת כלל ה-"חוסר מהותיות" המידע הוסתר. כעת, עם פרסום הדוח השנתי המלא, מתבררת העסקה. זו עסקה נהדרת לפורמולה, נראה שפחות למוכרת קרן איפקס.

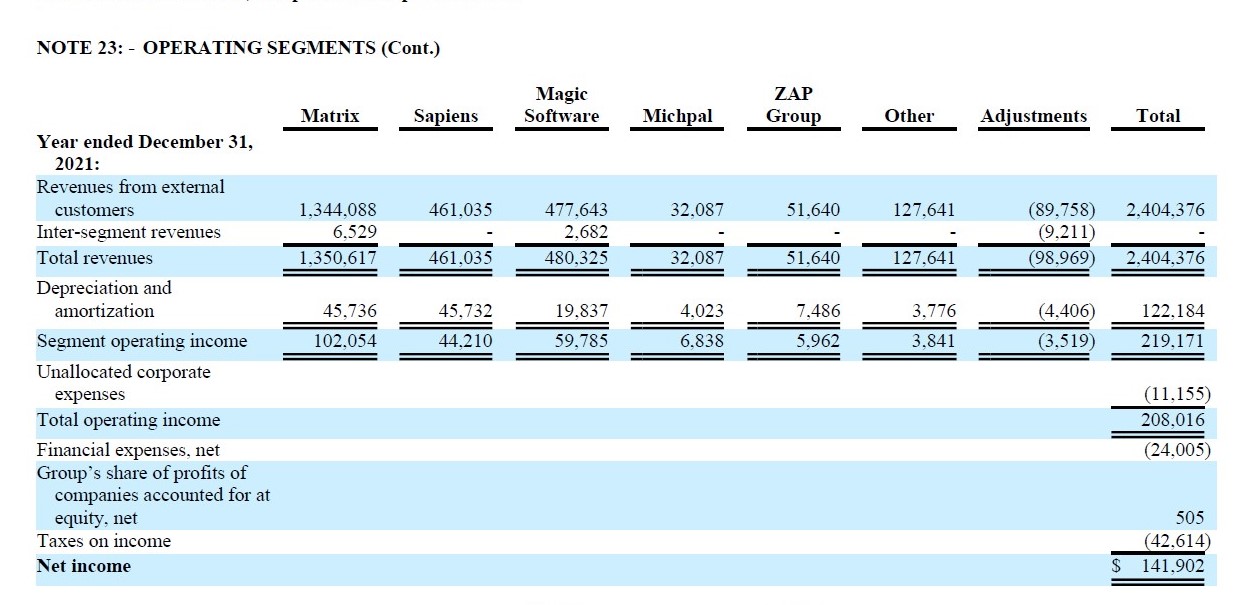

מהדוח עולה שהכנסות זאפ היו 51 מיליון דולר בשנת 2021 והרווח התפעולי הגיע לכ-6 מיליון דולר. החברה נרכשה בכ-75 מיליון דולר, ועוד כ-18 מיליון דולר (60 מיליון שקל) בכפוף להשגת אבני דרך תפעוליים בשנתיים שלאחר הרכישה. הרווחיות של זאפ לפי הנתונים הללו טובה יותר משל חברות אחרות בפרוטופליו של פורמולה כמו מטריקס 0.1% או סאפיינס, ומחיר הרכישה הוא רק פי 12.5 מהרווח התפעולי.

פורמולה שנסחרת בכ-4.9 מיליארד שקל, היא חברת החזקות שנהנית בעשור האחרון מהשבחת ערך גדולה בחברות המוחזקות - מטריקס, סאפיינס ומג'יק 1.16% והיא מנסה לשחזר זאת עם רכישות חברות פרטיות בשנים האחרונות - מיכפל וזאפ. המטרה היא ככל הנראה להציף ערך דרך הנפקה או מכירה. זאפ שכבר היתה לקראת IPO עשויה להיות מועמדת שוב בטווח הבינוני.

- מיכפל נכנסת לבורסה לפי שווי של 770 מיליון שקל; האם היא מעניינת?

- אחרי האקזיט בסאפיינס, פורמולה רושמת דוח חיובי ומתכננת את הנפקת החברה הבאה

- המלצת המערכת: כל הכותרות 24/7

זאפ ניסתה לפני כארבע שנים להנפיק בבורסה בת"א. קרן אייפקס שרכשה את זאפ בתמורה ל-150 מיליון שקל ב-2015, כיוונה לשווי של 650-700 מיליון שקל ונסוגה אחרי שהשוק אמר - "עד כאן" לכ-400-450 מיליון שקל. אז זאפ אומנם היתה גדולה יותר בהכנסות וברווחים - 250 מיליון שקל וכ-30 מיליון שקל בהתאמה, אבל השוק לא היה מוכן לקבלה במחיר זה, גם בשל ההבנה שהרווח אינו בהכרח מייצג וההנפקה בוטלה.

- 3.לרון 21/05/2022 13:38הגב לתגובה זוקריסטין לגארד"הקריפטו אינו כלום וערכו כלום"גילתה שבנה שם יהבו שלא לאמר כמובן "השקעתו" בקריפטו ללא הצלחה,הגיע זמן להפסיק לסקר את הפירמידה הזו שמפילה אנשים תמימים ולא מבינים

- 2.לרון 21/05/2022 13:28הגב לתגובה זולכאן או לכאן,סתם מביע דעתי

- 1.לרון 21/05/2022 13:25הגב לתגובה זושמדגישים כל פעם נושאים ש"עתידם מאחוריהם",אני מכרתי פורמולה ב 31000,אחרי ש"עשתה את שלה" ההייטק זמנו עבר לשנים הקרובות,פורמולה עלתה יפה מטריקס כנ"ל ואפילו מג'יק שדשדשה זמן לא קצר עלתה