משקיעים בניירות ערך? כמה זה עולה לכם בבנקים ובברוקרים הפרטיים

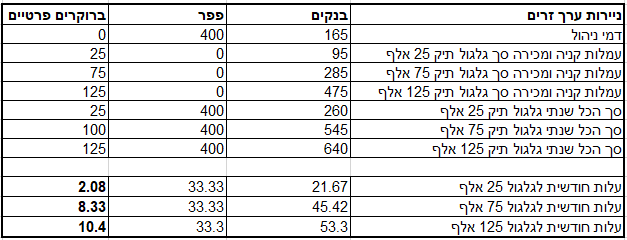

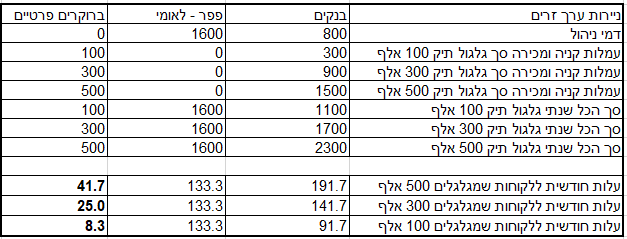

השעמום, הצורך להרוויח כסף, העליות בוול סטריט, המענקים שניתנו לציבור, האפליקציות הידידותיות שמאפשרות לסחור ברגע - מכלול הגורמים האלו (ויש נוספים) גרמו לגל גדול של אנשים להפוך לסוחרים בוול סטריט וגם בת"א. זה גל עולמי, של עשרות מיליוני אנשים שהצטרפו ל"משחק הכי מעניין בעיר", וזה הדביק גם את הציבור הישראלי. רבבות רבות וייתכן שיותר מכך, נכנסו למעגל המשקיעים/ סוחרים. חלק גדול מהם עשה זאת דרך הברוקרים הפרטיים ולא דרך הבנקים בעיקר בגלל חסכון בכסף - הברוקרים הפרטיים מספקים שירות בתמחור זול יותר - לא תמיד, לא כולם, אנחנו מדברים ומציגים כאן את הממוצע (ממוצע הבנקים, ממוצע הברוקרים הפרטיים). אבל בכללי זה נכון. בנוסף - השירות שהם נותנים לרבות מערכות המסחר, מספק את הסחורה.ועדיין - רוב הציבור חושש לעבור מהבנקים, אם כי, זה משתנה בהדרגה. הסיבה היא - ביטחון. הבנקים משדרים ביטחון ויציבות, אבל האמת היא שחברות הברוקרים המקומיות (מיטב דש, אקסלנס, אי.בי.אי ופסגות) לא פחות מפוקחות - יש רגולציה, יש ביטחון. אז יש נהירה לעבר בתי ההשקעות ובשלב זה, על פי ההערכות כ-15% מהפעילות בניירות ערך היא דרך ברוקרים פרטיים והרוב הגדול 85% דרך הבנקים. לפני שנתיים הברוקרים הפרטיים היו משמעותית מתחת ל-10%. עם זאת, כשבוחנים את "המשקיעים החדשים" רואים שהם פונים לברוקרים הפרטיים. קהל חדש וגדול לצד קהל שמרני של הבנקים, עובר לברוקרים הפרטיים.הבנקים לא יושבים מהצד. הם נותנים פייט. לקוחות שיבקשו לעזוב, יקבלו הצעה נגדית מהבנק. אז האמת שאין לכם מה להפסיד. תבדקו, תנהלו מו"מ. העמלות הממוצעות בבנקים עדיין מאוד גבוהות. עד כמה הן גבוהות? שימו לב לנתונים הבאים:נניח שאתםמנהלים תיק השקעות של 50 אלף שקל בבנק ופועלים בניירות ערך זרים. למה ניירות ערך זרים? מבטיחים לבחון גם את השוק המקומי (ובטוחים שהתוצאות יהיו דומות), אבל מסתבר שרוב הפעילות דרך הברוקרים הפרטיים היא בוול סטריט. בתיק כזה (התבססנו על נתוני הבורסה ומקורות חיצוניים נוספים)אתם תשלמו עמלות בהתאם למחזור הפעילות שלכם.העמלות מחולקות לשתיים - יש עמלות קבועות - דמי ניהול (אצל הבנקים ו-Pepper Invest; אצל הברוקרים הפרטיים זה לרוב קרוב לאפס או אפס) ויש עמלות קנייה ומכירה. ב-Pepper Invest העמלות הן אפס, אבל מנגד דמי הניהול הקבועים גבוהים - 0.8%. בברוקרים הפרטיים זה לרוב סביב 0.1% (ואפילו פחות). הממוצע של הבנקים הוא 0.3%, אבל שוב - אם תתמקחו תוכלו לקבל תנאים טובים יותר.אז אם אתם מנהלים השקעות בסך 50 אלף שקל, תחת פעילות בהיקפים שונים, העמלות הכוללות שלכם יהיו הכי נמוכות בברוקרים הפרטיים וככל שתפעלו יותר כך הפער יהיה גדול יותר: מדובר על הפרשים שיכולים להגיע ל-500 שקל בשנה - זה אולי לא הרבה כסף, אבל הכל יחסי - זה לא מעט לתיק של 50 אלף שקל. עכשיו נניח שאתם עם תיק של 200 אלף שקל. התמונה כמובן לא משתנה - הברוקרים הפרטיים עדיפים. חשוב לקחת בחשבון עניין נוסף - במקרים רבים אתם משלמים עמלת מינימום לפעולה. כאן, הנחנו שהפעולות יהיו בגובה כזה שלא תידרשו לעמלת מינימום, אבל אם אתם קונים ומוכרים בעסקאות קטנות, עמלת המינימום תהיה גבוהה מעלות הקנייה והמכירה ותינגס שיעור משמעותי יותר מהעסקה. גם כאן, יש בממוצע יתרון לברוקרים הפרטיים - עמלת המינימום אצלם נמוכה יותר.בהקשר זה Pepper Invest עשויה להיות פתרון טוב לכאלו שעושים עסקאות קטנות. אלו ישלמו סכומים יחסית משמעותיים של עמלות מינימום בבנקים ולא ישלמו עמלות ב-Pepper Invest. הנחנו כאמור שהמשקיעים לא יצטרכו לשלם עמלות אלו כי העסקאות יהיו גבוהות. אבל עסקאות קטנות יחסית (מאות שקלים, אלפים בודדים), מספקות יתרון לפפר מול הבנקים.בתיק השקעות של 200 אלף שקל, החיסכון השנתי בפעילות בניירות ערך זרים במעבר לברוקר פרטי יכול להגיע לאלפיים שקלים. זה כבר פער משמעותי גם אבסולוטית וגם יחסית:

מדובר על הפרשים שיכולים להגיע ל-500 שקל בשנה - זה אולי לא הרבה כסף, אבל הכל יחסי - זה לא מעט לתיק של 50 אלף שקל. עכשיו נניח שאתם עם תיק של 200 אלף שקל. התמונה כמובן לא משתנה - הברוקרים הפרטיים עדיפים. חשוב לקחת בחשבון עניין נוסף - במקרים רבים אתם משלמים עמלת מינימום לפעולה. כאן, הנחנו שהפעולות יהיו בגובה כזה שלא תידרשו לעמלת מינימום, אבל אם אתם קונים ומוכרים בעסקאות קטנות, עמלת המינימום תהיה גבוהה מעלות הקנייה והמכירה ותינגס שיעור משמעותי יותר מהעסקה. גם כאן, יש בממוצע יתרון לברוקרים הפרטיים - עמלת המינימום אצלם נמוכה יותר.בהקשר זה Pepper Invest עשויה להיות פתרון טוב לכאלו שעושים עסקאות קטנות. אלו ישלמו סכומים יחסית משמעותיים של עמלות מינימום בבנקים ולא ישלמו עמלות ב-Pepper Invest. הנחנו כאמור שהמשקיעים לא יצטרכו לשלם עמלות אלו כי העסקאות יהיו גבוהות. אבל עסקאות קטנות יחסית (מאות שקלים, אלפים בודדים), מספקות יתרון לפפר מול הבנקים.בתיק השקעות של 200 אלף שקל, החיסכון השנתי בפעילות בניירות ערך זרים במעבר לברוקר פרטי יכול להגיע לאלפיים שקלים. זה כבר פער משמעותי גם אבסולוטית וגם יחסית:

- 12.SeFoNI 24/03/2021 11:25הגב לתגובה זוהתחושה היא שהכתבה הזו פרסומית. תקנו אותי א אני טועה...?!

- 11.גיל 03/03/2021 17:54הגב לתגובה זוהכי זול למי שסוחר בבורסות USA לפתוח חשבון בארה"ב בברוקר מוביל כמו TD Ameritrade (שהם חטיבה של Charles Schwab) הרבה יותר זול לסחור וגם בטוח הרבה יותר !!!

- איך פותח חשבון אמריקאי? (ל"ת)שיני 03/03/2021 18:28הגב לתגובה זו

- 10.nav 03/03/2021 17:29הגב לתגובה זוללא דמי ניהול וללא דמי שמירת נירת ערך עמלות נמוכות יותר בבנק אמין יותר ונוח יותר הכל ענין של מיקוח בנק זה שוק לכל דבר..

- 9.אלכס 03/03/2021 17:23הגב לתגובה זומזה כחודש ישנן תקלות בנתוני מסחר בנסדק, והגרוע מכל, אין גרף מניהות יומי. ניסיתי בכל הדרכים להעביר את הנתון לחברה, אך שום דבר לא קורה. חברה גרועה - נקודה

- 8.בקיצור, הסקר בודק את ההצלחה של קמפיין מיטב דש (ל"ת)גרוסמן 03/03/2021 15:36הגב לתגובה זו

- נכון (ל"ת)חחחח 03/03/2021 18:29הגב לתגובה זו

- 7.מגיב 03/03/2021 15:16הגב לתגובה זולא משנה כמה תרויחו ואיך תרויחו לאחר כל המכשולים של עמלות קניה ומכירה דמי משמרת דמי ניהול רבעון ושנתי עדיין עם הרווחתם מחכה האח הגדול.

- 6.הברוקרים זולים יותר ב-90% (ל"ת)דוד 03/03/2021 14:23הגב לתגובה זו

- 5.גם אם לא תשקיע 03/03/2021 13:30הגב לתגובה זואם שכחת את התיק לנכדים שלך ישארו פירורים

- 4.Bond 03/03/2021 12:34הגב לתגובה זואם כבר סוחרים בוול סטריט אז דרך ברוקר זר! קניית מניות ללא עמלות, ללא דמי ניהול ו-1$ לאופציה.

- תן שמות, לדוגמא (ל"ת)ניר 03/03/2021 18:45הגב לתגובה זו

- 3.אלעד 03/03/2021 12:32הגב לתגובה זוכל הברוקרים שציינתם זה עליבות שלא צייינתם ברוקרים אמריקאים שפועלים בישראל. הייתי בעבר במיטב ואני יכול להגיד לכם שאחרי שעברתי לאינטראקטיב זה כבר עולם אחר. כמו לעבור לנהוג ממזדה לפררי.

- 2.מבין 03/03/2021 11:45הגב לתגובה זולהציג חישוב שמתעלם מזה בתיק של 50 אלף ש"ח זו בדיחה.

- כן דיברו על זה. תיקרא אחי (ל"ת)אבי 03/03/2021 12:54הגב לתגובה זו

- שולי 03/03/2021 15:42במקרים רבים אתם משלמים עמלת מינימום לפעולה. כאן, הנחנו שהפעולות יהיו בגובה כזה שלא תידרשו לעמלת מינימום, אבל אם אתם קונים ומוכרים כתוב מפורשות: בעסקאות קטנות, עמלת המינימום תהיה גבוהה מעלות הקנייה והמכירה ותינגס שיעור משמעותי יותר מהעסקה. גם כאן, יש בממוצע יתרון לברוקרים הפרטיים - עמלת המינימום אצלם נמוכה יותר

- 1.אינטראקטיב ברוקר. (ל"ת)Ibkr-il 03/03/2021 11:18הגב לתגובה זו

- אבל בא.ב.צריך לנקות מס בעצמך מול מס הכנסה.... (ל"ת)הקורא 03/03/2021 17:20הגב לתגובה זו