האם שוק ההון העניש יותר מדי את קבוצת אחים נאוי?

האחים שאול ודורי נאוי היו פורצי הדרך בתחום המימון החוץ בנקאי, כאשר בשנת 2011 רשמו את חברת נאוי -2.51% למסחר בבורסה ע"י מיזוג לשלד בורסאי. בשנים הראשונות שוק ההון אהב מאוד את נאוי. החברה צמחה, הרווחים גדלו והמניה עלתה בהתאם. משנת 2013 ועד שנת 2017, החברה הגדילה את תיק ההלוואות, אך הרווח הנקי נותר על כ-60 מיליון שקל בשנה. ההסבר של החברה היה תהליך טיוב תיק הלקוחות, כלומר בחירת לקוחות טובים יותר, שבהתאם מקבלים כסף במחיר זול יותר מהחברה. אך הסבר זה הינו חלקי, החברה שינתה את המיקוד העסקי שלה באותן שנים.

מהתמקדות בניכיון צ'קים דחויים של צד שלישי, נאוי עברה להתמקד בניכיון צ'קיים דחויים עצמאיים (הלוואות). נכון לסוף 2016, כ-71% מתיק הלקוחות היה ניכיון צ'קים עצמאיים, ומאז נשאר ברמות האלו. בשנת 2019, החברה נכנסה לתחום פעילות חדש, רכישה של איגרות חוב בבורסה של חברות עם פרופיל סיכון דומה ללקוחות החברה.

מימוש מניות של האחים והפסקת מדיניות חלוקת הדיבידנד

לאחר 5 שנים של קיבעון ברווח הנקי של החברה, האחים שאול ודורי הקטינו את חלקם בחברה לכ-34% בשנת 2017, לאחר שמכרו כ-8.5% ממניות החברה, תמורת 68 מיליון שקל, לפי מחיר של 25 שקל למניה. מכירה זו השלימה סדרת מימושים בשווי של כ-220 מיליון שקל מאז 2013.

בנוסף, לקראת סוף שנת 2017, האחים ביטלו את מדיניות הדיבידנד של החברה, שהוכרזה בשנת 2014. ההודעה על ביטול מדיניות הדיבידנד הפתיעה את שוק ההון והובילה לצניחה של כ-16% במניה, למרות הסבר החברה כי ביטול מדיניות הדיבידנד נועד להרחבת הפעילות.

- נאוי: הרווח נותר יציב למרות הפרשות והסדר חוב עם לקוח

- לוזון נכנס לשוק המשכנתאות: טריא ונאוי ישתפו פעולה במיזם חדש

- המלצת המערכת: כל הכותרות 24/7

ידיעה שלילית נוספת שיצאה באותה שנה, הייתה כי מנהל סניף ירושלים, אברהם חיניץ, מכר את כל החזקותיו בחברה תמורת כ-7 מיליון שקל, ישר לאחר ההודעה על ביטול מדיניות הדיבידנד.

מאבק על מודל התגמול, התנגדותה של אנטרופי בשנת 2019

עד לאישור האסיפה בשנת 2019, עלות השכר של כל אחד מהאחים הייתה 1.2 מיליון שקל ובונוס מבוסס ביצועים של 700 אלף שקל בשנה. האחים ביקשו לתקן את חבילת התגמול של כל אחד מהם ל-3.4 מיליון שקל.

חברת הייעוץ למוסדיים, אנטרופי, התנגדה לחידוש המינוי של שאול נאוי כיו"ר החברה, וגם התנגדה להעלאת שכר לבתו של שאול נאוי, נוי נאוי, היועצת המשפטית של החברה.

- הרשות לניירות ערך פשטה על משרדי ארית ורשף בחשד לעבירות מידע פנים

- עתידות: עד גיל 21 תמצא אוצר (והוא מחכה לך בקופת הגמל)

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

מי שהכריע את הדיונים היה בית ההשקעות אלטשולר-שחם שהחזיק כ-25% מהון המניות של החברה. הפשרה שהוכרזה הייתה ששאול נאוי מתפטר מתפקידו כיו"ר ומונה כמנכ"ל משותף לצד דורי נאוי. עלות חבילת התגמול שאושרה לכל אחד עמדה על 2.9 מיליון שקל, במקום 3.4 מיליון שקל. בנוסף, מונה יו"ר שכיר לחברה והתגמול של בתו של שאול, היועצת המשפטית של החברה, לא שונה.

הדרמות של 2020

שנת 2020 החלה עם דיווח כי שאול נאוי נחקר בחשד לביצוע עבירות דיווח במסגרת פרשת החשד לשימוש במידע פנים של עמי גולדין, דח"צ לשעבר בחברה. במאי 2020, דורי נאוי הפתיע את שוק ההון עם הודעה כי הוא מתכוון להעתיק את מגוריו למיאמי בארה"ב, ולנהל משם את החברה. באותו חודש יצאה הודעה נוספת, לא פחות מפתיעה, בה חשף שאול נאוי כי הוא פורש מניהול החברה ומוכר את חלקו לאחיו דורי בהנחה משמעותית של 25% על מחיר השוק. כמה ימים לאחר מכן, דורי נאוי הפתיע שוב את שוק ההון והודיע כי החליט להישאר בישראל.

תמונת מצב 2021 – איפה החברה עומדת היום?

מי הבוס?

בעל השליטה בחברה הוא דורי נאוי, המחזיק כ-39% ממניות החברה, לאחר שקנה את חלקו של אחיו שאול ומניות נוספות בבורסה. מחזיק עיקרי נוסף הוא בית ההשקעות אלטשולר-שחם המחזיק בכ-21% ממניות החברה דרך הגמל והפנסיה (15.55%), קרנות הנאמנות (5.88%) וקרן הגידור של אלטשולר - ינשוף (0.09%). שאר המניות, כ-39% מהון החברה, מוחזקות ע"י הציבור.

החברה היחידה בתחום שנסחרת מתחת להון העצמי

נאוי הינה חברת המימון החוץ בנקאי היחידה, שנסחרת מתחת להון העצמי שלה. החברה נסחרת בשווי שוק של כ-560 מיליון שקל, בעוד ההון העצמי של החברה עמד על 586 מיליון שקל נכון ל-30.09.20. סביר להניח שההון העצמי יגדל עם פרסום הדוחות השנתיים של החברה. החברה שומרת על יציבות פיננסית עם שיעור הון עצמי של כ-35% מהמאזן.

מגמת הקיטון בתיק האשראי ללקוחות נעצרה - האם המגמה תשתנה?

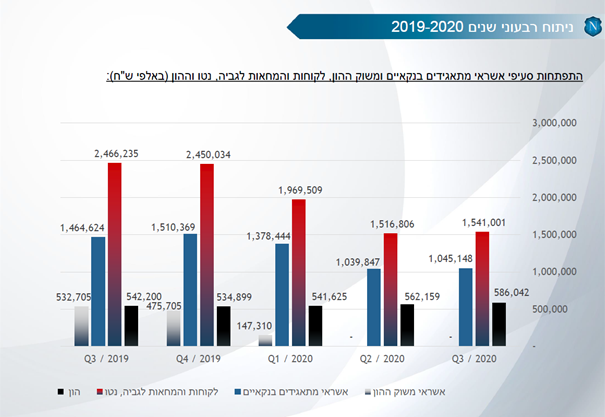

החברה הקטינה את תיק האשראי שלה, מ-2.5 מיליארד שקל ברבעון השלישי של 2019 ל-1.5 מיליארד שקל ברבעון השני של 2020. בתקופה זו החברה פרעה את כל האשראי משוק ההון וכיום ממנת את פעילותה ע"י אשראי בנקאי והון עצמי בלבד. ברבעון השלישי של 2020, נעצרה מגמת ההתכווצות בתיק הלקוחות, ואפילו ראינו עליה קטנה של כ-2%.

מקור: מצגת החברה לשוק ההון - דצמבר 2020

יתרת תיק אשראי הלקוחות עמדה על כ-1.54 מיליארד שקל ב-30.09.2020, כאשר חלקו של האשראי המגובה בממסרים עצמיים (הלוואת) עמד על כ-74% מסך יתרות התיק. בגלל ההתמקדות העסקית בממסרים עצמאיים, נאוי "מגלגלת" את התיק שלה לאט יותר לעומת החברות המתחרות. כ-67% מסך הממסרים נפרעים בטווח של עד 180 יום.

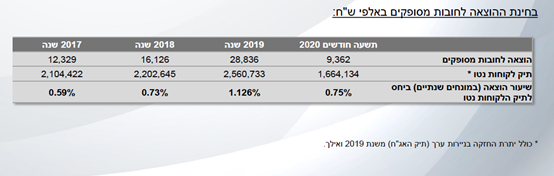

אחד הנתונים החשובים ביותר בחברות אשראי הוא ההוצאה לחובות מסופקים ביחס לתיק הלקוחות. שיעור ההוצאות לחובות מסופקים ב-9 החודשים הראשונים של 2020 הסתכם ב-0.75%, בדומה לשנת ,2018 ונמוך משמעותית משנת 2019. בראיון לביזפורטל בחודש דצמבר, דורי נאוי אמר: "כשלווה שלנו מבקש דחייה הוא נכנס לרשימת מעקב וישר מפרישים עליו, כרגע ההפרשה שלנו גבוהה יותר מבתקופות רגילות". סביר להניח שאם שיא המשבר כבר מאחורינו, נראה ירידה בשיעור ההוצאה לחובות מסופקים.

מקור: מצגת החברה לשוק ההון - דצמבר 2020

החברה הרווחית ביותר בענף ברבעון השלישי שחזרה לחלק דיבידנד

נאוי רשמה רווח נקי של כ-18.3 מיליון שקל ברבעון השלישי של 2020, הרווח הרבעוני הגבוה ביותר בענף המימון החוץ בנקאי. הנתונים של הרבעון הרביעי עדיין לא פורסמו, אך ניתן להניח שהחברה תציג רבעון רביעי טוב, ולמעשה נאוי תיסחר במכפיל רווח חד ספרתי הנמוך מ-8. לכן נשאלת השאלה, האם שוק ההון העניש את קבוצת אחים נאוי יותר מדי?

לאחר ביטול מדיניות הדיבידנד לפני כ-3 שנים, החברה חזרה לחלק דיבידנד בחודש דצמבר של 2020. יהיה מעניין לראות האם החברה תמשיך לחלק דיבידנד גם בשנים הבאות.

מקור: מצגת החברה לשוק ההון – דצמבר 2020

נאוי במבט קדימה - מה יעשה האח נאוי?

העבר של החברה חשוב מאוד, אבל המחיר בשוק ההון נקבע על פי עתיד החברה. מבחינת המחיר, מניית נאוי זולה ביחס לחברות המתחרות בענף. לדעתי, בשלב הזה החברה צריכה לקבל מכפיל נמוך יותר בגלל: צמיחה אנמית ברווחיות, תשואה על ההון נמוכה יותר וכמובן הדרמות ברקע בשנים האחרונות.

דורי נאוי הינו הבעלים היחיד של החברה, עם מודל תגמול מכובד, וכעת הכדור אך ורק בידיים שלו. אני מקווה שהמטרה של דורי היא להביא ערך לכלל בעלי המניות בחברה. אם הייתי יכול לייעץ לדורי ולדירקטוריון החברה, הייתי מציע להם לשפר את השקיפות ולהסביר טוב יותר לאן החברה הולכת. כמובן שחייבים להפסיק עם הודעות דרמטיות, שפוגעות באמון.

דבר אחרון שהייתי ממליץ הוא לשמור על ממשל תאגידי ולכבד את המוסדיים. משפחה זה חשוב, ועסקים משפחתיים לרוב אף מצליחים יותר, אבל נאוי היא חברה ציבורית וצריכה להתנהג בהתאם. אין ספק כי לפי המחיר בבורסה, החברה אבדה את האמון של שוק ההון. הבשורות הטובות הן כי ניתן לבנות אותו מחדש ע"י החלטות נכונות של הנהלת החברה לטובת כלל בעלי המניות.

אז נחזור לשאלה שהתחלנו אתה - האם שוק ההון העניש יותר מדי את החברה?

זו שאלה שכל משקיע יצטרך לענות בעצמו.

סיכונים מרכזיים:

1. דורי נאוי - איש מפתח.

2. מצב כלכלי במשק - משפיע על שוק האשראי החוץ בנקאי.

3. היכולת לגייס אשראי בנקאי.

4. אלטשולר-שחם יכולים למכור מניות בשוק ולגרום ללחץ על מחיר המניה.

עמית שמיר הוא מנכ"ל קרן הגידור קפלר קפיטל.

גילוי נאות: אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. קפלר קפיטל ו/או הכותב מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 6.דוד 06/02/2021 10:41הגב לתגובה זואתה מבין שבתוך ההון העצמי יש חלוקה, כן? שרק 200 מיליון זה עודפים לחלוקה... רוצה לעשות ניתוח מעמיק? מפרגן, רק בבקשה תדייק בנתונים ותעמיק! חלק מהותי מההון זה קרנות הון

- 5.משה 05/02/2021 17:47הגב לתגובה זוהמניה הולכת לטוס ביום ראשון -אין לראות באמור המלצה

- רימון 05/02/2021 23:24הגב לתגובה זופנינסולה לא רואה את נאוי ממטר השנה. עקפו אותם בענק עם היהלומים ומתנהלים הרבה יותר טוב מחנות המכולת של האחים נאוי. הסיכו ן של מלחמת שני האחים המתפצלים הוא עצום. יריבו על לקוחות, ישחטו מחירים יגנבו אחד לשני ובסוף החשבון יוגש לבעלי המניות

- 4.מודל 04/02/2021 16:08הגב לתגובה זופשוט מוגחך...

- 3.איציק 04/02/2021 16:03הגב לתגובה זויפה מאוד

- 2.אבי 04/02/2021 15:41הגב לתגובה זוהחברה הכי אטרקטיבית בענף

- 1.שווה 26.77 שח לפחות (ל"ת)הכתום 04/02/2021 15:04הגב לתגובה זו