מעל הצפי: האינפלציה בארה"ב באוגוסט 8.3%; הריבית תעלה ל-4.25%?

השמחה הייתה מוקדמת מדי: מדד המחירים לצרכן בארה"ב עלה חודש אוגוסט ב-0.1%, מעל להערכות הכלכלנים שצפו ירידה של 0.1%. האינפלציה ב-12 החודשים האחרונים עומדת על 8.3%, מעל הצפי ל-8.1%. אבל בכל זאת מדובר בירידה לעומת 8.5% בחודש יולי והשיא של 9.1% בחודש יוני. גם אילו הייתה ירידה בהתאם לצפי היה מוקדם מדי לחגוג, אבל כעת כבר ברור שזה מקודם מדי - עדיין מדובר ברמה מאוד גבוהה של אינפלציה.

ביחס למדד הליבה (בניכוי אנרגיה ומזון), המדד המועדף על הפד' - גם הוא עלה יותר מהצפי. המדד עלה ב-0.6% לעומת צפי לעליה של 0.3%, ובחישוב שנתי מדובר על עליה של 6.3% לעומת הצפי לעליה ל-6.1% (ומעל 5.9% בחודש יולי).

בחלוקה למגזרים: מחירי הדלק אמנם ירדו ב-5% בחודש אוגוסט, כאשר מחירי הבנזין ירדו ב-10.6%, אבל זה לא הספיק כדי להביא לירידה במדד כולו. מחירי המזון עלו ב-0.8% ובשנה כולה עלו ב-11.4% - מדובר בעליה השנתית המהירה ביותר מאז 1979. גם מחירי השכירות לדיור ב-0.7%, עלייה שנתית של 6.2%, וצריך לזכור שמחירי השכירות מהווים כשליש מהמדד כולו.

מחירי כלי הרכב החדשים עלו ב-0.8%, ומנגד מחירי המכוניות המשומשות ירדו ב-0.1%.

איך השווקים מגיבים? החוזים עברו לנפילות של 2%

החוזים על המדדים המובילים בוול סטריט מחקו את העליות המוקדמות ועברו לנפילות: החוזים על הנאסד"ק נופלים ב-2% ואלה על ה-S&P500 יורדים ב-1.6%. החוזים על הדאו יורדים ב-1.1%.

- מדד המחירים בדצמבר על האפס; מחירי הדירות עלו ב-0.7%

- שיפוץ המיליארדים והריבית: המתח בוושינגטון משפיע על המדיניות המוניטרית

- המלצת המערכת: כל הכותרות 24/7

תשואות האג"ח הממשלתי ל-10 שנים עולות ל-3.43%. התשואות לשנתיים קופצות ל-3.735% - עקום התשואות ממשיך להיות הפוך (כלומר - תשואות לטווח קצר גבוהות מהתשואות לטווח ארוך).

עדכון ל-16:30 - בעקבות נתוני האינפלציה הבורסה בוול סטריט נפתחת בנפילות של עד 2.8% במדד הנאסד"ק (להרחבה לחצו כאן)

גם הבורסה בת"א עברה לירידות חדות של עד 1.7% במדדים. "עדיף לחלק את תיק האג"ח בין צמודי מדד לשקלי ולטווח של 4-5 שנים" - כך אומר בראיון לביזפורטל דודי רזניק, אסטרטג ריביות בלאומי שוקי הון: "התקופה הקרובה עדיין צפויה להיות מלווה בתנודתיות ולכן אני חושב שללקוחות שפחות אוהבים סיכון כדאי להתמקד בטווחים הקצרים והבינוניים של האג"ח".

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

ומה קורה לדולר מול השקל?

הדולר משנה כיוון: בעקבות נתוני האינפלציה בארה"ב, שהיו מעל הצפי ועמדו על 8.3%, מעל הצפי ל-8.1% - הדולר מחק את הירידה מהבוקר של 1.2% מול השקל וחוזר לזנק ב-1.6%, כך שהוא נסחר כעת תמורת 3.4 שקלים לדולר. שער הדולר עוד נקבע לפני זמן קצר על 3.354 שקלים, ירידה של 1.12% לעומת אתמול.

דולר רציף

דולר ארה"ב > לשער היציג לחצו כאן

אירו רציף

הדולר מול סל המטבעות US DOLLAR INDEX

האירו לעומת הדולר אירו / דולר 0.68%

הפד צפוי להמשיך להעלות את הריבית בחדות בשבוע הבא - החוזים על הריבית צופים כעת עליה של 0.75% בהסתברות של 80-90%. היתר צופים עליה של 1% בריבית

העלאות הריבית של הפד' אולי מצליחות להתחיל להאט את האינפלציה, אבל גם הרמה הנוכחית היא גבוהה מאוד (וכאמור - מעל הצפי) והפד יצטרך להמשיך להעלות את הריבית בקצב מהיר. כזכור, רק בשבוע שעבר אותת פאוול לשווקים כי הוא, ביחד עם שאר חברי הפד', צופה המשך העלאה החדות של הריבית.

נראה אם כן שהריבית תעלה שוב ב-0.75% ביום רביעי הבא, ה-21 בספטמבר לטווח של 3.0-3.25% (לעומת טווח של 2.25-2.5% כעת). הפד יצטרך להמשיך להעלות את הריבית גם לאחר מכן, השאלה היא רק בכמה. יש מי שצופים בשוק כעת העלאה של 1% בשבוע הבא, אך מדובר על כ-10-19%. האם זו אפשרות ריאלית? סביר שהפד לא ירצה לבצע העלאה עד כדי כך אגרסיבית.

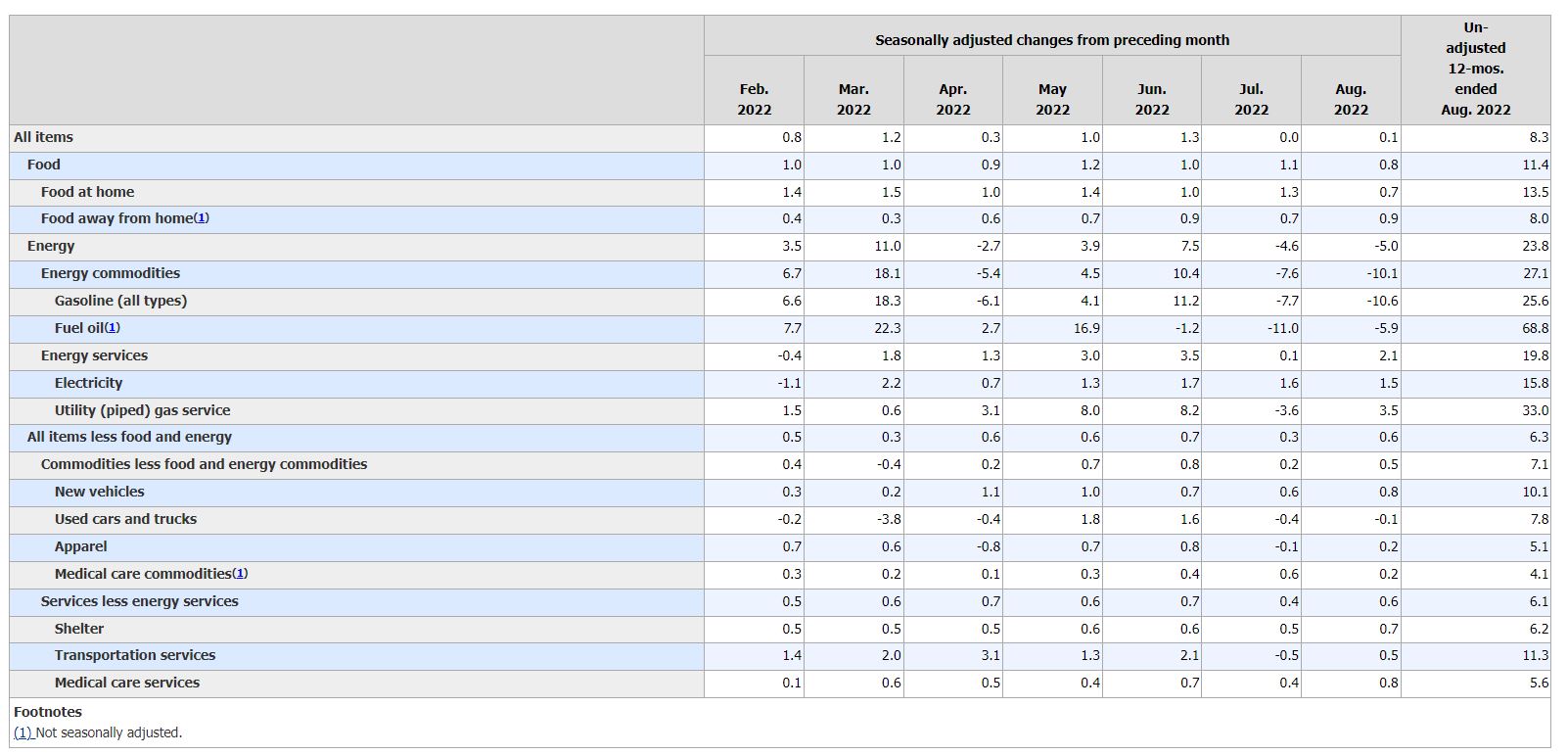

הנה טבלת האינפלציה המלאה בארה"ב:

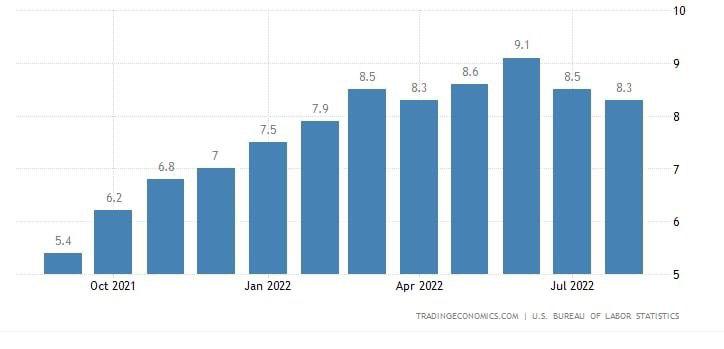

כך נראית התפתחות האינפלציה בשנה האחרונה:

אלו נתוני מאקרו נוספים יתפרסמו בימים הקרובים? - בחמישי בערב יתפרסם הנתון בישראל

מחר, רביעי ב-15:30, יתפרסם מדד המחירים ליצרן בארה"ב, שגם לו חשיבות גבוהה - הרי עלויות היצרן לרוב מתגלגלות אל הצרכן. הצפי הוא לירידה של 0.1%, אחרי ירידה של 0.5% בחודש הקודם. המדד עצמו אמור לעמוד על קצב שנתי של 8.8% בחודש אוגסט, ירידה מקצב של 9.8% בחודש יולי.

עוד קודם לכן, בשעות הבוקר מחר יתפרסם מדד המחירים לצרכן בבריטניה. כאשר שם הצפי הוא לעליה של 0.6% ועליה שנתית של 10.2% (המשך עליה לעומת 10.1% בנתון הקודם).

ובחזרה לארה"ב - ביום חמישי נקבל אינדיקציה למצב הקמעונאות בארה״ב באוגוסט האחרון עם נתון המכירות הקמעונאיות. ביום שישי יתפרסם מדד המחירים לצרכן של הגוש האירופי.

ומה בישראל? ביום חמישי הקרוב, ה-15 בחודש בשעה 18:30, יתפרסם מדד המחירים לצרכן בארץ. הצפי הוא לעליה חודשית של 0.7% בחודש אוגוסט (לעומת 1.1% בחודש יולי) וירידה בקצב השנתי ל-4.6%, לעומת 5.2% בחודש יולי.

תגובות:

יונתן כץ, הכלכלן הראשי של לידר שוקי הון אומר "האינפלציה בארה״ב הפתיעה חזק כלפי מעלה באוגוסט כאשר אינפלציה הליבה עלתה ב-0.6% וב-6.3% שנה אחורה (האצה מ-5.9%). מחירי השכירות עלו ב-0.7% (6.2% שנה אחורה!). האצה לא צפויה באינפלציה מבטיחה העלאת ריבית הפד בשיעור של 0.75% בשבוע הבא והמשך העלאת ריבית ל- 4.25% לפחות בתחילת 2023. בנק ישראל נוטה להיות מאד מושפע ממדיניות הפד אך נמתין לראות את האינפלציה אצלנו ביום חמישי. ברור שנתון שלילי זה תומך בעליית תשואות וירידות בשווקי המניות, ולכן גם בפיחות בשקל".

דר' גיל בפמן מבנק לאומי הוסיף: "אין ספק שמדד מפתיע זה יתרום תרומה משמעותית מאוד להמשך העלאת הריבית על ידי הבנק הפדרלי, בהיקף של עוד 75 נ"ב בהחלטה הקרובה ולרמה של כ-4% בסוף 2022"

יוני פנינג, כלכלן השווקים בבנק מזרחי טפחות אומר כי "מדובר בירידה החודשית השנייה ברציפות באינפלציה השנתית בארה"ב. עם זאת, הציפיות בשוק היו להתמתנות גדולה יותר, לנוכח ירידה מחירי הסחורות, והדלקים בראשם, ולנוכח התחזקות הדולר. התמשכות מגמות אלה, חלחול השפעות הצמצום המוניטרי, ושחיקת השכר הריאלי בארה"ב צפויים לספק רוח פנים לאינפלציה גם בהמשך. מנגד, הנתון הגבוה מהצפוי יגדיל את החשש מהתבססות האינפלציה.

"בשבועות האחרונים, הפד הציג עמדה נדירה ממש באחידותה, בין חברי מועצת המנהלים של הבנק, להמשך יישום תהליך לצמצום מוניטארי. בהקשר זה, הנתון הגבוה יחסית צפוי לאפשר את המשך צמצום המדיניות המוניטרית בארה"ב, כדי לעצור את התהליך האינפלציוני. נוכח שוק העבודה המקומי ההדוק, תגובת בנק ישראל לעליית האינפלציה הייתה דומה עד כה לזו של הפד. במובן זה, נצפה כי גם בנק ישראל יאמץ נקודת מבט רחבה יותר, לְהתמתנות באינפלציה המקומית".

עפר קליין מהראל אמר מוקדם יותר היום כי "לחצי המחירים בענפי השירותים עדיין גבוהים ותומכים בהמשך עליית הריבית. האינפלציה צפויה לרדת גם בחודשים הבאים בעיקר בשל ההקלה במחירי השילוח והירידה במחירי הסחורות (במיוחד הנפט). יחד עם זאת, אינפלציית הליבה שמושפעת מהביקושים המקומיים לשירותים, להערכתנו, תעלה קלות לאור שוק העבודה החזק. איתות לכך ראינו מתוך מדד מנהלי הרכש לאוגוסט כאשר תת-סעיף המחירים נותר גבוה מאוד עד 71.5 נקודת. במידה שהדבר יתממש אנו נראה עליית ריבית נוספת של 0.75 נקודת אחוז ע"י הבנק המרכזי ברביעי הבא.

- 12.ט 14/09/2022 06:13הגב לתגובה זוכל זורקי המניות כאילו האינפלציה עלתה 2% היום,טיפשים ,אני אומר לכם תודה,קניתי כמובן

- 11... 14/09/2022 01:47הגב לתגובה זוכל שנה בעשרות אחוזים.. בין אם זה כל מה שקשור לנדל"ן, מזון דלק והעיקר יחרטטו לנו שהאינפלציה בישראל היא רק איזה 5%..פשוט בדיחה המדד הזה, עובדים עלינו בעיניים

- 10.נעלה את הריבית בעוד 0.25% והאינפלציה תרד בחדות (ל"ת)פאוול 13/09/2022 20:20הגב לתגובה זו

- 9.8 13/09/2022 19:08הגב לתגובה זוסטודנט לכלכלה שנה א׳ יכול ללמד את הנגידים וה״מומחים״ שיעור בסיסי על אינפלציה. מה תעזור העלאת ריבית אם לממשל מותר להוציא כספים כאוות נפשו? האינפלציה נגרמת כתוצאה מהוצאות מנופחות של הממשלה, גירעון (חוב) והדפסת כספים. זה לא נעצר עם הריבית העולה. להיפך, רק התגבר (עכשיו עם מחיקת חובות הסטודנטים - עוד 300 מיליארד בשנה חוב של הממשל). אני מבין עכשיו את רוברט קיוסקאי, שהאשים את הנגידים בארה״ב בקומוניזם.

- ר 14/09/2022 06:15הגב לתגובה זומופיע תמיד כשהשווקים יורדים וממליץ כמובן למכור בירידות

- 8.Lol 13/09/2022 18:35הגב לתגובה זובאמצעות המדדים המהונדסים,כך שהאנפלציה צריכה להיות יותר גבוהה מהמדד שמפרסמים.

- 7.יוסי 13/09/2022 17:51הגב לתגובה זוממש לא מדוייק אין ירידה אלא באחוז ,

- 6.נ.ש. 13/09/2022 17:16הגב לתגובה זוומוקדם מידי להספיד אותה. העלאות ריבית לא יפתרו אותה. לפעמים הן אפילו יוצרות אותה. המחירים לא ירדו בגלל מיתון כי הבעיה היא בעלות חומרי הגלם שעד שהם ירדו וזה יחלחל למדד ייקח זמן אם בכלל. אגב צריך לזכור שהמשמעות של ריבית ב3% זה אומר שארה"ב משלמת 750 מיליארד דולר בשנה רק כקופון שזה 25% מתקציב המדינה שלהם

- 5.כוזרי 13/09/2022 16:59הגב לתגובה זוהאינפלציה בארצות הברית גדלה כי מחשבים בה שם את ההיתיקרויות שילמדו מאיתנו ההיתיקרויות אצלינו פי 3 ואין אינפלציה ואם הם ישלמו לנגיד מתחת לשולחן הוא ילמד אותם איך עושים את זה

- 4.לא יודע מה איתכם אבל ניכנס ים בירידות 13/09/2022 16:43הגב לתגובה זולא יודע מה איתכם אבל ניכנס ים בירידות

- ל 14/09/2022 06:18הגב לתגובה זוגם אני קונה,מת על ימים כאלה,לצערי מחר מחרתיים תיקון מעלה

- 3.אויי יא ברוךךךך ... (ל"ת)שוב יורדים! 13/09/2022 15:41הגב לתגובה זו

- נ 14/09/2022 06:19הגב לתגובה זויופי,קנייה,מחר מחרתיים עליות מתקנות

- 2.המדג עלה ב0.1 לא ירד ב0.1 לכן 12 חודשים 8.3 ולא 8.1 (ל"ת)אנונימי 13/09/2022 15:34הגב לתגובה זו

- 1.זה סופו (ל"ת)של כל בלון 13/09/2022 15:32הגב לתגובה זו