כצפוי: ירידה קלה בחודש ספטמבר במשכנתא הממוצעת: 913 אלף שקל

בגלל החגים שנפלו כולם בספטמבר הציבור נטל פחות משכנתאות. יחד עם זאת, גובה המשכנתא הממוצעת טיפס ב-20% בשנה האחרונה. בחודשים אוקטובר הצפי הוא להמשך נטילת משכנתאות בהיקף גבוה - שיא כל הזמנים במשכנתאות נשבר כבר בחודש ספטמבר

המשכנתא הממוצעת לחודש ספטמבר עומדת על 913 אלף שקל, מדובר בירידה קלה של 2.5% לעומת החודש הקודם, אך בראייה שנתית מדובר בגידול של 20% ביחס לחודש ספטמבר אשתקד. כדי לסבר את האוזן נציין כי לפני שנה עמדה המשכנתא הממוצעת על 780 אלף שקל. בשנתיים האחרונות כבר מדובר בעליה של 28%, מגובה משכנתא ממוצעת של 705 אלף שקל.

נזכיר כי בגלל החגים בחודש ספטמבר הציבור נטל פחות משכנתאות מאשר בחודשים הקודמים, בהיקף של 7.1 מיליארד שקל, וזאת לאחר שבשלושת החודשים הקודמים נשברו פעם אחר פעם שיאי כל הזמנים, עם שיא חדש של 11.85 מיליארד שקלים בחודש אחד (אוגוסט).

מי שמחפש את הנחמה ואת שינוי המגמה - היא כנראה לא הגיעה החודש, ולא ברור בכלל אם תגיע בקרוב. שוק הנדל"ן ממשיך להתפוצץ כלפי מעלה, הציבור לא מפסיק לרכוש דירות חדשות ונדמה כי הציבור כבר לא מאמין שיש בכלל סיכוי לשינוי מגמה. מחירי הדירות עלו בשנה האחרונה ב-9.2%. גם ביצועי מניות הנדל"ן מראים זאת.

מתחילת השנה נטל הציבור משכנתאות בהיקף של 82.2 מיליארד שקל - ונותרו עוד שלושה חודשים לסוף השנה - יותר מאשר בכל השנה שעברה, אז ההיקף עמד על 78 מיליארד שקל, וגם אז היה מדובר בשבירת שיא כל הזמנים, ובהנחה שנטילת המשכנתאות תימשך בקצב דומה הרי שהציבור ייטול השנה משכנתאות בהיקף של יותר מ-100 מיליארד שקל.

- הכנסת ביטלה את הדרישה לייפוי כוח נוטיוריוני לצורך רישום במשכנתא

- מה חשוב לדעת לפני שלוקחים משכנתא?

- המלצת המערכת: כל הכותרות 24/7

גם נתוני משרד האוצר, עם שיא של 13.1 אלף ברכישת דירות חדשות בחודש יולי, והתחזית של אגף הכלכלנית הראשית לא מבשר טובות להמשך: נתונים ראשוניים שקיבלו באוצר מצביעים כי העליה נמשכה גם באוגוסט.

בכל מקרה, על פי נתוני בנק ישראל, בחודש ספטמבר נטל הציבור משכנתאות בהיקף של 7.13 מיליארד שקל, וזאת כאשר בחודש אוגוסט נשבר השיא כאשר הציבור לקח משכנתאות בהיקף של לא פחות מ-11.85 מיליארד שקל - וזה היה החודש השלישי שהציבור נוטל משכנתאות בהיקף של יותר מ-11.5 מיליארד שקל. לפני כן, בחודש יולי היקף המשכנתאות עמד על 11.521 מיליארד שקלים, ובחודש יוני עמד על 11.6 מיליארד שקל, וזאת כאשר השיא נשבר רק בחודש מאי עם 9.47 מיליארד שקל, ולפניו השיא היה שייך לחודש הקורונה, מרץ 2020, עם 8.67 מיליארד שקל בחודש אחד - כלומר המגמה היא המשך זינוק במחירים, ועצירה לא נראית באופק.

עם זאת, בחודש ספטמבר ההיקף כאמור נמוך יותר, וזאת עקב ריבוי החגים, שלמעשה כולם השנה חלים בחודש ספטמבר, כך שמנגד צפויות להיות החודש פחות עסקאות.

בנק ישראל כבר הודה שגם הוא חלק מהבעיה

נזכיר כי בחודש שעבר הודיע בנק ישראל על צעד שמטרתו לצנן את השוק - הלוואה לכל מטרה לא תוכל לשמש עוד חלק מההון עצמי לדירה. אך לאחר שהבנק עצמו אחראי לא מעט לזינוק במחירי הדיור, האם הוא מסוגל להיות בכלל חלק מהפתרון?

- שוכרים דירה ורוצים לצאת באמצע החוזה? זה אפשרי, הנה התנאים

- הוספת מעלית בבניין ישן: כל מה שצריך לדעת על השבחת הנכס ועלויות הפרויקט

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- משכירי דירות שמעלימים מס - רשות המסים בדרך אליכם

בנק ישראל הסיר את מגבלת לקיחת הפריים במשכנתאות רק לפני חצי שנה והוסיף בעצמו דלק לא קטן לזינוק האדיר במחירי הדיור, שבשנה האחרונה מסתכם כאמור בלא פחות מ-8%.

לאחרונה בנק ישראל עצמו אף נאלץ להודות בכך שגם הוא אחראי לזינוק במחירים ולהסתערות חסרת התקדים של הציבור הישראלי על רכישת דירה ונטילת משכנתאות. אבל האמת היא שזה היה צפוי, הכתובת הייתה על הקיר. כפי שהערכנו בביזפורטל - הסרת הפריים הביאה לעלייה משמעותית בביקושים וביקרנו את המהלך של הבנק המרכזי בזמן אמת.

באופן לא מפתיע, כבר בתחילת הדרך הבנקים הגיבו בהעלאת גובה הריביות, כי הם הרי לא פראיירים ולא יקחו על עצמם את הסיכון, ולמעשה ניטרלו את ההוזלה החודשית שהבנק ניסה לאפשר לציבור.

בשורה התחתונה? הציבור מפסיד: הוא נוטל ללא הכרה משכנתאות בהיקפים הולכים וגדלים, בריביות הולכות וגדלות. ומי מרוויח? הבנקים מרווחים, הקבלנים מרוויחים, המניות של חברות הנדל"ן חוגגות ועולות בעשרות אחוזים ואפשר לראות את זה גם בכך שבדוחות של חלק מחברות הנדל"ן שכבר דיווחו על התוצאות שלהן הן מדווחות על כך שמכרו בחצי השנה האחרונה יותר דירות (ואפילו פי 2) ממה שהן מכרו בכל השנה שעברה כולה!

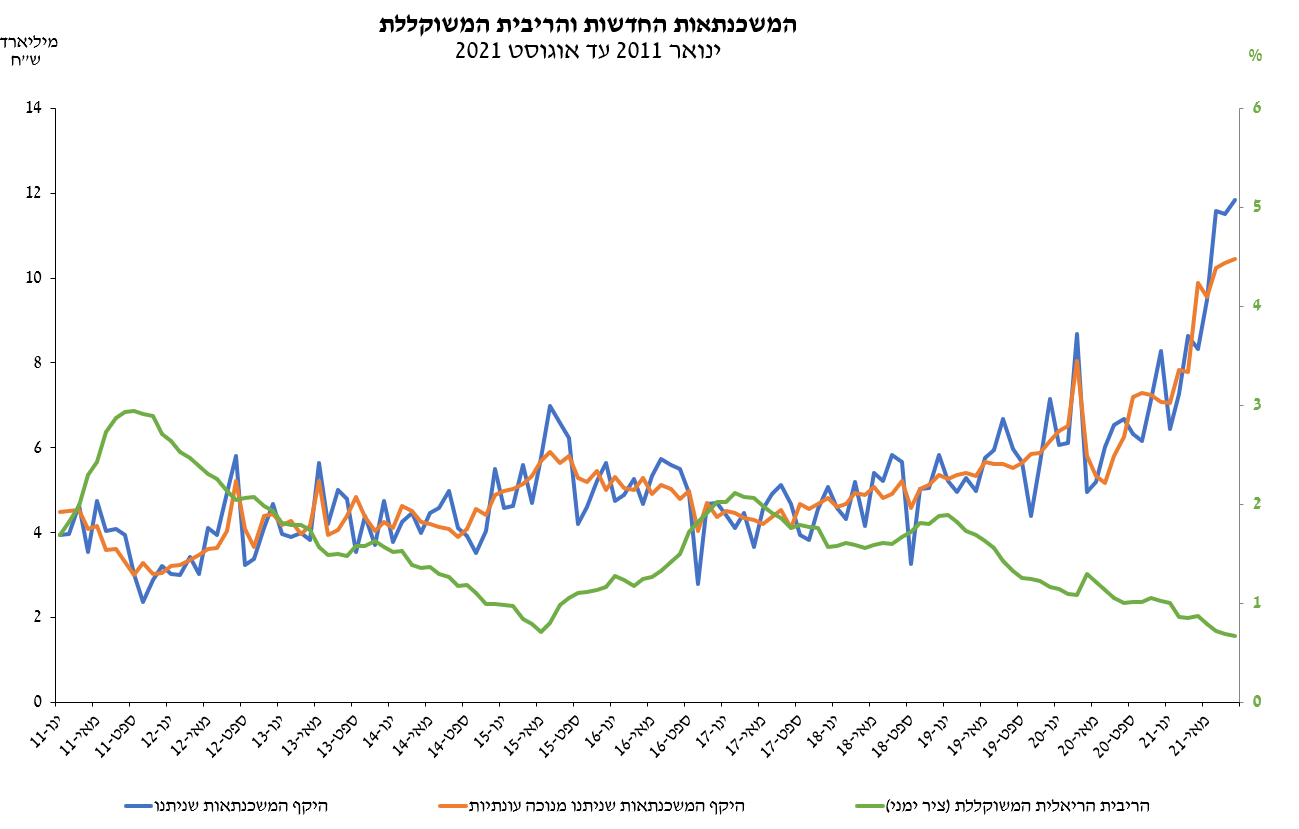

תראו את הגרף הרב שנתי הזה, שממחיש את המגמה ארוכת הטווח, וגם את הקורלציה בין הריבית הנמוכה לבין הגידול בהיקף נטילת המשכנתאות החודשי:

מעניין לציין שעד לפני שנה המשכנתא הממוצעת של הצעירים הייתה נמוכה יותר (571 אלף שקל) מאשר של המשקיעים (629 אלף שקל). האם הסיבה לזינוק המטורף בגובה המשכנתא של הצעירים היא הסרת מגבלת הפריים של בנק ישראל?

לקריאה נוספת:

>>> שכירות או קניית דירה? התשובה הכלכלית די פשוטה אבל גם הפסיכולוגיה משפיעה

>>> מחירי הדירות עלו ב-8% בשנה; גם תוכנית מחיר למשתכן אשמה

ממוצע נטילת המשכנתאות החודשי הרב שנתי מאז שנת 2011 עומד על כ-4.8 מיליארד שקלים בחודש, והממוצע בשנתיים האחרונות עמד על כ-6.07 מיליארד שקלים בחודש - כך שגם ביחס לממוצעים הציבור ממשיך להגדיל את נטילת המשכנתאות, ואיתו כמובן - את הסיכון האישי שלו כלווה.

זינוק של 114% בפחות מעשור

מבחינת היקף לקיחת המשכנתאות, תראו את המספרים: בשנת 2012 לקח הציבור משכנתאות בהיקף של 46.6 מיליארד שקל, בשנת 2013 המספר זינק ל-51.7 מיליארד שקל (עליה של 10%). בשנת 2014 נרשמה יציבות והציבור לקח משכנתאות בהיקף של 51.6 מיליארד שקל. בשנת 2015 לקח הציבור כבר 64.7 מיליארד שקל (עליה של25% בשנה). בשנת 2016 נרשמה ירידה והציבור נטל משכנתאות בהיקף של 58.9 מיליארד שקל (ירידה של 9%). בשנת 2017 נרשמה ירידה נוספת והציבור נטל משכנתאות בהיקף של 52.9 מיליארד שקל (ירידה נוספת של 10%).

מאז 2018 המגמה היא שוב עלייה - ובצורה משמעותית. בשנת 2018 נטל הציבור משכנתאות בהיקף של 59.6 מיליארד שקל (עליה של 12%), בשנת 2019 נלקחו 67.6 מיליארד שקל (עליה של 13%), ובשנת 2020 נלקחו משכנתאות בהיקף של 78.1 מיליארד שקל (זינוק נוסף של 15.5%).

בסך הכל - מאז 2012 ועד 2020 זינקו המשכנתאות ב-67%, ואם השנה אכן יישבר שיא נוסף של 100 מיליארד שקל, הרי שמדובר על זינוק של 114% בלקיחת משכנתאות בתוך 9 שנים.

- 5.יוני 25/10/2021 22:24הגב לתגובה זוזוג צעיר, לא יוכל לעמוד במשכנתא של 6000 שח בחודש.. אני מחכה לפיצוץ, גם אם זה יקח עוד 5 שנים

- 4.שמילו 25/10/2021 13:22הגב לתגובה זוהבנקים מרויחים על חשבון הלקוחות עד 18.5% תשואה נטו על ההון העצמי ובנק ישראל שותק. מרבית הרווח נובע מפערי הריבית בין ריבית הזכות שניתנים ללקוחות על הפקדונות וריבית החובה (כולל המינוף) שהבנק נותן ללקוחות אחרים כמו משכנתא . היכן הרגולטורים ? בנק ישראל , האוצר .ועדת הכספים??????

- 3.יוסי חתוכה 25/10/2021 13:01הגב לתגובה זומי האנשים שלוקחים כזו משכנתא על גבם... העחאת ריביות והאנשים ימצאו את עצמם בפני שוקת שבורה מי מסוגל להחזיר בחודש 7000-8000 שקל משכנתא ? כנראה שמי שמסוגל לשלם ...לא לוקח כזו הלוואה מטורפת זה ייגמר רע...

- אחד העם 25/10/2021 17:12הגב לתגובה זומשכנתא של 970000 זה החזר של 4000 ₪ לחודש.פחות משכירות במרכז.עכשיו אתה מבין למה הנדלן עולה?!

- 2.בלתי נתפס 25/10/2021 12:08הגב לתגובה זועוד 10 שנים המשכנתא הממוצעת תהיה 2 מיליון שח.

- 1.מני 25/10/2021 11:46הגב לתגובה זובשנה, ולאף אחד זה לא נשמע כמו בועה?

- עם קצב הילודה המפלצתי כאן ?? לא , זו לא בועה (ל"ת)ירון 25/10/2021 16:05הגב לתגובה זו