לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

המדדים המרכזיים סגרו את השבוע הגרוע ביותר שלהם מאז יוני, השבוע החולף היה נפיץ במיוחד על רקע העובדה שנתוני מאקרו רבים התפרסמו - על אף שנתוני אינפלציית הצרכנים היו מתחת לצפי האנליסטים ובהאטה, פאוול בנאומו די חזר על הדברים שכולנו התרגלנו לשמוע ממנו, אך מה שהיה שונה הפעם הוא ציפיות המשקיעים. הם צפו לנאום קצת יוני, בזמן שפאוול חשב אחרת.

מדד הדאו ג'ונס נפל ב-4.2%, מדד הסנופי 500 ירד ב-3.38%, הנאסדק נחתך ב-4.1%. מדד הפחד קפץ ב-24%. הנפט סגר בעליה של 3%, קרוב ל-93 דולר, על רקע המחיר לגלון דלק בארה״ב שמגיע כבר ל-3.9 דולר. תשואת האג"ח ל-10 שנים עלתה קלות ב-2% והיא מתייצבת במעל ל-3% תשואה. רמת ה-3% היא רמה חשובה למשקיעים, והיא נפרצה בשבוע שעבר. הדבר המעניין - על אף הנאום הניצי של פאוול שתמך בהמשך העלאות ריבית, תשואות הא"גח לא זינקו באותו היום.

בגזרת הדוחות - עונת הדוחות לקראת סיומה, כאשר 96% מהחברות המכילות את מדד ה-S&P 500 כבר דיווחו. ביום שלישי לפני המסחר חברת הצרכנות האלקטרונית בסט ביי BEST BUY CO INC תדווח ותספר על מצב הצרכן בתחום האלקטרוניקה. יצרנית המחשוב הנייד היולט פקארד HP תדווח לאחר המסחר באותו היום. כוכבות הקורונה בתחום בעלי החיים צ'יווי CHEWY INC ובאיידו BAIDU.COM תדוווחנה אף הן ביום שלישי.

ברביעי לאחר המסחר תדווח סנטינל וואן הישראלית סנטינל וואן ובחמישי לאחר המסחר ענקית השבבים ברודקום BROADCOM INC .

בגזרת המאקרו - שבוע רגוע בוול סטריט, לפחות עד יום שישי. ביום שישי יתפרסמו נתוני התעסוקה במשק ארה״ב בחודש יולי הכוללים משרות חדשות שנוצרו, שכר שעתי ושיעור אבטלה. הנתונים ישפיעו במידה רבה על השווקים כיוון שהפד והמשקיעים מחכים לראות האם האבטלה בארצות הברית מתחילה לעלות.

- הדאו ישמור על ה-50,000 נק'? התעסוקה, האינפלציה והמשך הדוחות יכריעו

- אמאר סוברמאניה עובר לאפל - במשימה להוציא אותה מהשיתוק הטכנולוגי

- המלצת המערכת: כל הכותרות 24/7

למה? הפד רוצה לראות את שוק העבודה נחלש - כאשר האבטלה נמוכה, ״המרדף״ בעבור כל עובד הוא קשה כיוון שהוא עובד בחברה אחרת, ואז תצטרך החברה לשלם לו יותר כסף, מכאן, השכר השעתי עולה ותחושת העושר של תושבי ארה״ב מה שבסופו של דבר מתגלגל לאינפלציה. המשקיעים יקוו לנתונים דלים בשוק התעסוקה, כי כל עוד הפד רואה שהכלכלה חזקה בעזרת שוק עבודה לוהט, הוא יהיה מוכן להמשיך ולהעלות את הריבית.

בנוסף, ביום חמישי יתפרסם מדד הייצור של ISM, הקובע את רמת ההזמנות של מנהלי הרכש בסקטור היצרני. בגוש היורו ביום רביעי יתפרסמו נתוני מדד המחירים לצרכן שילמדו על מצב האינפלציה באירופה, ביום למחרת יתפרסם שיעור האבטלה באירופה.

צפויות לדווח השבוע -

ביום שני - איתוראן GAMBLING.COM GROUP

ביום שלישי - BEST BUY CO INC BAIDU.COM BANK OF MONTREAL CROWDSTRIKE CHARGEPOINT HOLDINGS HP CHEWY INC

ביום רביעי - סנטינל וואן OKTAINC

ביום חמישי - BROADCOM INC LULULEMON ATHLTCA INC

האנליסטים של בתי ההשקעות והבנקים בישראל התייחסו לנאום פאוול ביום שישי האחרון שהפיל את המדדים במעל 3%. ״בשורה התחתונה, תוכן הדברים לא הפתיע – פאוול חזר על המסרים שלו, של חברי ה-Fed ושל הודעות הריבית האחרונות, אך הנאום הקצר והטון הקשוח עשו את שלהם מבחינת הסנטימנט של שוקי ההון והירידות של סוף השבוע״. אמר הכלכלן הראשי של מזרחי טפחות, רונן מנחם.

- אינטל מאבדת 5%, אמזון 3%; אנבידיה מתחזקת 1.2% - הנאסד"ק יורד 0.3%

- אלי לילי מחזקת את פעילות ה-RNA: תרכוש את אורנה תרפיוטיקס תמורת 2.4 מיליארד דולר

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ארה״ב במהלך של 12 מיליארד דולר נגד התלות בסין במינרלים...

״זו תפנית של 180 מעלות בין פאוול מלפני מינויו לכהונה שנייה – שדבק בעמדה כי האינפלציה הגדלה והולכת זמנית ותרד בתוך מספר חודשים עם התפוגגות לחצי ההיצע, לבין פאוול לאחר המינוי, שחושש מאוד מאינפלציה מתפשטת ומבטיח להעלות את הריבית בכל מחיר״.

רונן הוסיף כי: ״פאוול משתמש בטרמינולוגיה המקובלת של נגידים בדבר הקרבה בטווח הקצר לטובת תועלת רבה יותר בטווח הארוך. כלומר, הצעדים שננקטו ויינקטו קשים, אך אם לא יינקטו כעת יהיה צורך בהמשך בצעדים קשים הרבה יותר. פאוול הדגיש כי הנתון מחודש יולי אמנם מעודד, אך הוא ממתין לרמת של נתונים שיעיד על המשך ירידת האינפלציה והתכנסות שלה לאזור קרוב יותר לרמת היעד של 2%.

״בעקבות הדברים עלה מעט הסיכוי שהריבית תעלה ב-75 נ"ב ולא ב-50 נ"ב בחודש הבא, אך להערכתי עוד יהיו שינויים ומדד אוגוסט, שיפורסם לפני החלטת הריבית הבאה (שתכלול גם תחזית כלכלית מעודכנת) יכול להשפיע על ההחלטה לא פחות, אם לא יותר, מדברי פאוול בסוף השבוע״, סיכם הכלכלן של מזרחי טפחות.

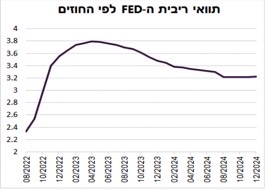

בבית ההשקעות מיטב ביחד עם הכלכלן אלכס זבז'ינסקי, התייחסו לכך שהשוק לא מאמין לפד, ופתח ב"מלחמה" נגדו. השוק מתמחר הורדת ריבית בשנת 2023, בעוד שהפד לא אמר זאת לעולם - ״המשקיעים אהבו מאוד את האמירה "Don't fight the FED" בתקופות בהם הבנק המרכזי קנה אג"ח והחזיק ריבית אפסית. הם נהנו מעליות בשוק המניות, למרות הטענות שהן מתרחשות רק בזכות ה-FED״.

״לאחרונה המשקיעים "התהפכו" והתחילו להילחם ב-FED שמנהל מדיניות מרסנת די באגרסיביות. "המלחמה" ב-FED גובה מהמשקיעים מחירים, אך הם ממשיכים להתעקש. גם היום השווקים עדיין מגלמים שה-FED לא יממש את המדיניות עליה הצהיר הנגיד האמריקאי בנאום המצופה ביום שישי״.

״הם מעריכים, על פי החוזים על הריבית, שריבית ה-FED תגיע לכ-3.8% ברבעון הראשון של 2023 ומשם תתחיל לרדת עד לכ-3.5% בסוף 2023. תסריט זה אומנם יותר מציאותי מההערכה מלפני חודש כשהחוזים גילמו עליית ריבית עד ל-3.3% בסוף השנה וירידה לאורך כל 2023. אולם, הוא עדיין לא משקף תרחיש מרכזי סביר, אלא התפתחות שיכולה לקרות בהסתברות יחסית נמוכה״.

בשורה התחתונה, במיטב אומרים כי: ״שוקי הריביות עדיין לא מגלמים תסריט מרכזי סביר של תוואי עליית הריבית בארה"ב. עד שגובה הריבית החזויה בשיא המחזור לא תעלה לפחות מעל 4%, הסיכונים לשוק האג"ח והמניות יישארו גבוהים״

בלידר שוקי הון דיברו על עליה מחודשת במחירי הסחורות, שמהווים איום אינפלציוני - ״מחירי הנפט בעולם צפויים לעלות: ההשקעות לפיתוח מקורות אנרגיה "מזהמים" התמעטו בשנים האחרונות, מה שמקטין את פוטנציאל הגידול בהיצע. יחד עם זאת, הביקוש לנפט צפוי לגדול ולהגיע ל-8.1 מיליון חביות ליום ב-2023, גבוה משנת השיא של 2019 6.1 מיליון זאת לפי תחזית ארגון האנרגיה הבינלאומי״. לדעתם, תחזית האינפלציה 2.5% שנה קדימה, מניחה עלייה גם במחירי המזון, ב-4.9% ועליה במחירי הנפט ל-116 דולר לחבית מסוג ברנט.

- 3.נהג 29/08/2022 10:47הגב לתגובה זוהמפולת בדרך כי הנתונים לא השתהו לטובה .

- 2.8 28/08/2022 23:58הגב לתגובה זומה תעזור הריבית, אם ההוצאה הממשלתית לא משתנה? ריבית אמורה לגרום לאנשים לצרוך פחות. אבל הממשלה צורכת 6 טריליון בשנה, מתוכם 2 טריליון חוב חדש שנוצר מדי שנה. ועכשיו זה יהיה 2.3 טריליון, כי תהיה (כל שנה) מחילת חובות סטודנטים. הדולר הפך לנייר טואלט. אנשים עוד לא מבינים את זה. אבל מתי שהוא בעשורים הקרובים כולם יבינו. וזו תהיה הקריסה הכלכלית הגדולה בהיסטוריה.

- דן 29/08/2022 12:31הגב לתגובה זויש לך פתרון יותר טוב למסחר העולמי ?

- 1.ג 28/08/2022 19:05הגב לתגובה זושים סימן שאלה ואל תיתן לאנשים לחשוב שאתה יודע משהו.