לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

לאחר הנעילה הצורמת של שבוע המסחר בוול סטריט, על רקע החשש בעקבות הופעת הזן החדש של נגיף הקורונה - אומיקרון, האנליסטים מנסים להעריך לאן פני השווקים. בנוסף, הם מעריכים כיצד צפוי להיראות שוק המניות בשנת 2022.

צפויה תנודתיות גבוהה בתקופה הקרובה

על רקע הירידות החדות בסוף השבוע, רפאל גוזלן, הכלכלן הראשי של IBI בית השקעות מסביר, כי הוריאנט החדש תפס את השווקים בהפתעה, עסוקים בעיקר בנושא האינפלציה וקצב צמצום הרכישות של הפד, וסיפק סיבה טובה לתיקון בנכסי הסיכון וזאת לאחר מגמה חיובית ממושכת.

>>> המומחים של ביזפורטל ילמדו אותך השקעות (ללא עלות) - להרשמה לקורס

"החשש מפני הוראינט החדש מובן, בפרט עם הכניסה לחורף בחצי הכדור הצפוני, והתקופה הקרובה תתאפיין בהבנת חומרת הפגיעה ממנו וסביר שהדבר יתורגם לתנודתיות גבוהה יותר עם עלייה בפרמיית הסיכון הנדרשת, בפרט בסיגמנטים הרגישים לפוטנציאל של מגבלות חדשות. במבט רחב יותר, המוכנות של המרבית המדינות המפותחות טובה מהרבה בחינות לזו שבתחילת המשבר , כך שגם ההשפעה השלילית על השווקים צפויה להיות מתונה יחסית.

- בנק ישראל חושף: המוסדיים הם הכוח המניע מאחורי התחזקות השקל

- מהשב"כ לצמרת הבנק המרכזי: יורם כהן מונה למנכ"ל בנק ישראל

- המלצת המערכת: כל הכותרות 24/7

ככל שמנהיגי המדינות המפותחות יפיקו את הלקחים מההשפעה השלילית של רמות החיסון הנמוכות בחלק מהמשקים המתעוררים, הדבר עשוי להוביל לתוואי התאוששות חיובי יותר בכלכלה העולמית, ויקטין את פוטנציאל המרדף הבלתי פוסק אחרי וריאנטים. הוריאנט החדש יזכה למשקל גבוה מצד הפד במידה וההשפעה שלו על השווקים תהיה גבוהה עד לאמצע החודש. תגובת השווקים עד כה לא מספיק שלילית בכדי לשנות את החלטת הפד להאצת צמצום הרכישות."

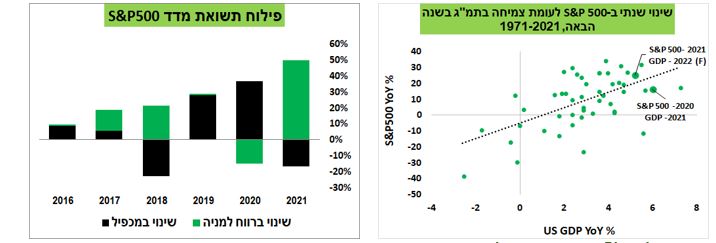

בהיעדר החמרה בסיכון הרפואי, צפויה עוד שנה חיובית במניות

בתחזית לקראת שנת 2021 מעריך אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, כי בהיעדר החמרה בסיכון הרפואי, צפויה עוד שנה חיובית בשוק המניות. לדבריו, לאורך חמישים השנים האחרונות היה קשר די הדוק בין השינוי במדד S&P 500 בשנה מסוימת לבין הצמיחה במשק האמריקאי בשנה לאחר מכן. מבחינה זו, העליות ב-S&P 500 ב-2020 וב-2021 תואמות את הצמיחה הגבוהה בשנת 2021 והצפי לצמיחה גבוהה גם בשנת 2022. שוק המניות עלה תוך גידול ברווחיות החברות וירידה במכפילי רווח, לאחר שבשנים 2019 ו-2020 העליות במדד המניות התבססו בעיקר על עלייה במכפילים. התפתחות דומה הייתה בשוקי מניות האחרים בעולם.

מקור: Bloomberg, מיטב דש ברוקראז'

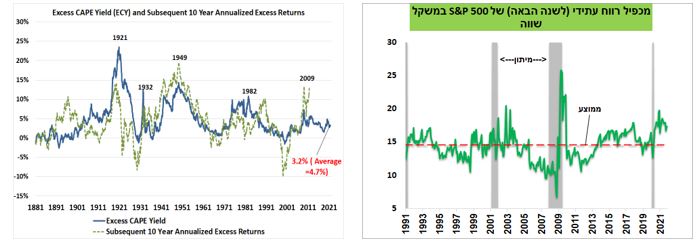

המניות לא זולות, אך ערכם לא מופרז בהתחשב בגובה הריבית. מכפיל רווח עתידי לשנה הבאה של S&P 500 במשקל שווה (לקחנו את המדד הזה כי המכפיל של מדד S&P 500 רגיל מוטה מאוד בשנים האחרונות ע"י מספר קטן של חברות הענקיות) עומד על כ-17, גבוה מהממוצע ההיסטורי. אולם, מכפיל דומה היה בעבר בכל אחת מהתקופות של יציאה מהמיתון.

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

הריבית היום נמוכה משמעותית מבעבר ומצדיקה מכפילי רווח גבוהים יותר גם בגלל שהינה אלטרנטיבה לא אטרקטיבית להשקעה במניות וגם בגלל שיעורי היוון נמוכים יותר. תשואה עודפת של שוק המניות הצפויה לפי מכפיל רווחCAPE של Robert Shiller (מכפיל רווח CAPE הפוך בניכוי תשואת אג"ח ממשלתית ל-10 שנים מותאמים לאינפלציה) עומדת על 3.2%. היא אומנם נמוכה מהממוצע ההיסטורי של 4.7%, אך גבוהה מהתשואה שהייתה בכ-50% מהזמן ב-140 השנים האחרונות.

מלבד סיכוני המגפה, הסיכון הכלכלי העיקרי לשוק המניות משתקף מעלייה חדה בריבית ע"י הבנקים המרכזיים הגדולים, בעיקר ע"י ה-FED. יחד עם זאת, החוזים על הריבית כבר מגלמים כשש העלאות ריבית בשנתיים עד לרמה של כ-1.6%, כך שנראה שסיכון זה כבר די מגולם. השווקים המתפתחים שפיגרו השנה לא צפויים לסגור את הפער בתקופה הקרובה, בעיקר בגלל החשש מפני עליית ריבית בארה"ב, האינפלציה שמאיצה בתוך המדינות המתפתחות והחולשה בכלכלה הסינית.

מקור: Bloomberg, מיטב דש ברוקראז', Robert J. Shiller

בחירת פאוול התקבלה בברכה

- 4.מה 29/11/2021 03:36הגב לתגובה זולא היו כאלה ירידות חזקות אני לא יודע על מה אתם מדברים. בספטמבר היה אדום הרבה יותר מעכשיו וחוצמזה לדעתי זה לטובה. בנוסף אפשר לראות חוזים עתידיים כבר בפלוס אז תפסיקו לנבא שחורות כל הזמן כי יש כסף לאנשים וכולם עוברים למוד צריכה חזק

- 3.מחר עליות חדות (ל"ת)מאיר 28/11/2021 22:11הגב לתגובה זו

- 2.ג'ק 28/11/2021 21:42הגב לתגובה זומצאו סיבה לירידות בשווקים . יותר פסיכולוגיה מכלכלה . . כסף חדש יכנס ויעיף את השווקים מעלה מעלה .

- 1.שלומי 28/11/2021 19:23הגב לתגובה זוכמה ימים בודדים והשוק יתקן חזק למעלה