הבנקים בצרות? השווקים מתמחרים ריבית שלילית בארה"ב

אחד הלקחים המרכזיים שניתן לקחת מהאירועים בשנתיים האחרונות בשווקים הפיננסים הוא שהשווקים יודעים להעריך בצורה מדויקת הרבה יותר ממקבלי ההחלטות בפד' את תוואי הריבית בארה"ב - הפד' לבסוף מתאים את עצמו לציפיות בשווקים. לפיכך, חשוב להתייחס לסימנים שנותן שוק האג"ח בתקופה האחרונה והערב בפרט - ריבית שלילית בארה"ב קרובה מתמיד.

למרות השיפור היחסי בנתוני המאקרו בתקופה האחרונה, שוק האג"ח מתמחר בתקופה האחרונה משהו אחר לחלוטין - צפי להתאוששות איטית מאוד אם בכלל.

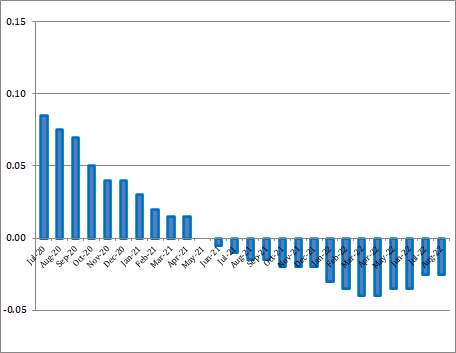

לנוכח הראלי בשוק האג"ח בימים האחרונים, החוזים על קרנות הפד' מצביעים כי הריבית האפקטיבית בארה"ב תרד לרף ה-0% במאי הקרוב ותרד לרמה שלילית של 0.04% במהלך מארס 2022. במילים פשוטות: השוק היום מתמחר כי הפד' יוריד את טווח הריביות שהיום עומד על 0%-0.25% לרמה שלילית בתחילת 2020 וכי הריבית השלילית תלווה את ארה"ב עוד תקופה. שוק האג"ח מתמחר שפל כלכלי ארוך במיוחד.

החוזים על הריבית האפקטיבית בארה"ב: הבנקים בצרות

נציין כי מדובר בסתירה מוחלטת לדברים שמשמיע הפד' בחודשים האחרונים - אין צפי להורדת ריבית לשלילית. האם גם הפעם הפד' יתקפל מול השווקים? לפד' יש רק דרך אחת טובה להימנע מהצורך בהורדת ריבית - לשפוך עוד כסף לשווקים בצורה תוכנית רכישות (QE).

מה המשמעות של ריבית שלילית?

המערכת הבנקאית בארה"ב בצרות - בעקבות הצעדים של הפד' בחודשים האחרונים, הבנקים בארה"ב יציבים וחזקים יחסית. הם מוצפים בנזילות כך שגם הצפי להפרשות להפסדי אשראי עצומים לא צריך לגרום לזעזוע ולחשש לקריסה של בנק מסויים.

- כשהשוק רועד: בנק אוף אמריקה סופר רווחים ועוקף את התחזיות ברבעון הרביעי

- היום שבו נטבע המונח שמגדיר את לב תעשיית ההייטק ומה קרה היום לפני 18 שנה

- המלצת המערכת: כל הכותרות 24/7

עם זאת, כל המודלים המסורתיים של בנקאות כבר לא עובדים בריבית שלילית. מי שחושב שהבנקים בארה"ב יכולים להרוויח כסף מהלוואות אשר העקום התשואה שטוח לחלוטין (כמו היום) - טועה. ושאין אשראי מהבנקים - גם לא תיהיה צמיחה (נראה שהפד' מבין שהבנקים לא יחלקו אשראי והתחיל להלוות ישירות למשקי הבית בארה"ב). נראה כי המשקיעים בוול סטריט מבינים זאת. הבנקים יכולים להרוויח עוד מ"משחקים" בשוקי ההון, אך עסקי הליבה של הבנקים בצרה צרורה.

בנוסף, החוקים במערכת הבנקאית יצטרכו להשתנות. אחת הסיבות שהבנקים בארה"ב נראה טוב יותר מהבנקים באירופה היא העבודה כי הפד' שילם הרבה מאוד כסף על הרזרבות שהבנקים החזיקו אצלו (ריבית IOER). מה קורה בריבית שלילית? סימן שאלה גדול. מה קורה לקרנות ה-MMMF בסיטואציה של ריבית שלילית? בכירי הפד' לא סתם טוענים בתוקף כי הם לא רוצים ריבית שלילית בארה"ב - יש לה לא מעט בעיות.

מנגד, מניות הטכנולוגיה והצמיחה הן המרוויחות העיקריות (ורואים זאת בשוק). צמיחה = הכנסות עתידיות. וככל ששערי ההיוון נמוכים יותר, כך אותן חברות הופכות לאטרקטיביות. אנחנו רואים מכפילים הזויים בתקופה האחרונה? שהכסף כל כך הזול, זו רק ההתחלה.

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

- 12.רק למעלה. ירוק, ירוק, ירוק (ל"ת)דור 10/07/2020 15:19הגב לתגובה זו

- 11.קטסטרופה נראית באופק (ל"ת)קטי 10/07/2020 13:00הגב לתגובה זו

- 10.לכתב עמית טל----יש מס טעויות בתאריכים= מצריך תיקון (ל"ת)כותבי תרחישים 10/07/2020 12:42הגב לתגובה זו

- 9.האם הסתיים עידן העבודה באופן ספייס? (ל"ת)רבטוטה 10/07/2020 05:08הגב לתגובה זו

- 8.חזי 10/07/2020 00:27הגב לתגובה זוקטן על מה שהולך להיות אחרי שהבועה תתפוצצ

- 7.לא תיהיה ריבית שלילית (ל"ת)נקודה 10/07/2020 00:23הגב לתגובה זו

- 6.שמולי 09/07/2020 23:57הגב לתגובה זוירוק, ירוק, ירוק

- 5.מי אמר ירוק ולא לקח ? (ל"ת)דוד הגנן 09/07/2020 23:36הגב לתגובה זו

- 4.רק למעלה, למעלה, למעלה (ל"ת)שמולי 09/07/2020 23:34הגב לתגובה זו

- 3.ע 09/07/2020 23:18הגב לתגובה זוריבית אפסית/שלילית -מתכון בדוק לעליות שערים בשוקי המניות.

- 2.שי 09/07/2020 23:17הגב לתגובה זואפשר להוביף פירוש רש"י לכתבות שלך? לא מבין אף פעם את הכתבות שלך

- 1.רעלי 09/07/2020 23:07הגב לתגובה זומפולת זו מילה עדינה