איפה תקבלו ריבית טובה יותר על הפקדונות, ואיפה ההלוואה זולה יותר?

ריבית בנק ישראל עלתה בשנה האחרונה עד ל-2%, זאת אחרי שנים רבות עם ריבית אפסית, בהן גובה הריבית שהבנק סיפק ללקחותיו בפקדונות היה די זהה ולא רלוונטי בין כל הבנקים. בעקבות עליית הריבית, הבנקים התחילו לגלגל לאט לאט את הריבית גם לפקדונות הציבור, הבעיה היא שהתחרות עדיין לא הגיעה לרמה גבוהה והלקוחות עדיין לא מעבירים כספים בצורה מאסיבית מספיק בכדי לקדם את גלגול העלאת הריבית לציבור. בכדי להגביר את התחרות והשקיפות המפקח על הבנקים פירסם אתר חדש המנגיש את הריביות שכל בנק מציע על כל מסלול (פקדונות בריבית קבועה/משתנה).

יש לציין כי המידע עדיין לא מעודכן לחודש ספטמבר, מאז העלו הבנקים את הריביות על הפקדונות, המידע צפוי להיות מעודכן עוד כשבועיים. בנק דיסקונט היה הראשון להעלות את הריבית על הפקדון עד לרמה של 3%, מה שקרה ממש בסוף חודש אוגוסט. הודות לצעד התחרותי של דיסקונט בנקים נוספים העלו את הריבית על הפקדונות, ביניהם בנק לאומי (יומיים לאחר דיסקונט), וצפוי כי אחרי שיושלם האתר התחרות תגבר אף יותר. במהלך הרבעון הראשון של 2023 צפויה הרחבה נוספת של המידע המוצג באתר ויתווספו נתונים שירחיבו את ההשוואה.

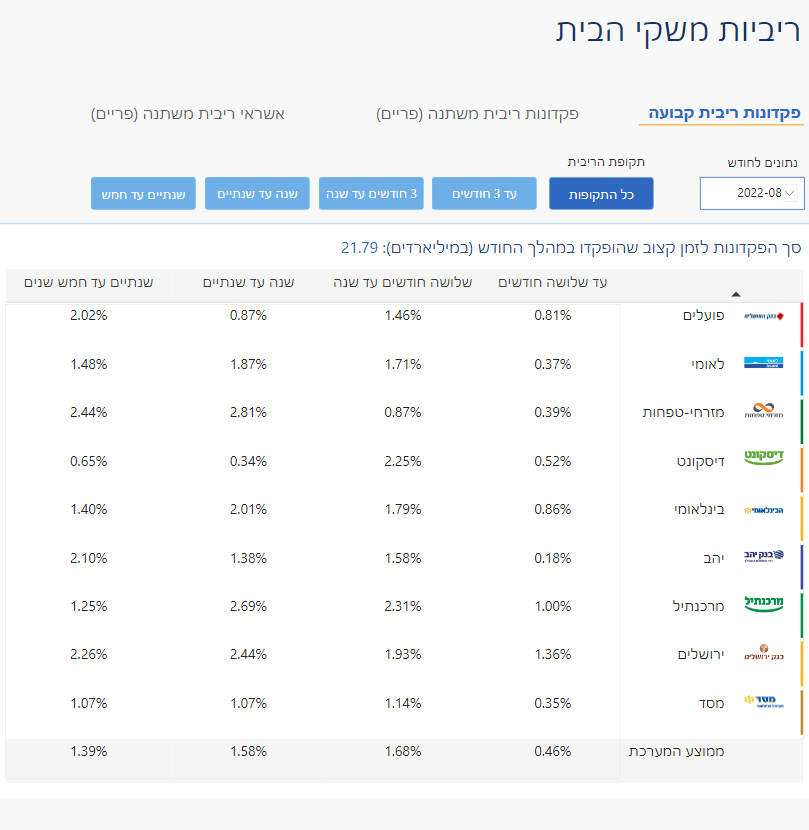

בחודש אוגוסט הפקיד הציבור לפקדונות 41.3 מיליארד שקל, מתוכם 21.8 מיליארד בריבית קבועה לשנה, ו-19.55 מיליארד בריבית משתנה

בנוסף למידע על הפקדונות, המידע על הריבית על הלוואות מופיע גם הוא, מה שגם כן אמור לעזור לאזרחים להחליט דרך איזה בנק עדיף להם לקחת משכנתא או הלוואה אחרת. ניתן גם כן לראות כי בחודש אוגוסט הציבור הפקיד לפקדונות בבנקים 41.3 מיליארד שקל - כלומר 53% למסלולי ריבית קבועה ו-47% במסלולים שהתשואה משתנה בהתאם לגובה הריבית במשק (שצפויה לעלות מחר בעוד 0.5-0.75%). אל האתר ניתן להגיע דרך אתר בנק ישראל ובלחיצה כאן.

צילום מסך מהאתר החדש:

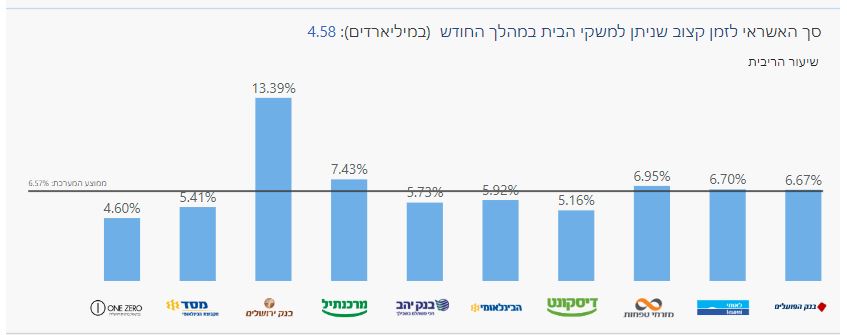

ומה הריבית על האשראי שאתם מבקשים ללוות מהבנקים?

במערכת ניתן יהיה לראות את נתוני הריביות שהבנקים דורשים מהציבור כשנותנים להם הלוואות. הריבית הממוצעת במערכת עומדת על 6.57%, הסיבה היא כי הריבית בבנק ירושלים גבוהה פי 2 מאשר בשאר הבנקים. בנטרול בנק ירושלים התוצאה הייתה נמוכה יותר. בכל מקרה, על פי הנתונים הבנקים דיסקונט וואן זירו הם הזולים ביותר. הבנקים הגדולים פועלים לאומי ומזרחי וגם מרכנתיל מרשים לעצמם לקחת מהציבור ריביות גבוהות יותר.

- עמלת ההפצה בקרנות נאמנות צפויה לרדת; ועדה ממליצה על הגבלת העמלה ל-0.2% לעומת 0.35% כיום

- בלי חתימות בסניף והגדלת היקפי האשראי: הקלות הפיקוח על הבנקים

- המלצת המערכת: כל הכותרות 24/7

- 2.איתי 02/10/2022 20:46הגב לתגובה זועד שבנק ישראל עושה משהו גם זה מסורבל.

- 1.יותם 02/10/2022 15:05הגב לתגובה זוכל הכבוד, הגיע הזמן לתחרות ושקיפות