סוגרת מעגל? ברימאג היא מהחברות הזולות שנסחרות כיום

החברה, שעוסקת ביבוא מוצרי חשמל ומחזיקה ברשת טרקלין חשמל, נשארה בשנתיים האחרונות מאחור לעומת המתחרה הגדולה ראלקו. ואולם ברבעון החולף הציגו שתי החברות רווח נקי דומה - 8.5 מיליון שקל. האם אלטשולר שחם, שנסוג מהפוזיציה שלו בחברה, צריך להתחרט?

נתחיל עם השורה התחתונה. מניית ברימאג ברימאג 1.81% היא לטעמי מהחברות הזולות הנסחרות כיום, על אף הגיאות בבורסה בתל אביב בשנה האחרונה. האפסייד במניה הוא כ-50%, והוא יכול גם להיות אף מעבר. להלן הניתוח:

לקראת עונת הדו"חות שהסתיימה לה זה מכבר, חיכיתי בציפייה לדו"חות שמפורסמים לקראת הסוף (הפעם זה יצא ביום שישי). לרוב אלה הן החברות שמחפשות פחות חשיפה, אלא שרוצות שהדו"חות ייבלעו מעיני המשקיעים. אחת החברות שתפסו לי את העין היתה ברימאג דיגיטל. הדו"חות שלה הפתיעו אותי לטובה, ונראה שבתמחור הנוכחי - מניית החברה היא הזדמנות קנייה למשקיעים שאוהבים חברות ערך מהסוג הישן.

חנות של רשת שיווק מוצרי החשמל הכושלת מטרו צילום: אסף לב

ברימאג היא חברה שעוסקת ביבוא ושיווק מוצרי חשמל ואלקטרוניקה ביתיים, טלפונים סלולריים ומערכות מיזוג אוויר. את המותגים שהחברה מייבא ומשווקת רובנו מכירים, גם אם אנחנו לא יודעים לקשר זאת ישירות לברימאג עצמה. את המוצרים אותם החברה מייבאת היא משווקת במגוון ערוצים (רשתות חשמל, רשתות מזון וקמעונאות, חנויות חשמל ברשתות, אתרי סחר באינטרנט), ובכלל זה לרשת טרקלין חשמל, שבבעלות בעל השליטה בחברה, שאול זילברשטיין.

- ברימאג: עלייה של פי 14 ברווח הנקי – 8.6 מיליון שקל

- היבואניות בבעיה - הסיפור של ברימאג; הרווחיות על מוצרי חשמל נשחקו; החברה עברה להפסד

- המלצת המערכת: כל הכותרות 24/7

בסך הכל העסק של ברימאג הוא די "משעמם", שמייצר רווחים נאים לאורך שנים. זילברשטיין מחזיק בכמעט 60% ממניות החברה וגם משמש מנכ"ל. עד אוקטובר האחרון אלטשולר שחם היה בעל עניין בחברה, ומאז נראה שהוא החליט להקטין את הפוזיציה בנייר, שדי איכזבה בשנים האחרונות בפרט אם משווים אותה לביצועים של המתחרה ראלקו ראלקו 2.48% , שגם היא נסחרת בבורסה.

עד תחילת 2023 נראה היה שהצמד ברימאג וראלקו הולך ביחד ומניב תשואות די דומות. הגיוני. בטח אם מדובר בשתי חברות שדומות בהתנהלותן, שמושפעות מגורמים מקרו-כלכליים די דומים. אבל מתחילת 2023, בעוד שמניית ברימאג נשארה מאחור וגרמה למשקיעים בה בעיקר עוגמת נפש, מניית ראלקו רצה חזק קדימה והניבה למשקיעים תשואה של כ-240% בחמש שנים. היא נסחרת קרוב לשיא כל הזמנים שלה 2021. מנגד, ברימאג הניבה בתקופה הזו תשואה נמוכה יחסית (אפילו עלובה) של קצת יותר מ-25%, והיא נסחרת לא הרבה מעבר לתחתית.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

חנות של טרקלין חשמל צילום: טוויטר

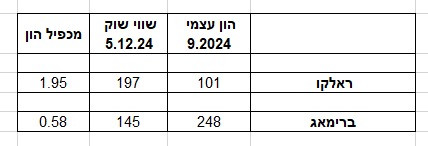

בנוסף, בעוד שראלקו נסחרת במכפיל מכובד של כ-2 על ההון העצמי שעליו דיווחה בספטמבר האחרון, ברימאג נסחרת במכפיל הון של פחות מ 0.6. זה פער בהחלט משמעותי בין שתי חברות שאמורות להיות במצב רגיל בתמחורי שווי די דומים.

להערכתי, המשקיעים הענישו את ברימאג (ובצדק) על כך שב-2023 היא הציגה הפסד תפעולי מפתיע, שלא נראה לי שהמשקיעים ראו מיום הנפקתה. בנוסף, נראה היה שהחברה קיבלה כמה החלטות עסקיות שלא הוכיחו את עצמן בשנים האחרונות, ובכלל זה הקמת רשת מוצרי חשמל חדשה בשם מטרו (שלא התרוממה)ף וכן השקעה משמעותית במתחם לוגיסטי בגבעת ברנר כדי לתמוך בפעילות החברה. בנוסף, החברה איבדה במאי השנה את הזיכיון על מוצרי החשמל של בקו (BEKO), שהניבו לחברה לאורך שנים הכנסות בהיקף משמעותי. תוסיפו לזה את אלטשולר שמחליט להקטין פוזיציה, ותקבלו לחץ שלילי מסיבי על המניה.

ברמה האישית, בשנים האחרונות העדפתי את ראלקו על ברימאג. בדומה לשוק, גם אני פחות אהבתי את המהלכים שבעל השליטה הוביל, שלדעתי הגדילו את הסיכון של החברה ואת המינוף שלה - והוציאו אותה מפוקוס. ראלקו נשארה ממוקדת, שמרה על פרת המזומנים, ודאגה לפנק את המשקיעים בדיבידנדים נדיבים ונסחרה במכפילי רווח הגיוניים. לפעמים לא צריך הרבה מעבר לזה.

אחרי שאת 2023 ברימאג סיימה על האפס. בתשעת חודשים הראשונים של 2024 החברה חזרה להרוויח. הרווח בתקופה הזו הגיע ל-15.7 מיליון שקל - נמוך מראלקו, שהציגה בתקופה הזו רווח נאה של כ-25 מיליון שקל. ואולם הסיפור המעניין הוא התוצאות של הרבעון השלישי, שבמהלכו שתי החברות הניבו רווח נקי דומה של כ-8.5 מיליון שקל.

נראה שהשיפור המשמעותי בתוצאות ברימאג נבע מתהליכי התייעלות וחיסכון בהוצאות החברה. בנוסף, החברה קיבלה החלטה לסגור את מטרו, לאחר שהמהלך כאמור לא הוכיח את עצמו. החברה החליטה באחרונה גם לעצור את ההשקעה הכבדה שהיתה צפויה בהתקנה של מערכת אחסון רובוטית מתקדמת במבנה הלוגסיטי בגבעת ברנר. בהחלט צעדים נכונים בכיוון הנכון.

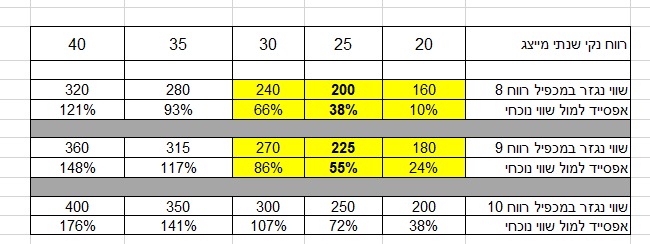

אני מעריך שברימאג אמורה לדעת בשנה מייצגת להציג רווח של 30-20 מיליון שקל, ואולי אף מעבר. אם לוקחים בשמרנות את טווח האמצע מקבלים שווי יעד של 225-200 מיליון שקל, שהוא אפסייד נאה של 40%-50%, שעדיין יהיה נמוך מההון העצמי הנוכחי של החברה (כ248 מיליון שקל).

בשונה מראלקו, שלאורך שנים פועלת בעקביות ומציגה ביצועים מרשימים, וכפועל יוצא זוכה להבעת אמון מוצדקת מהמשקיעים - להנהלת ברימאג עומד עדיין נטל ההוכחה כי תוצאות 2024, ותוצאות הרבעון השלישי בפרט אינן חד פעמיות. עליה להראות שהיא מבצעת פעולות נוספות נדרשות להשבחת החברה, ויצירת ערך אמיתי לאורך זמן לבעלי המניות.

בנוסף, אם אלטשולר עדיין לא סיים לחסל את הפוזיציה במנייה (ברגע שהוא חדל להיות בעל עניין הוא הפסיק לדווח על המכירות שלו), ואם יש לו כוונה לעשות זאת - עשוי להיות היצע בנייר שיקשה על הנייר להגיע בטווח הקצר לשווי הכלכלי שלו.

הכותב משמש בעלים ומנכ"ל של י.מ.ל.א. ייעוץ והשקעות בע"מ, שמתמחה בייעוץ וליווי חברות בנושאי גיוסי הון, הנפקות, ייעוץ וליווי בהליכי דירוג אשראי, בנקאות להשקעות, ייעוץ פיננסי ועסקי.

למועד זה הכותב עשוי להחזיק במישרין ובעקיפין בני"ע (אג"ח ו/או מניות) של חברות המוזכרות בכתבה. למעט ביג מרכזי קניות, שבה הכותב משמש יועץ לענייני מימון ושוק ההון, לכותב אין קשר עסקי כלשהו עם החברות המוזכרות במאמר והוא לא קיבל (ולא צפוי לקבל) שום תגמול משום גורם הקשור אליהן בגין הניתוח לעיל.

הניתוח לעיל של הכותב התבסס על מידע פומבי בלבד וכי לא קוים שיח כלשהו עם החברות (או מי מטעמן) בנושא.

- 8.רועה חשבון 09/12/2024 19:30הגב לתגובה זומותג המקררים של ברימאג lg ניכנס לסחרור בעקבות תקלות סדרתיות לכאורה החברה ניצבת לכאורה מול ירידה באטרקטיביות המותג וכן מול האפשרות שהחברה תתבע ייצוגית בנושא זה .

- 7.דני 08/12/2024 11:50הגב לתגובה זוגם בירמן עוסקת ביבוא בתחום, מה מצבה?

- דניאל לוי 17/12/2024 21:52הגב לתגובה זוממונפת כנגד מלאי, יודעת לעבוד עם מינוף. חברה טובה, בסיכון בינוני.

- 6.קובי 07/12/2024 21:38הגב לתגובה זועוד לא הצליחה להתגבר על אובדן ההכנסות מ-BEKO ובסוף שסוגרים פעילות, אז יש לג שבו רואים רווח כי יש פחות הוצאות, אבל בלי מנוע צמיחה, לא רואה איך זה ממשיך להיראות סביר. עסק מאוד סייקליסטי. אפילו לרפורמה היבוא במוצרי החשמל הם לא התייחסו בדוח.

- 5.לרון 05/12/2024 17:09הגב לתגובה זוזולה,ככו כדוגמא את WHR והיסתכלו שם על הגרף האהוב על זיו

- 4.לרון 05/12/2024 17:02הגב לתגובה זואני מכרתי,כל מנייה שעולה ככה ביום סיכוי רב שתרד אח"כ

- 3.לרון 05/12/2024 17:00הגב לתגובה זוטרקלין חשמל -זילברשטיין,ברימאג

- 2.אכן אחת מהמניות היותר זולות (ופחות מסוכנות) בשוק (ל"ת)רונן 05/12/2024 16:29הגב לתגובה זו

- 1.מחזיקה ברשת טרקלין חשמל? איפה ראית את זה? (ל"ת)מישהו 05/12/2024 13:43הגב לתגובה זו