אלוני חץ תפסיד משיערוכי נדל"ן עוד 560 מיליון שקל ברבעון הקרוב

חברת הנדל"ן המניב אלוני חץ 1.56% בהנהלת נתן חץ (14.5%) מדווחת על עוד רבעון עם הפסדי שיערוכי נדל"ן. הפעם מדובר על אזהרת רווח עם צפי להפסד של 560 מיליון שקל ברבעון השני של 2023, או כ-3.1 שקלים למניה. הסיבה היא עליית הריבית במשק, שמובילה לעליית שיעור ההיוון - ולכן ירידה בערך הנכסים של החברה. העליה של 0.25-0.5% בריבית בארה"ב ובריטניה גורמת לירידה בשווי הנכסים שאלוני חץ מחזיקה, כאשר 70% מההפסד נגרם בארה"ב ו-30% בבריטניה.

לדברי אלוני חץ, ההפסדים הצפויים בינתיים ממשיכים להיות בחברות הנדל"ן המניב שהיא מחזיקה בהן בחו"ל אבל לא בחברות בארץ. מדובר על החברות המוחזקות CARR ו-AH BOSTON בארה"ב בהן היא מחזיקה ב-47.3% וב-55% בהתאמה, ועל BROCKTON בבריטניה בה היא מחזיקה ב-83.2%. חברת CARR מחזיקה משרדים בוושינגטון, בוסטון ואוסטין, AH BOSTON מחזיקה במשרדים בבוסטון, ו-BROCKTON מחזיקה במשרדים ומעבדות מחקר בלונדון, קיימברידג' ואוקספורד.

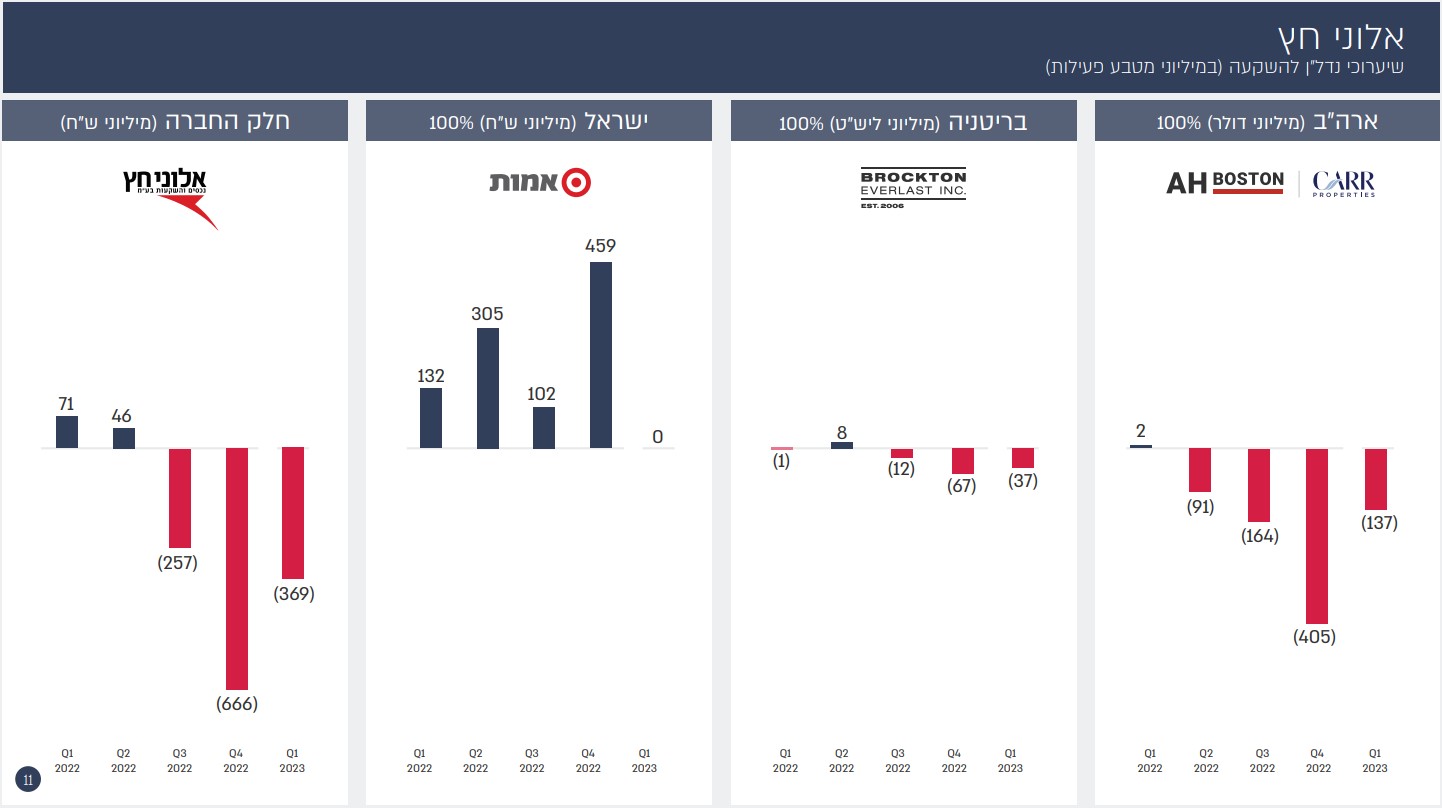

מדובר בעצם בהמשך ההפסדים בשנה האחרונה, כאשר ברבעון הקודם דיווח החברה על הפסדי שיערוך של 369 מיליון שקל, ברבעון שלפניו על הפסדי שיערוך של 666 מיליון שקל וברבעון השני של 2022 על הפסדי שיערוך של 257 מיליון שקל, ובסך הכל 1.85 מיליארד שקל. בחודש מרץ האחרון אמר מנכ"ל החברה נתן חץ שהחברה "צופה הפסד גם ב-2023, אבל פחות מאשר בשנה שעברה".

כדי שיהיה לאלוני חץ מספיק נזילות היא גייסה בחודש יוני האחרון חוב בהרחבת שתי סדרות אג"ח (יג' וטו') בהיקף של 376.3 מיליון שקל. בשנה הקרובה (עד מרץ 2024) היא צריכה לפרוע אג"ח בהיקף של 800 מיליון שקל, (יש לה מספיק כסף בקופה - נכון לסוף הרבעון הראשון היו לה 1.25 מיליארד שקל במזומן) ובשלוש השנים הבאות היא צריכה לפרוע עוד 2.26 מיליארד שקל.

- אלוני חץ: הפסד של 215 מיליון שקל לבעלי המניות בשל איחוד CARR

- המבחן של בריטניה: תשואות האג"ח בבריטניה מזנקות לשיא מאז 1998

- המלצת המערכת: כל הכותרות 24/7

מניית אלוני חץ איבדה ב-12 החודשים האחרונים 30% משוויה והיא נסחרת כעת במחיר של 32.3 שקלים למניה ושווי שוק של 5.81 מיליארד שקל. המחזיקים הגדולים בחברה הם נתן חץ (14.5%), המוסדיים אלטשולר שחם (12%), הפניקס (9.4%) מנורה (8.5%), הראל (5.8%).

ברבעון הראשון של השנה רשמה אלוני חץ FFO על פי גישת ההנהלה של 168 מיליון שקל, עליה של 26% לעומת 133 מיליון ברבעון המקביל בשנת 2022.

האם המניה התרסקה יותר מדי? כך מעריכים בבית ההשקעות IBI, שם נתנו לחברה בחודש ינואר אפסייד של 66% למחיר של 53 שקלים למניה. האם המניה תגיע בחזרה לשם תוך חצי שנה?

אבל צריך גם לומר - אלוני חץ מדווחת כבר שנה שלמה על הפסדי שיערוך. מה עם שאר חברות הנדל"ן המניב הישראליות שפועלות בחו"ל? האם הן לא רואות הפסדי שיערוך ולא מעריכות שיהיו להן הפסדי שיערוך? בינתיים, הן לא מדווחות על כך, אבל ככל שהריבית במשק תישאר גבוהה למשך יותר זמן - לכאורה לא תהיה להן ברירה אלא לעשות זאת. השאלה היא רק מתי הגל יגיע גם אליהן.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

- 1.משקיע 23/07/2023 11:56הגב לתגובה זוהסיבה שאנו לא רואים כאן הפסדי שיערוך היא מכיוון שהשכירות מוצמדת למדד ולכן דווקא מעלים את שכ"ד ושווי הנכס עולה , כלומר שיערוף כלפי מעלה (ראה דו"ח סלע נדל"ן לפני מס' ימים) , הנכסים של אלוני חו"ל נמצאים בארה"ב , בריטניה, שם למיטב הבנתי אינם צמודים למדד ולכן השכירות נשחקת וכן שווי הנכסים ומה שאנו רואים זה שערוכים שלילים שגורמים להפסדים האלה.