טבע תציע פירעון אג"ח בהיקף של עד 2.25 מיליארד דולר של סדרות של השנים 2023-2026

במקביל היא תגייס עוד 2.06 מיליארד דולר 'צמוד לקיימות'. לטבע יש עדיין חובות של 18.4 מיליארד דולר (אבל נמוך בהרבה מ-35 מיליארד). לטבע יש בקופה 2.8 מיליארד דולר במזומן. הדיווח פורסם רק בוול סטריט. האם למשקיעים בת"א לא מגיע לדעת על כך?

חברת התרופות הישראלית טבע טבע -1.48% מתכננת לפרוע אגרות חוב מסדרות של השנים 2023 עד 2026, כך בהצעה שפורסמה היום באנגלית למשקיעים בוול סטריט - רגע, אבל למשקיעים בת"א לא מגיע לדעת על כך?

בכל מקרה, טבע מתכננת לפרוע אג"ח בהיקף של עד 2.25 מיליארד דולר לסדרות האג"ח הקצרות, שתאריך הפירעון שלהן הוא בשנים 2023 עד 2026. מדובר על 6 סדרות של טבע, במח"מ קצר, מתוך חוב כולל של 18.4 מיליארד דולר. צריך לומר - טבע סוחבת את החוב הזה בשנים האחרונות (מאז הרכישה הממונפת הלא מוצלחת של אקטביס, החטיבה הגנרית של אלרגן, ב-40.5 מיליארד דולר שהובילה לנפילתה ב-2015) אבל היא מורידה אותו בהתמדה. מ-35 מיליארד דולר, כעת נשאר לה 'רק' חצי.

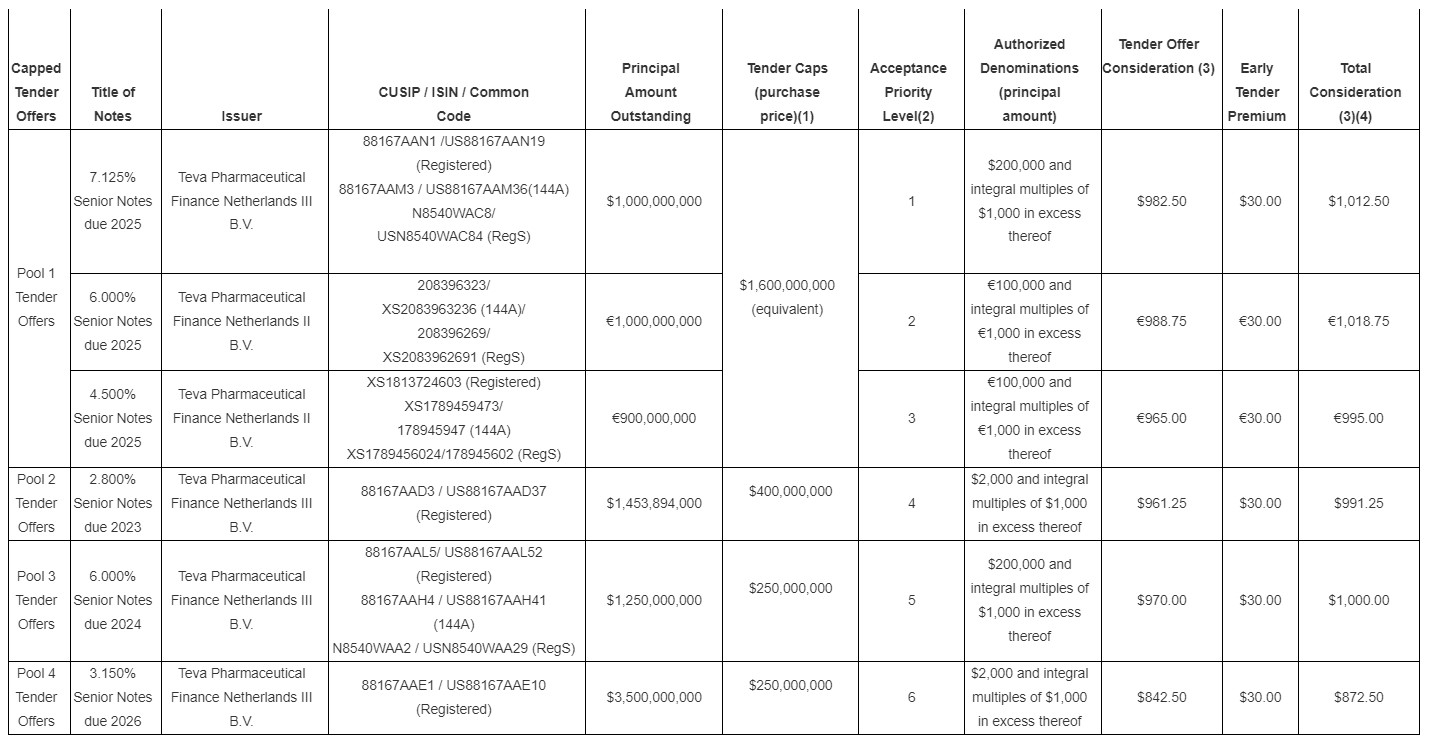

במקביל, טבע תגייס עוד 2.06 אג"ח עם 'שטרות בכירים הקשורים לקיימות' (כלומר ESG). הנה השטרות שטבע מתכוונת לפרוע:

בדוחות האחרונים של טבע היא פספסה את צפי האנליסטים וגם התוצאות היו מעורבות. החברה דיווחה על רווח של 71 סנט למניה, בהתאם לצפי האנליסטים לרווח של 71 סנט למניה. החברה פספסה בשורה העליונה עם הכנסות ברבעון של 3.9 מיליארד דולר, מתחת הצפי להכנסות של 3.93 מיליארד דולר. בשנה כולה התוצאות היו מעורבות: החברה הרוויחה 2.52 דולר למניה על הכנסות של 14.9 מיליארד דולר. האנליסטים ציפו לראות רווח של 2.48 דולר למניה על הכנסות של 15.12 מיליארד דולר. טבע גם מעדכנת שהיא צפויה לקבל אישור מה-FDA (או דחייה) של התרופה הגנרית ל-Humira ב-13 באפריל והחברה מקווה להשיק אותו ולייצר ב-1 ביולי.

בתחזית ל-2023 האנליסטים צופים רווח של 0.55 דולר למניה ברבעון הקרוב ו-2.52 דולר למניה בשנה כולה, כשבשורת ההכנסות, הם צופים 3.55 מיליארד דולר לרבעון הבא במרץ ו-15.23 מיליארד לשנה כולה - צפי גבוה יותר משנת 2022. אבל החברה עצמה צופה הכנסות של 15.1 מיליארד דולר (אמצע טווח של 14.8-15.4 מיליארד דולר). בשורה התחתונה החברה צופה רווח שנתי של 2.4 דולר למניה, גם כאן - מתחת הצפי.

- כשמדע וכסף מתנגשים: המרוץ לתרופות חדשות לסרטן

- המהפכה שיכולה לשנות את שוק התרופות לכולסטרול

- המלצת המערכת: כל הכותרות 24/7

- 3.רועי 27/02/2023 14:20הגב לתגובה זומי שלא ישקיע היום יצתער מחר

- 2.בן 27/02/2023 13:34הגב לתגובה זוהועד כמה שנים שהחוב יצטצם לחד פסרתי טבע תהפך למניה סופר מעניינת

- 1.אין אגח לטבע בישראל (ל"ת)דיסקונט 27/02/2023 12:23הגב לתגובה זו

- נכון, ואם היו הולכים על אג"ח להמרה, היה שווה לקנות... (ל"ת)פילי 27/02/2023 13:04הגב לתגובה זו