קרנות נאמנות בינואר: הכספיות גייסו עוד 5.1 מיליארד, המסורתיות פדו 2.5 מיליארד שקל

אלטשולר צפוי לבלוט בצמרת אבל החוסכים שפודים את הכסף בהתאם לרוח לא נהנו מזה. המזל - בחודש ינואר הם לא ברחו בהמוניהם; למדריך קרנות כספיות - ומדוע מנהלי הכספים הקפיצו את דמי הניהול בקרנות הכספיות?

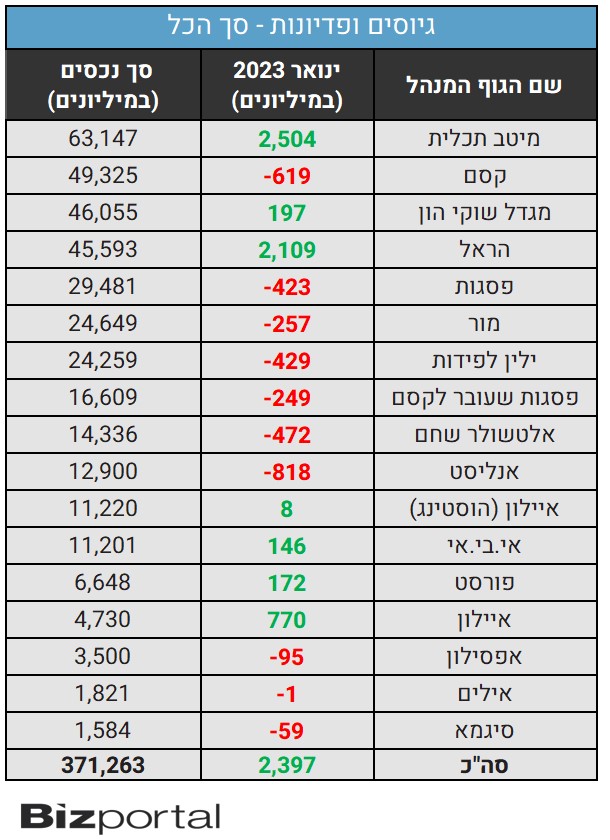

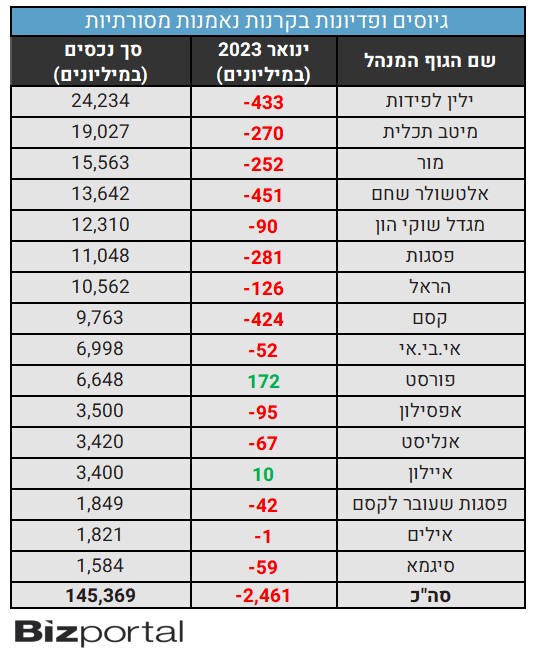

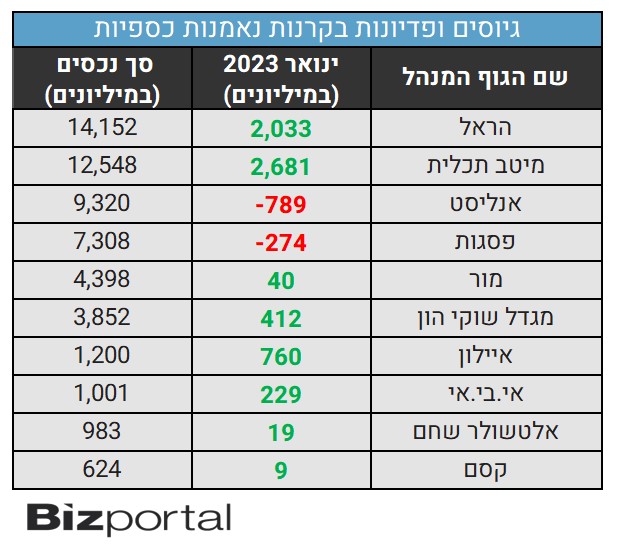

אחרי שנה לא פשוטה ב-2022, כאשר התעשייה המסורתית פדתה 27 מיליארד שקל, ומנגד הקרנות הכספיות גייסו 33 מיליארד שקל, נדמה שהמגמה ממשיכה לתוך שנת 2023. בחודש ינואר הקרנות המסורתיות פדו עוד 2.5 מיליארד שקל, כשמנגד הקרנות הכספיות גייסו 5.1 מיליארד שקל. השאלה מתי ייעצרו הפידיונות בתעשייה המסורתית. זה יקרה מן הסתם אחרי שהשווקים יעלו.

הציבור יחזור לקרנות המסורתיות אחרי שהשווקים יעלו, ופה הבעיה - הניסיון לתזמן את השוק נדון לכישלון מראש: אי אפשר לדעת מתי השווקים יעלו ומתי הם יירדו. הנה, רק בחודש האחרון יש גופי השקעות מאוד רציניים בעולם, מנהלי נכסים, בנקים גדולים, שחששו שהשוק הולך ליפול ב-20%, הזהירו, אמרו שכדאי להוציא כסף לפני נפילות, אבל הם טעו. לחודש ינואר היו תוכניות משלו: השווקים בעולם דווקא זינקו - והקרנות המנייתיות צפויות לרשום תשואה של 4.3% בממוצע. מדד הנאסד"ק קפץ ב-11%, ה-S&P500 עלה ב-6.2%, הדאקס הגרמני טיפס ב-9% והניקיי היפני ב-5% (בארץ השווקים דווקא לא עלו).

הניסיון לתזמן את השוק נכשל, אבל הציבור פודה את הכסף כשהוא חושש מנפילות ומנגד חוזר לשוק אחרי שהשווקים עולים. הציבור מפסיד פעמיים אבל עושה את הטעות הזו שוב ושוב. הנה עוד דוגמה - כפי שהערכנו בביזפורטל לפני שבוע, אלטשולר שחם צפוי להיות גבוה בצמרת התשואות בחודש ינואר (בזכות העליות בשווקים בחו"ל), אבל החוסכים שפדו לא נהנו מזה. הם ספגו את ההפסדים אבל לא נהנים בעליות. גם בוועידת ההשקעות של ישראל המומחים אמרו שחבל על הניסיון לתזמן את השוק. זה פשוט לא עובד. אז האם לא חבל על הניסיון? האם לא עדיף לוותר על הרצון להיות 'יותר טוב מכולם' - כשזה בדרך כלל מוביל לתוצאות פחות טובות - ופשוט לתת לשווקים לעשות את שלהם, כשהתוחלת בחיסכון לטווח ארוך היא חיובית?

קרנות הנאמנות המסורתיות נחשבות כחיסכון לטווח קצר, אבל זה לא אומר שצריך להתייחס אליהן ככאלה. אפשר לחסוך גם לטווחים ארוכים יותר. בכל מקרה, באיילון - שרכשו את הקרנות של א.ד רוטשילד - סבורים שהעלאות הריבית במשק קרובות למיצוי ומעריכים כי השווקים יעלו בשנת 2023 (הנה בחודש ינואר הם צדקו). אם זה יקרה, הם מקווים, הכסף יתחיל לזרום בחזרה לתעשייה המסורתית (לראיון המלא - לחצו כאן)

- מליסרון בתחזית חיובית ל-2025: ה-FFO יגדל ל-1.27 מיליון שקל

- IBI קוואליטי נכנסת לתחום המשכנתאות הארוכות

- המלצת המערכת: כל הכותרות 24/7

בינתיים, הקרנות הכספיות נהנות מכך והן המגייסות הגדולות של 2022, ובינתיים גם של חודש ינואר 2023. בשנה שעברה איבדה התעשייה 9% מנכסיה (כ-35 מיליארדי שקלים), אבל בחודש ינואר היקף הכספים המנוהל גדל ב-6 מיליארד שקל. הסיבה היא העליות בשווקים.

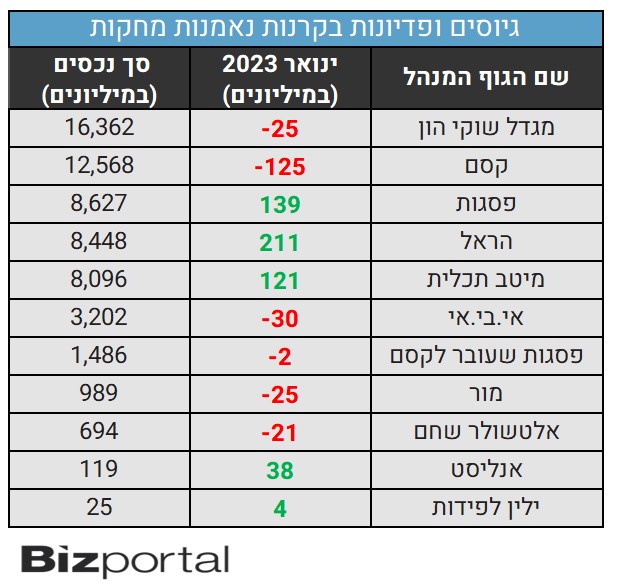

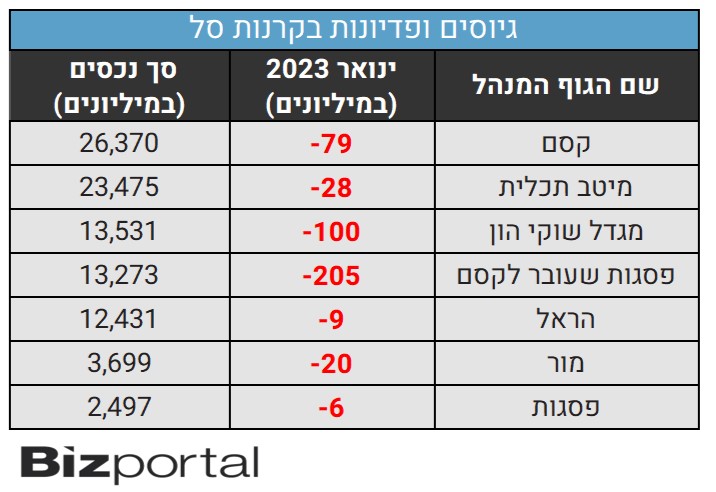

הנה הגיוסים והפידיונות בחודש ינואר 2023:

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

התעשייה הפאסיבית:

למדור קרנות נאמנות של ביזפורטל