מה עשתה קרן ההשתלמות שלכם בנובמבר והאם העמיתים של אלטשולר שחם יכולים להיות רגועים?

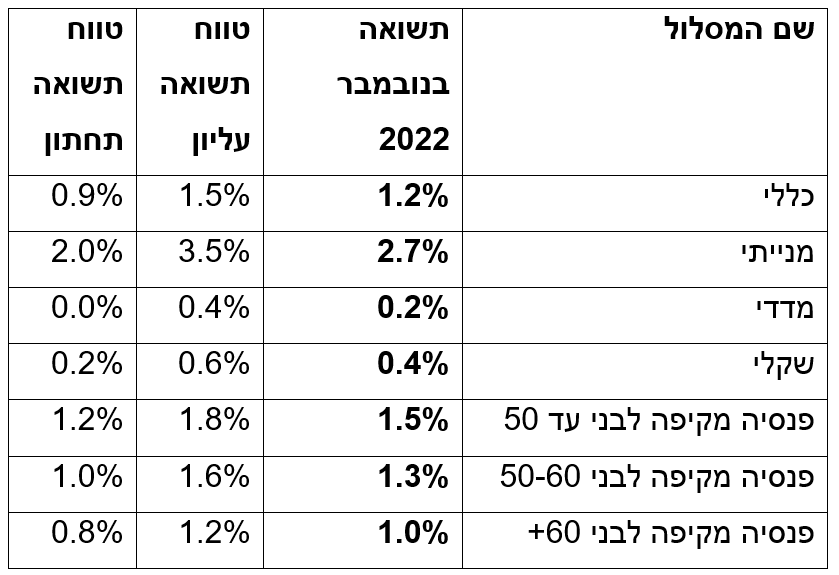

קופות הגמל וקרנות ההשתלמות הכלליות הגדולות השיגו בנובמבר תשואה של 1.2%, בהמשך לחודש הטוב בשוקי המניות בעולם, בעיקר בוול סטריט - מדד הדאו עלה ב-5.7%, מדד ה-S&P עלה ב-5.4% ואילו מדד הנאסד"ק עלה בשיעור של 4.4% (תשואה שהושגה כולה ביום האחרון של החודש).

שוקי המניות החזקים הביאו את הקופות גמל וקרנות ההשתלמות המנייתיות לתשואה של 2.7%. מבדיקה של אבי ברקוביץ, משנה למנהל השקעות ראשי מיטב גמל ופנסיה המכשירים המנייתיים השיגו בחודש נובמבר תשואה של בין 2% ל-3.5%.

חשוב לציין שבעוד שהשווקים בעולם עלו, בארץ נרשמו ירידות. באירופה נרשמה מגמה חיובית חזקה יותר מארה"ב - ה-DAX הגרמני עלה ב-8.6%, ה-CAC הצרפתי עלה ב-7.5% וה-Eurostoxx 50 עלה ב-9.6%. מדד הניקיי ביפן עלה בשיעור מתון של 1.4%. המדד העולמי של השווקים המתפתחים עלה בשיעור חד מאוד של 14.6%.

ואצלנו - הפוך. בשוק המניות בארץ נרשמו ירידות שערים: מדד ת"א 35 ירד ב-4.9%, מדד ת"א 125 ירד ב-3.8%, מדד ת"א 90 ירד בשיעור של 1.5%, ומדד יתר 60 ירד בשיעור של כ-3.1%. גם כאן, זה המשך לביצועי החסר של שוק המניות המקומי באוקטובר אחרי שמתחילת השנה עד ספטמבר כולל הוא עשה תשואת יתר בהשוואה לשוקי המניות בעולם.

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- יורחבו תנאי הפטור ממס לקופות גמל

- המלצת המערכת: כל הכותרות 24/7

זה עשוי להיות לטובת אלטשולר שחם שמחזיק ברכיב מנייתי גבוה בחו"ל ונמוך בארץ, אם כי, התשואות שלו מתחילת השנה ימשיכו להיות חלשות.

כזכור, גם בחודש אוקטובר קופות הגמל עלו, אבל מתחילת השנה התשואות עדיין שליליות. בחודש אוקטובר במסלול הכללי - מור הובילה את הטבלה עם עליה של 2.16%. את המקום השני חולקים במשותף מיטב ומנורה עם 2.07%. אחריהם מגדל עם 1.97%, ילין לפידות עם 1.91%, אלטשולר עם 1.86%, הפניקס עם 1.82%, הראל עם 1.79%, כלל עם 1.69%, ומי שפספסה הפעם בגדול היא אנליסט עם 1.28% בלבד.

במסלול המנייתי בחודש אוקטובר - מנורה הייתה במקום הראשון עם 4.65%, אחריה מגדל עם 4.63%, מיטב עם 4.6%. כלל עם 4.55%, הראל עם 4.28%, מיד אחרי אלטשולר עם 4.27%, הפניקס עם 4.15%, מור עם 3.9%, ילין עם 3.86%, ואנליסט גם כאן אחרונה עם 3.7%.

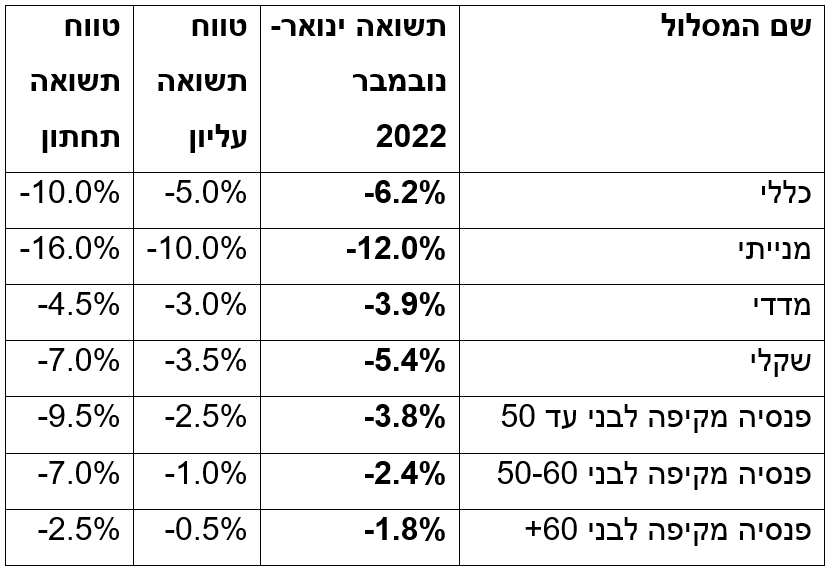

הנה התשואות הממוצעות של הקופות והקרנות מתחילת השנה - נכון לחודש נובמבר, את המספרים המדויקים של הקופות נדע בעוד מספר ימים:

- 10.יוסקה 08/12/2022 04:25הגב לתגובה זואין ספק שקל יותר לנהל קופה קטנה יותר כמו מור ולהפיק רווחים אך לדעתי צפוי מהפך דרמטי ואלטשולר יחזרו לראש הטבלה כמו בשנים עברו

- 9.עזבתי את אלטשולר 03/12/2022 08:44הגב לתגובה זואלטשולר נכנסו לשוק הסיני בשיא, נלחצו מהנפילות ויצאו בשפל, והפסידו את כל העליות הדרמטיות של הימים האחרונים איזה גוף כושל, שלא מתבייש גם לגבות דמי ניהול מוגזמים

- 8.אנונימי 01/12/2022 23:29הגב לתגובה זולא משנה מה אלטשולר יעשו אתם תציגו אותם באור שלילי, אבל זה בסדר גם אתם צריכים פרסום, זה ידוע.

- אבי כהן 12/12/2022 22:33הגב לתגובה זולמה אנשים כותבים טוקבקים בלי לקרוא את הכתבות? לא יאומן

- 7.רז 01/12/2022 17:40הגב לתגובה זוהם יכו את יתר הקטנות בתשואה, ובניגוד אליהן לא יימכרו בזמן הקרוב ככל הנראה.

- 6.אתי 01/12/2022 15:06הגב לתגובה זוקניית מניות דאקס נסדק סנופי בנקים תהנו גוגל טסלה אפל

- 5.כפי שאמרתי ימחקו השורטיזם חחחללל (ל"ת)שרון 01/12/2022 15:06הגב לתגובה זו

- 4.רק לונג הכל חוץ מחברת צים (ל"ת)מנחם כהן 01/12/2022 15:05הגב לתגובה זו

- 3.100 01/12/2022 10:52הגב לתגובה זויצא ששנה שלמה הפסידו את כל מה שהועבר מהמשכורת. פשוט הזוי.

- 2.אנונימי 01/12/2022 10:18הגב לתגובה זולקחת את הכתבה בערבון מוגבח

- שטויות. ממש לא פספסו (ל"ת)לא קונה 12/12/2022 22:33הגב לתגובה זו

- 1.יוני 01/12/2022 09:53הגב לתגובה זובשנת 2023 אלטשולר תחזור לטופ 3.

- משה לוי 05/12/2022 06:24הגב לתגובה זורק הרווחתי נכון השנה הם חלשים .לא נורא

- דוד המלך 02/12/2022 00:53הגב לתגובה זונשארתי נאמן להם

- רז 01/12/2022 17:42הגב לתגובה זויש סיבה שהם הגיעו למצב שהם מנהלים 220 מיליארד שקל, וזה עוד לפני שמדברים על חטיבת הנדל"ן שלהם.

- שלמה 01/12/2022 12:34הגב לתגובה זומשחרב המקדש נמסרה נבואה לשוטים

- איזה בדיחות ....חמודי (ל"ת)נושי מנושי 01/12/2022 11:33הגב לתגובה זו