גילעד אלטשולר ורן שחם בעסקה חלומית - איך המניה צפויה להגיב?

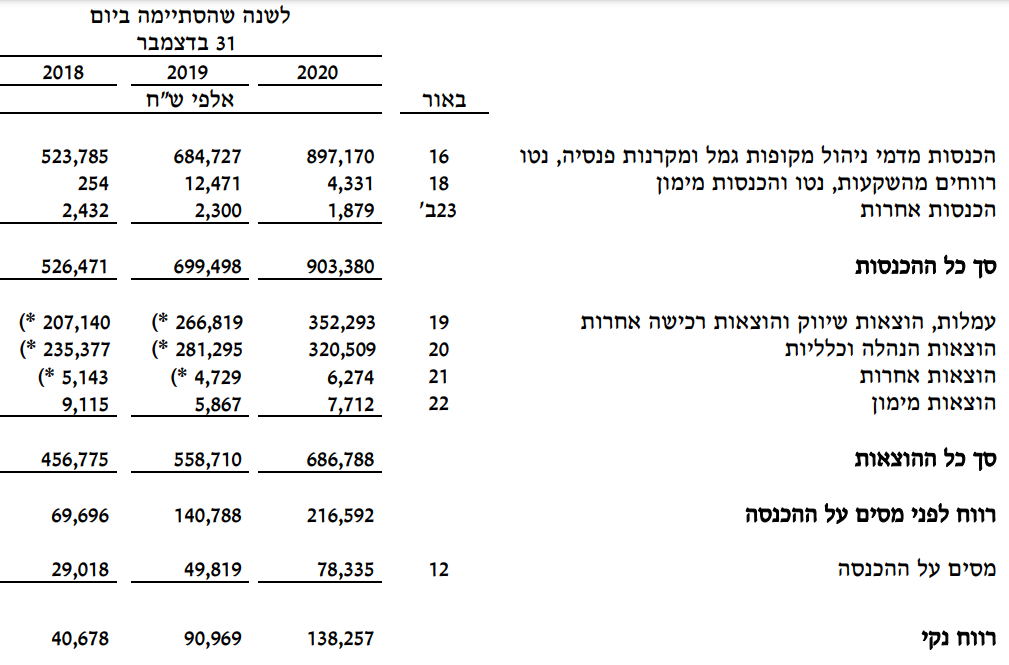

הממונה על התחרות – מיכל הלפרין אישרה ל אלטשולר שחם גמל של גילעד אלטשולר וקלמן שחם והמנוהלת על ידי רן שחם, לרכוש את פסגות. בהודעה מביכה שהוציאה לתקשורת היא מסבירה שהתחרות לא תיפגע. היא עצמה מפרידה בין שני שווקים – פנסיה וגמל ולמרות שאלטשולר הראשון בגמל קונה את פסגות השנייה בגמל והם יוצרים גוף שיחזיק קרוב ל-40% מהיקף קופות הגמל וקרנות ההשתלמות, הלפרין לא רואה עם זה בעיה.היא גם מסבירה שהציבור מנייד את קופות הגמל בהתאם לתשואות ואין חסמים גדולים – כולם יכולים לפתוח גוף שמנהל קופות גמל והתחרות לפיכך חזקה. אני לא יודע איפה היא חיה – תשואות זה מאוד חשוב, אבל זה לא הכל. אחרת איך אפשר להסביר את ההוצאות הכבדות של הגופים האלו - הוצאות שיווק, פרסום, עמלות לסוכנים (שקובעים בעצם לציבור את קופת הגמל שלו). בשביל מה להוציא כסף, הממונה אמרה שתשואות קובעות את הניודים? הנחת הממונה גם סותרת את המצב בפועל - יש גופים קטנים עם תשואות נהדרות שנמצאים בתחתית הרשימה של היקף הנכסים. חוץ מזה, אם תשואות זה הכל - אז אלטשולר שמנהלים מצוין את הכסף שלנו ומייצרים תשואות טובות (עם חריקות בשנה האחרונה) לא היו קונים את פסגות. בקיצור, לא נעים לומר – ההחלטה של הלפרין היא חארטה (להרחבה כאן).זו פגיעה גדולה בתחרות, זו פגיעה גדולה בציבור. זו הצלחה ענקית לאלטשולר שחם. הבעלים של אלטשולר – גילעד אלטשולר, קלמן שחם והמנכ"ל רן שחם עשו את אחד המהלכים מציפי הערך הגדולים בשוק ההון. הרווח שלהם יותר מיוכפל בעקבות העסקה. שאפו גדול להם.אלטשולר שחם בעסקה חלומיתהנה הדוחות הכספיים של אלטשולר שחם: והנה הדוחות הכספיים של פסגות גמל:

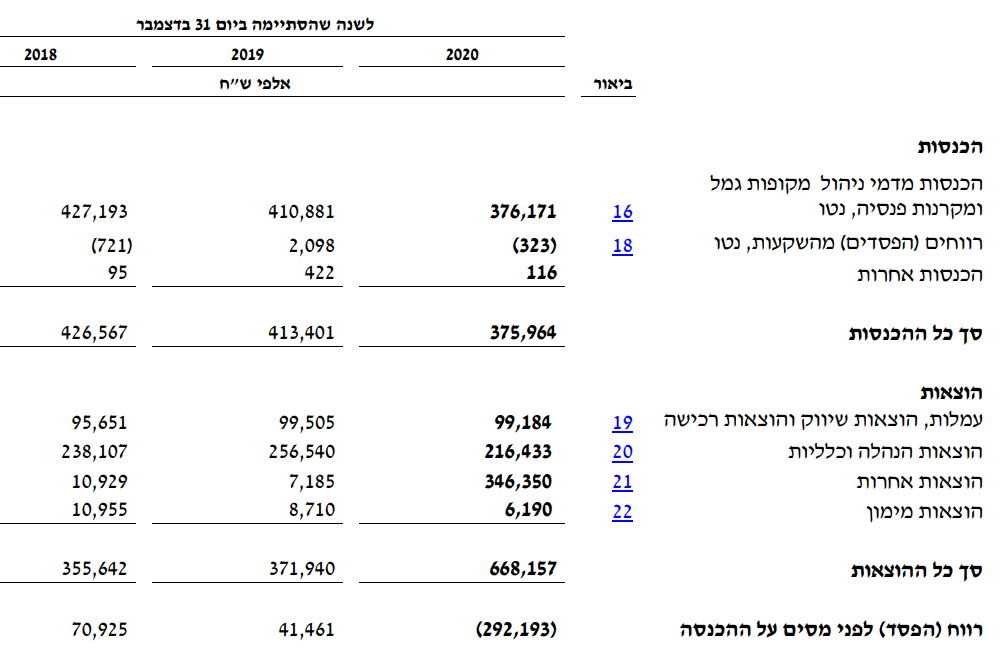

והנה הדוחות הכספיים של פסגות גמל: עכשיו השאלה הגדולה – כמה הוצאות יחסכו כתוצאה מהמיזוג?כלומר כשהמנהלים של אלטשולר מסתכלים על הדוחות של פסגות איזה הוצאות הם סבורים שיחסכו, שלא יהיה אותן בעתיד? התשובה - רוב ההוצאות ייחסכו (ואתעלם כמובן מהוצאות לא תפעוליות - הוצאות אחרות שהן חד פעמיות שלא יחזרו בהמשך). אלטשולר שחם גמל הענקית לא צריכה את מנהלי ההשקעות של פסגות, את אנשי השיווק של פסגות, את המשרדים של פסגות. זו סינרגיה מדהימה. ההוצאות, ובכוונה אגזים יהיו 100 מיליון שקל. כלומר, הרווח לפני מס יהיה 275 מיליון שקל (בהינתן תוצאות 2020). ואחרי מס ומימון יתגלגלו 200 מיליון לשורה התחתונה – זו הערכה שמרנית (הסבר על הוצאות המימון בהמשך).אלטשולר הרוויחה ב-2020 – 140 מיליון שקל, זה יזנק ל-340 מיליון שקל. זה לא הכל. מצד אחד, אלטשולר המשיכה לצמוח כך שהרווחים גבוהים יותר. מצד שני – כנראה שיצטרכו להוריד מהיקף הנכסים עד 8 מיליארד שקל ולכן ההכנסות ירדו. אבל, הירידה הצפויה הזו מקזזת בעצם את הצמיחה של אלטשולר. הדוחות של 2020 מבטאים עמידה או קרוב לעמידה בהיקף המגבלה המוערך בכ-200 מיליארד שקל. כך שנתייחס אליהם כתרחיש הבסיס.בשורה התחתונה - אלטשולר שחם גמל תרוויח יותר מכפול בזכות העסקה. זה לא יקרה מחר בבוקר, אבל זה יכול להיות תהליך מהיר. ואיך זה ישפיע על מניית החברה? אלטשולר שחם גמל נסחרת ב-3.6 מיליארד שקל, יותר מפי 3 מאז ההנפקה לפני כשנתיים. בהינתן הרווח הצפוי היא נסחרת במכפיל מעט גבוה מ-10 – לכאורה נמוך.העסקה אגב, כבר באה לידי ביטוי בבורסה, עם עלייה של 40% במניה מאז ההודעה על הכוונה לרכוש את נכסי הגמל של פסגות. בהמשך, לאור חשש שהעסקה לא תצא לפועל, היה מימוש של 10%, אבל נראה שהסנטימנט החיובי במניה יימשך.העסקה נהדרת במובן העסקי, העסקה גם נהדרת במובן הבורסאי – הצפת הערך ענקית. אבל יש נקודה אחת בעייתית – המשקיעים תמחרו עד עכשיו את אלטשולר כגוף צומח, הגיוסים בעיקר בקופות הגמל וגם בפנסיה הלכו ועלו והרווחים בהתאם זינקו מרבעון לרבעון. כעת, אלטשולר שכבר תחזיק ב-40% משוק הגמל (בפנסיה הוא עדיין קטנה 3%-4%) כנראה תצמח בקצב נמוך יותר. קצב נמוך משמעו בדרך כלל תמחור לפי מכפיל רווח נמוך יותר. אבל גם בהינתן העניין הזה, וגם אם קצב הצמיחה יירד, התועלת של העסקה עולה כמובן על העלות שלה.ולעלות המימונית? אלטשולר שחם גמל כנראה תגייס חוב. העסקה היא לפי שווי של 900 מיליון שקל, אך החברה תקבל סכום לא מבוטל על מכירת פעילות "עודפת" (מעל המותר), ועדיין יהיה עליה לגייס. בהינתן שבקופה יש לה 200 מיליון שקל (הנחה שמרנית), נראה שמדובר על גיוס של 600 מיליון ומעלה (שוב - בשמרנות, בפועל זה עשוי להיות נמוך משמעותית). עלות הגיוס הזה היא נמוכה – בהגזמה 20 מיליון שקל בשנה וזה נלקח בחישוב הרווחים הכוללים.ולסיום – רק דבר אחד יכול לפגוע באלטשולר שחם הענקית – אלטשולר שחם עצמה. התשואות של אלטשולר בגמל היו בעשור האחרון נהדרות. בשנה האחרונה הם ככה ככה. זה קורה, זה טבעי. אי אפשר תמיד להצטיין. השאלה מה הלאה? תשואות אומנם זה לא הכל – יש קהל גדול שבוי שפחות בודק תשואות, ועדיין – יש לזה השפעה, במיוחד כשאתה ענק.

עכשיו השאלה הגדולה – כמה הוצאות יחסכו כתוצאה מהמיזוג?כלומר כשהמנהלים של אלטשולר מסתכלים על הדוחות של פסגות איזה הוצאות הם סבורים שיחסכו, שלא יהיה אותן בעתיד? התשובה - רוב ההוצאות ייחסכו (ואתעלם כמובן מהוצאות לא תפעוליות - הוצאות אחרות שהן חד פעמיות שלא יחזרו בהמשך). אלטשולר שחם גמל הענקית לא צריכה את מנהלי ההשקעות של פסגות, את אנשי השיווק של פסגות, את המשרדים של פסגות. זו סינרגיה מדהימה. ההוצאות, ובכוונה אגזים יהיו 100 מיליון שקל. כלומר, הרווח לפני מס יהיה 275 מיליון שקל (בהינתן תוצאות 2020). ואחרי מס ומימון יתגלגלו 200 מיליון לשורה התחתונה – זו הערכה שמרנית (הסבר על הוצאות המימון בהמשך).אלטשולר הרוויחה ב-2020 – 140 מיליון שקל, זה יזנק ל-340 מיליון שקל. זה לא הכל. מצד אחד, אלטשולר המשיכה לצמוח כך שהרווחים גבוהים יותר. מצד שני – כנראה שיצטרכו להוריד מהיקף הנכסים עד 8 מיליארד שקל ולכן ההכנסות ירדו. אבל, הירידה הצפויה הזו מקזזת בעצם את הצמיחה של אלטשולר. הדוחות של 2020 מבטאים עמידה או קרוב לעמידה בהיקף המגבלה המוערך בכ-200 מיליארד שקל. כך שנתייחס אליהם כתרחיש הבסיס.בשורה התחתונה - אלטשולר שחם גמל תרוויח יותר מכפול בזכות העסקה. זה לא יקרה מחר בבוקר, אבל זה יכול להיות תהליך מהיר. ואיך זה ישפיע על מניית החברה? אלטשולר שחם גמל נסחרת ב-3.6 מיליארד שקל, יותר מפי 3 מאז ההנפקה לפני כשנתיים. בהינתן הרווח הצפוי היא נסחרת במכפיל מעט גבוה מ-10 – לכאורה נמוך.העסקה אגב, כבר באה לידי ביטוי בבורסה, עם עלייה של 40% במניה מאז ההודעה על הכוונה לרכוש את נכסי הגמל של פסגות. בהמשך, לאור חשש שהעסקה לא תצא לפועל, היה מימוש של 10%, אבל נראה שהסנטימנט החיובי במניה יימשך.העסקה נהדרת במובן העסקי, העסקה גם נהדרת במובן הבורסאי – הצפת הערך ענקית. אבל יש נקודה אחת בעייתית – המשקיעים תמחרו עד עכשיו את אלטשולר כגוף צומח, הגיוסים בעיקר בקופות הגמל וגם בפנסיה הלכו ועלו והרווחים בהתאם זינקו מרבעון לרבעון. כעת, אלטשולר שכבר תחזיק ב-40% משוק הגמל (בפנסיה הוא עדיין קטנה 3%-4%) כנראה תצמח בקצב נמוך יותר. קצב נמוך משמעו בדרך כלל תמחור לפי מכפיל רווח נמוך יותר. אבל גם בהינתן העניין הזה, וגם אם קצב הצמיחה יירד, התועלת של העסקה עולה כמובן על העלות שלה.ולעלות המימונית? אלטשולר שחם גמל כנראה תגייס חוב. העסקה היא לפי שווי של 900 מיליון שקל, אך החברה תקבל סכום לא מבוטל על מכירת פעילות "עודפת" (מעל המותר), ועדיין יהיה עליה לגייס. בהינתן שבקופה יש לה 200 מיליון שקל (הנחה שמרנית), נראה שמדובר על גיוס של 600 מיליון ומעלה (שוב - בשמרנות, בפועל זה עשוי להיות נמוך משמעותית). עלות הגיוס הזה היא נמוכה – בהגזמה 20 מיליון שקל בשנה וזה נלקח בחישוב הרווחים הכוללים.ולסיום – רק דבר אחד יכול לפגוע באלטשולר שחם הענקית – אלטשולר שחם עצמה. התשואות של אלטשולר בגמל היו בעשור האחרון נהדרות. בשנה האחרונה הם ככה ככה. זה קורה, זה טבעי. אי אפשר תמיד להצטיין. השאלה מה הלאה? תשואות אומנם זה לא הכל – יש קהל גדול שבוי שפחות בודק תשואות, ועדיין – יש לזה השפעה, במיוחד כשאתה ענק.

- 23.אבישי התותח - מאז הכתבה - 20% עלייה (ל"ת)חזי 27/05/2021 12:20הגב לתגובה זו

- 22.אבישי מציג בפשטות מה שכלכלנים אחרים מסבכים (ל"ת)מאמר מצויין 11/05/2021 02:26הגב לתגובה זו

- 21.איך אפשר לתת לגוף להגיע ל40% נתח שוק? זה אמא של המ 10/05/2021 23:32הגב לתגובה זואיך אפשר לתת לגוף להגיע ל40% נתח שוק? זה אמא של המונופול

- 20.איך אפשר לתת לגוף להגיע ל40% נתח שוק? זה אמא של המ 10/05/2021 23:32הגב לתגובה זואיך אפשר לתת לגוף להגיע ל40% נתח שוק? זה אמא של המונופול

- 19.לחקור את הרשות לתחרות אשר יוצרת מונופולים(שופרסל ואלטשו (ל"ת)במילה אחת 10/05/2021 22:33הגב לתגובה זו

- 18.אנונימי 10/05/2021 18:46הגב לתגובה זומה אומרים אז שווה להשאיר את הכסף בקופת גמל באלטשולר? בדיוק באתי למשוך

- 17.אלימלך 10/05/2021 14:28הגב לתגובה זועם כל הכבוד מכפיל 10 למניה של קופות גמל מה נפלתם על הראש הרי זה לא ספיקולציה זה סך הכל קופות גמל שנותנות ממצע של 2% נטו לשנה ורק לרצף של שנים טובות מה שעומד בהמשך פיצוץ הבלון המנופח של שוקי ההון

- 16.אריה 10/05/2021 13:42הגב לתגובה זותסביר לי באיזה אשליה אתה חי שאתה מבין יותר ממיכל? צא מהסרט שאתה לוחם צדק כי אתה לא, בסהכ כתב ללא שום הבנה. פופוליסט רודף פירסום שמנה לקדם את האתר שלו וחושב שהקוראים טיפשים

- אלון 10/05/2021 17:45הגב לתגובה זואשתך אחותך או סתם חברה טובה ?

- 15.אסלאן 10/05/2021 13:29הגב לתגובה זווציבור לא מבין. רק תוכנית IRA

- 14.כעורכת דין בעברה במשרד שייצג גופים גדולים הממונה ע 10/05/2021 13:01הגב לתגובה זוכעורכת דין בעברה במשרד שייצג גופים גדולים הממונה על ההגבלים היתה אמורה למשוך ידה מעסקת מזרחי אותו ייגה קודם למיזוז( רכישה) עם בנק איגוד - ממש ״עידוד תחרות״ כת גם ברכישת פסגות ורכישות ומיזוגים אחרים שהביו ויביאו להקטנת התחרות והשתלטות הטייקונים במטרה למנוע תחרות.

- 13.הממונה נוהגת בקלות דעת ומאפדרת רכישות ומיזוגים במק 10/05/2021 12:57הגב לתגובה זוהממונה נוהגת בקלות דעת ומאפדרת רכישות ומיזוגים במקומות שיש לה ניגודי אינטרסים , הן כעורכת דין במשרד שייצג לדוגמה את בנק המזרחי ולכן היה מקום לא לאפשר לה את רכישת איגוד וכנ״ל מיזוגים ורכישות אחרות וגם עסקת אלטשולר - פסגות ראויה להשקל מחדש.

- 12.המניה עולה 7.5% זה רק התחלה (ל"ת)טדי 10/05/2021 12:29הגב לתגובה זו

- 11.מצד שני אולי זה לטובה ויעלה את הערכים של פסגות (ל"ת)מיקי 10/05/2021 10:55הגב לתגובה זו

- 10."הציבור מטומטם ולכן" (ל"ת)מנש 10/05/2021 09:54הגב לתגובה זו

- 9.שרית 10/05/2021 09:25הגב לתגובה זואיום ונורא,מה יש לכם,חסרות תמונות של ג.אלטשולר? הוא עוד לא פוליטיקאי....כנראה גם זה יבוא,לדעתי שר אוצר בפוטנציה

- 8.יהודה 10/05/2021 09:22הגב לתגובה זולא רק שאלטשולם שחם גמל הייתה ריווחית, עכשיו הביא הופכת להיות לעוד יותר אטרקטיבית וריווחית, ממליץ בחום להחזיק לטווח בינוני-ארוך...

- 7.יוני 10/05/2021 08:44הגב לתגובה זוחבל שאתה מביש את האתר שלך, היה פעם אתר מקצועי וטוב ודי להיות אדם ממורמר! לך ללמוד כלכלה כי כנראה פיספסת את השיעור על שוק חופשי

- אחד שמבין 10/05/2021 12:03הגב לתגובה זוכתיבה ברמה של כיתה ג

- יגאל 10/05/2021 10:11הגב לתגובה זואני קורא את אבישי וצאד אוהב את מה שהוא כותב. המרמור וחוסר השקיפות מגיעים מהצד שלך

- חחח 10/05/2021 13:40זה מביך! אין לך מושג ! זאת עובדה!

- 6.ניתוח מצויין (ל"ת)אלי 10/05/2021 08:33הגב לתגובה זו

- 5.משקיע 10/05/2021 08:18הגב לתגובה זו910 מליון של העסקה כוללים את קרנות הנאמנות ניהול התיקים וחבר הבורסה שימכרו ביותר מ400 מליון. זה ישאיר צורך במימון בהמשך השנה של 300 מליון בלבד.

- 4.גלעד 10/05/2021 08:18הגב לתגובה זואין בעיה לגוף חדש להיכנס. ילין או מור החדשים יכולים לקחת נתח. השוק פתוח לחלוטין. לא צריך לשווק. צריך להשקיע נכון.

- 3.dork 10/05/2021 08:07הגב לתגובה זוגם בעסקת מגה אור/דסק'ש הפוסטמה חששה לתחרות בשל חפיפה בין עסקי מגה אור וישפרו.לא שינה לה שישפרו בכלל נמכרה לכידן ודהרי וזה היה עניין של ימים להשלמת העסקה.אז חיכו עוד כמה ימים, הדו'ח המפואר של הפוסטמה איבד משמעות והעסקה נסגרה.

- גם המיזוג מזרחי איגוד באשמתה (ל"ת)עמי 10/05/2021 12:16הגב לתגובה זו

- מצטרף 10/05/2021 09:29הגב לתגובה זושנשים חכמות מגברים,......אז חשבתי

- 2.הודעה אכן מביכה (ל"ת)מיקי 10/05/2021 07:49הגב לתגובה זו

- 1.לא מביין מישהו נפל על כל הראש ואפ אחד לא פוצה פה (ל"ת)מיקי 10/05/2021 07:48הגב לתגובה זו

- שרית 11/05/2021 11:42הגב לתגובה זוחדשות לבקרים לא לימדו משהו? ההתערבות קורית בד"כ מאוחר כשהסוסים "ברחו מהאורוות"