למה ה-EBITDA של הולמס פלייס הוא בלוף גמור?

חברת הולמס פלייס 0.11% , פרסמה את דוחותיה השנתיים לשנת 2020: ירידה של יותר מ-50% בהכנסות, הפסד גולמי של 42.5 מיליון לעומת רווח גולמי של 90 מיליון שקל בשנת 2019 והפסד תפעולי של 70 מיליון שקל, כל זה ברור ומובן - קורונה. אבל למרות שהחברה הפסידה כסף בשורת הרווח הגולמי ולמרות ההפסדים של המיליונים החברה הציגה EBITDA חיובי של 28 מיליון שקל. איך זה הגיוני? זה פשוט, הרווח EBITDA של החברה הוא בלוף.

EBITDA הוא בעצם הרווח של החברה, ללא הוצאות הפחת והפחתות, הוצאות המימון והמס. לחברות בסקטורים רבים כמו תעשייה וכו' מדובר בתקן שהוא מטעה את המשקיעים. לדוגמא (המספרים בה הומצאו, הרעיון אותו רעיון): חברה כמו הומלס פלייס - קונה אחת לעשר שנים הליכוני ריצה למועדונים שלה שיחליפו את הישנים ולאחר מכן רושמת הוצאות פחת שנפרסות על גבי 10 שנים. אם לדוגמא החברה קנה הליכונים ב-60 מיליון שקל, היא לא תרשום את הרכישה כהוצאה מיד אלא כל שנה היא תרשום הוצאות פחת של 6 מיליון שקל בדוחות.

ה-EBITDA בעצם בא ואומר שהפחת זה לא באמת הפסד כי החברה לא מוציאה מהקופה שלה כסף במהלך אותן 10 השנים, אבל ברור שזה לא נכון כי במועד הרכישה החברה הוציאה כסף על הליכונים. זה לא שלאחר אותן ה-10 שנים היא תשאיר את המתעמלים שלה ללכת יחפים על הרצפה של הסטודיו, היא תקנה שוב פעם את אותם ההליכונים.

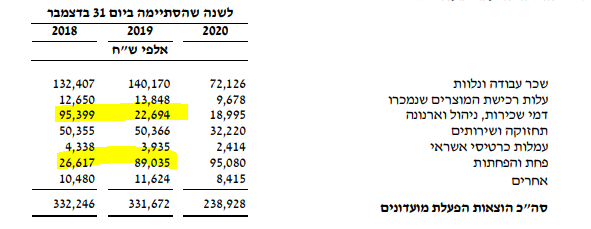

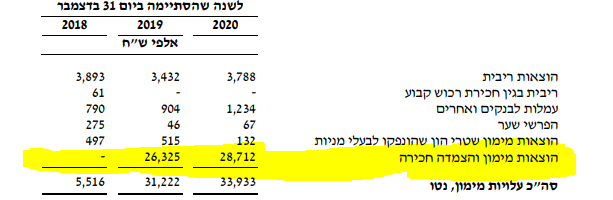

חוץ מהדבר הזה - לחברה כמו הולמס פלייס התקן הזה הוא עוד יותר שגוי. עד ליציאת תקן IFRS16, אותו החברה החלה ליישם בדוחותיה משנת 2019 ואילך, כאשר החברה שילמה הוצאות שכירות, היא פשוט רשמה את זה כהוצאה ישירות בעלות המכירות. אבל תקן IFRS16 קבע, שחלק מהוצאות השכירות שמוגדרות כחכירה יועברו בחלקן אל ההפחתות ובחלקן אל הוצאות המימון. כפי שניתן לראות בתמונות שלהלן מהדוחות של החברה, הוצאות השכירות ב-2019 לעומת 2018 ירדו דרמטית, בעוד שההפחתות עלו ונוצר סעיף חדש בהוצאות המימון:

- "אני חיה את החברה": קרן שתוי מדברת על ההשקעה בהולמס פלייס

- מול גל המימושים: מנכ"לית הולמס פלייס משקיעה 51 מיליון שקל בחברה

- המלצת המערכת: כל הכותרות 24/7

מתוך הדוחות הכספיים של החברה לשנת 2020

כלומר במילים פשוטות יותר - מה שעושה הולמס פלייס ב-EBITDA זה לבטל את ההוצאות שלה בגין קניית ציוד (הפחת שנרשם לאורך שנים) ולבטל את כל ההוצאות שכירה של הסכמי החכירה שלה שמהווים 86% מסך כל הוצאות השכירות של החברה. לכן החברה מציגה רווח פיקטיבי של 28 מיליון שקל ב-EBITDA בזמן שאפילו ברמה הגולמית היא הפסידה יותר מ-40 מיליון שקל. לא נראה לי שזו הייתה כוונת המשורר שיצר את מדד ה-EBITDA.

- 2.yk 31/05/2021 09:10הגב לתגובה זולך תעשה סיור במפעלי קנאביס במקום לקשקש

- 1.ניתוח מעולה של הדוחות שפך אור על האמת...שאפו לכותב. (ל"ת)שגיא 31/05/2021 07:56הגב לתגובה זו