טסלה מבקשת לאשר חלוקת מניות הטבה בשיעור של 3 ל-1: איך תגיב המניה?

לאחר אמזון AMAZON וגוגל GOOGLE גם טסלה רוצה לבצע ספליט - חלוקת מניות הטבה ביחס של 3 ל-1. כלומר, כל מניה של טסלה תהפוך לשלוש מניות, וערך כל מניה יתחלק בשלוש. זהו צעד טכני שבאופן תיאורטי לא אמור להשפיע על ערך החברה, ובכל זאת נתפס לעיתים קרובות בצורה חיובית על ידי המשקיעים שמגיבים בנהירה למניה. הסיבות לכך יכולות להיות פסיכולוגיות, או גם עקרוניות, כיון החלוקה הופכת את המניה לסחירה ונגישה יותר למשקיעים קטנים וכך האטרקטיביות שלה עולה. טסלה כבר הודיעה על כוונתה לבצע חלוקת מניות הטבה במרץ, אך לא מסרה אז באיזה יחס.

לדברי החברה, החלוקה תאפשר לעובדיה "יותר גמישות בניהול ההון", ותהפוך את המניה "ליותר נגישה לבעלי המניות שלנו". ההצבעה על חלוקת המניות תתקיים באוגוסט השנה, שנתיים אחרי הספליט (חלוקה) האחרון של המניה באוגוסט 2020. המניה סיימה את יום המסחר האחרון במחיר של 696 דולר, ואילו החלוקה הייתה מתבצעת עכשיו מחיר המניה היה 232 דולר. הספליט של אמזון ביחס של 20 ל-1 הושלם ביום שני בשבוע שעבר, וזה של גוגל ביחס דומה צפוי להיות מושלם ביולי.

כאמור, החלוקה האחרונה של מניות הטבה, אז ביחס של 5 ל-1, התקיימה באוגוסט שנת 2020. מאז עלה מחיר המניה ב-43.5% למרות הירידות החדות מתחילת השנה הנוכחית. ייתכן שללא הנפילות האחרונות החלוקה הייתה ביחס גבוה יותר, בדומה למה שנעשה בעבר.

בפעם שעברה שטסלה ביצעה ספליט מנית החברה טיפסה בימים שלאחר ההודעה בעשרות אחוזים. ביום ההודעה על הפיצול היה שווי השוק של טסלה 257 מיליארד דולר ואילו ביום הפיצול עצמו, שלושה שבועות לאחר מכן בסוף אוגוסט של אותה שנה הוא כבר היה 466 מיליארד דולר. מיד לאחר מכן ירד שווי השוק עד לשפל של 310 מיליארד דולר עשרה ימים לאחר הפיצול, ומאז טיפס בעקביות עד לשווי של כ-840 מיליארד דולר בתחילת 2021. יחס עם זאת, בסוף שנת 2020 נהנה שוק המניות, ובתוכו טסלה מראלי, וקשה להעריך כמה מהעלייה מיוחס לחלוקה שביצעה. כיום שווי השוק של החברה עומד על 721 מיליארד דולר, וההשפעות של מהלכים כאלה בטווח הארוך נראות זניחות.

- "שרי החינוך באים והולכים ובשביל שלא תהיה שביתה הם נותנים עוד כסף"

- האם מניות הבנקים אטרקטיביות?

- המלצת המערכת: כל הכותרות 24/7

בשבועות ובחודשים האחרונים מתמודדת טסלה עם מספר גורמים שליליים מבחינתה. מלבד המגמה השלילית בקרב מניות הצמיחה והטכנולוגיה טסלה מתמודדת גם עם הפסקת הייצור בסין והקשיים בשרשרת האספקה. בעלי המניות של טסלה חוששים גם מהעניין שמגלה מאסק בחברת טויטר, מה שעלול לפגוע לדעת רבים במיקוד שלו בחברת המכוניות החשמליות שבניהולו. מאסק אף מכר מניות טסלה בשווי 8.5 מיליארד דולר כדי שיהיו ברשותו המזומנים הנדרשים לרכישה, מה שגרם להגברת הלחץ על המניה.

- 3.החברה הגדולה בעולם בשנת 2025 תרשמו לפניכם. (ל"ת)Bond james Bond 13/06/2022 21:28הגב לתגובה זו

- 2.שמיל 13/06/2022 20:14הגב לתגובה זושיחלק את המנייה גם לעשר חלקים

- 1.ירון בן נון 13/06/2022 09:17הגב לתגובה זוגם אמזון וגם פייסבוק עשו כך....מה זה נותן חוץ מלבלבל מישהו חדש שרואה אפל בעשירית מחיר ובטעות חושב שזאת מציאה.

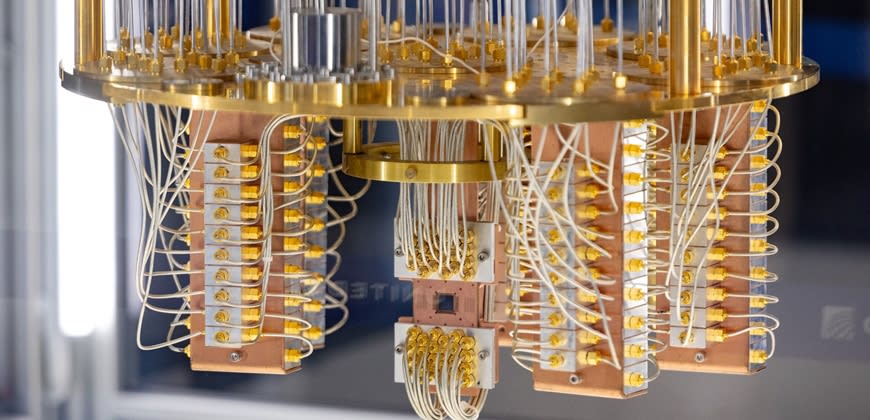

מחשוב קוונטי

מחשוב קוונטי5,900% בשנה מ-80 סנט ל-46 דולר, שווי של 15 מיליארד, מי אמר בועה?

ריג'טי קומפיוטינג מושכת עניין חריג בשוק בזכות התקדמות טכנולוגית והזמנות חדשות, אך האנליסטים חלוקים בין מי שרואים התחלה של מסחור אמיתי לבין מי שמזהירים שהשווי הנוכחי מנותק מהבסיס הכלכלי

מניית ריג'טי קומפיוטינג Rigetti Computing 8.98% טסה 5,900% ב-12 החודשים האחרונים. המחיר זינק מ-80 סנט לכ-46 דולר למניה, ושווי השוק הגיע ל-15 מיליארד דולר. רק בחודש האחרון המניה עלתה ב-180%. זאת המציאות של חברת מחשוב קוונטי שמייצרת 8 מיליון דולר הכנסות בשנה. פוטנציאל יש, אבל גם הרבה סיכונים.

דיוויד וויליאמס, אנליסט בנצ'מארק, לא רק שלא חושב שזאת בועה, הוא העלה השבוע את מחיר היעד שלו למניה מ-20 דולר ל-50 דולר. זה אומר שלדעתו יש עוד 10% פוטנציאל עלייה מהמחיר הנוכחי. הוא שומר על המלצת קנייה ומסביר שמגזר המחשוב הקוונטי עבר "שינוי חד בהערכת שווי" בחודשים האחרונים.

התעשייה מתקדמת מהר. יש חדשנות מואצת, מערכת אקולוגית שמתרחבת, אימוץ שמאיץ ומודלים עסקיים שמתפתחים. הכל מצביע על כך שהמסחור של הטכנולוגיה קרוב יותר ממה שחשבו עד לאחרונה. וויליאמס כותב שאפילו אחרי הזינוק המטורף, "עדיין יש מקום רב לעלייה נוספת" ככל שהחברות ימשיכו לבצע תוכניות עבודה, להרחיב שימושים ולמשוך שותפים מסחריים חדשים.

ההישגים עד כה

- מניות הקוונטים מזנקות: ריגטי דיווחה על מכירות ראשונות ללקוחות עסקיים

- אחרי שההייפ נרגע - מה אפשר ללמוד מדוחות חברות הקוונטים?

- המלצת המערכת: כל הכותרות 24/7

בשבוע שעבר ריג'טי דיווחה על הזמנות רכש של 5.7 מיליון דולר לשתי מערכות Novera בנות 9 קיוביטים, שאמורות להימסר במחצית הראשונה של 2026. מערכת אחת נרכשה על ידי יצרן טכנולוגיה אסייתי שמטרתו לפתח מומחיות קוונטית, והשנייה הלכה לסטארט-אפ בקליפורניה שמתמקד בבינה מלאכותית ופיזיקה יישומית. זה אולי לא נשמע כמו עסקה ענקית, אבל זה מסמן משהו חשוב, הטכנולוגיה יוצאת מהמעבדות ומגיעה ללקוחות אמיתיים.

הברבור הלבן של טאלב: "החוב האמריקאי יוביל למשבר בלתי נמנע"

מחבר הספר "הברבור השחור" מזהיר שהמשקיעים מתעלמים מהאיום הברור ביותר על הכלכלה - החוב הלאומי של ארה"ב. לדבריו, כשהתשלומים על החוב נהפכים להוצאה הגדולה ביותר בתקציב, זו כבר אינה תאוריה אלא מציאות מתקרבת. גם הטכנולוגיה, ובכלל זה הבינה המלאכותית, לא בהכרח

מסוגלת להציל את המצב - היא עלולה גם להחריף את הסיכון

המשקיע נאסים טאלב, מחבר הספר הידוע "הברבור השחור", הזהיר השבוע כי שוק המניות האמריקאי נמצא בעיצומה של עלייה שמטשטשת את הבעיות המבניות האמיתיות. לדבריו, למרות השיאים הרצופים במדדים והזינוק ברווחי החברות, הסכנה האמיתית כיום אינה מסתתרת - אלא גלויה לעין. הוא מכנה אותה "ברבור לבן": משבר צפוי של חוב תופח והולך. בהופעתו בפורום הכלכלי בגריניץ', טאלב הסביר כי ארה"ב מתקדמת בבירור לעבר נקודת שבר, שבה הוצאות הריבית על החוב הפדרלי ייהפכו לסעיף הגדול ביותר בתקציב. "כשאתה מגיע למצב שבו שירות החוב הוא ההוצאה הגדולה ביותר שלך - אתה בצרות, בין אם אתה אדם פרטי, חברה או מדינה", הוא אמר. לדבריו, רק נס יוצא דופן יכול למנוע את המשבר הזה, אך בינתיים אין שום סימן שיקרה כזה נס.

עם זאת, טאלב מדגיש כי אינו פסימי מוחלט. קרן הגידור שבה הוא פועל, Universa Investments, ממשיכה להאמין בכיוון החיובי של שוק המניות, אבל לדבריו אופטימיות כזו חייבת לבוא לצד הגנה. "ניהול סיכונים אמיתי הוא איזון בין ראייה שורית קיצונית לבין צורך אובססיבי בגידור", הוא הסביר. "אם אינך שורד את המשברים - לא תרוויח לאורך זמן".

כשנשאל על האפשרות שהבינה המלאכותית תהווה את ה"נס" שיחלץ את הכלכלה, טאלב השיב בזהירות: ייתכן, אך לא בטוח. לדבריו, טכנולוגיות חדשות אכן עשויות להאיץ צמיחה, אך הן גם יוצרות סיכונים מסוג חדש - אותם אירועים נדירים ובעלי השפעה קיצונית שהוא עצמו טבע להם את השם "ברבור שחור". "בעבר טכנולוגיה יצרה משרות חדשות והעלתה את ערך העבודה האנושית," אמר טאלב. "אבל כיום דווקא העובדים המיומנים עלולים להיפגע ולהידרדר למשרות פשוטות יותר".

בנוסף, טאלב הצביע על סיכון נוסף לכלכלה האמריקאית - התלות שלה במהגרים מיומנים. הוא טען כי מגבלות על אשרות H-1B, כפי שהוגדרו באחרונה על ידי הנשיא, דונלד טראמפ, עלולות לפגוע בחדשנות ובצמיחה. "צריך לשלם לאנשים כדי לקבל ויזות כאלה," אמר בהומור רציני למחצה, "כי אם זרם המהגרים ייחסם, הפגיעה תורגש במהירות".

לדבריו, המשקיעים נוטים לעתים לחשוב שהסיכונים הגדולים ביותר הם דווקא אלה שאינם נראים לעין, אך המציאות הנוכחית הפוכה - הסכנה המרכזית גלויה, פשוט מתעלמים ממנה. "כולנו רואים את ההר של החוב, אבל מעדיפים להאמין שהוא ייעלם מעצמו", סיכם טאלב. "זה לא יקרה. בלי שינוי דרמטי, אנחנו בדרך למשבר לבן - ברור, צפוי ובלתי נמנע".