האם מניות הבנקים אטרקטיביות?

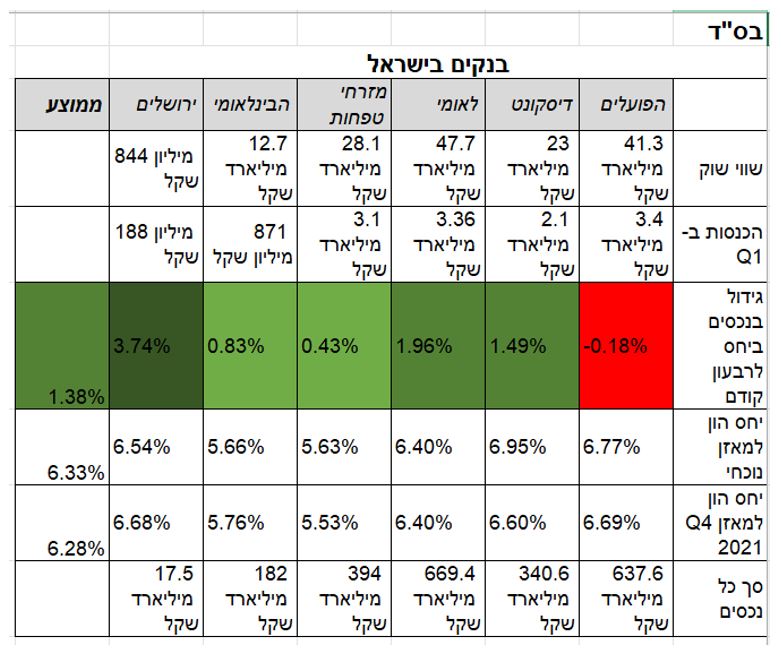

לפני בערך כשבוע ימים, הסתיימה לה עונת הדוחות הרבעוניים בשוק ההון, ועימה גם הסתיימה לה עונת הדוחות בבנקים המקומיים. כאשר מסתכלים על הדוחות – מעבר לתשואה על ההון באותו הרבעון - שאת הטענה שלנו לבעייתיות בה מיד נציג - אפשר לזהות מספר מגמות מעניינות. ובעיקר – לראות עבור אלו מהבנקים היה זה רבעון מוצלח מבחינת הגידול בנכסים – ועבור אלו היה זה רבעון פחות טוב.

היום בשעה 19:00 מפגש שוק הון על השווקים, הנפקות וניתוח דוחות

נתון מעניין ראשון העולה מהטבלה הוא שמרבית הבנקים פעלו לצורך חיזוק יחס ההון למאזן במהלך הרבעון, זאת במקביל לדיבורים על עליית ריבית – שאומנם לטווח הארוך אמורה להיות טובה לבנקים, אך בטווח הקצר עלולה לפגוע בהם מבחינת כשלי חוב אפשריים מצד חלק מהלקוחות וכן הלוואות שהבנק "סגר" – בריבית קבועה – הלוואות שהופכות בפועל להיות פחות שוות ויותר יקרות לבנק, עם עליית הריבית הכללית במשק.

- "שרי החינוך באים והולכים ובשביל שלא תהיה שביתה הם נותנים עוד כסף"

- טסלה מבקשת לאשר חלוקת מניות הטבה בשיעור של 3 ל-1: איך תגיב המניה?

- המלצת המערכת: כל הכותרות 24/7

מה שכן, מבחינת דרך חיזוק ההון למאזן שלהם ראינו מנעד לא קטן של הבדלים. בנק הפועלים פועלים 2.25% למשל – בחר שלא להגדיל את היקף הנכסים שלו, ולהשתמש ברווחים בשביל לחזק את המאזן. מנגד, דיסקונט דיסקונט 0.92% בחד להגדיל את היקף הנכסים ולחזק את ההון באמצעות הנפקת מניות של כ-1.4 מיליארד שקל.

כמו כן, בנק ירושלים ירושלים 0.65% אומנם צמח בהיקף הנכסים באופן הגדול ביותר, במונחי אחוזים– אך יש לקחת את העניין בפרופורציות המתאימות שכן בסופו של יום מדובר בבנק קטן בהשוואה לשאר מתחריו והוא לא יכול להוות אמת מידה מבחינת ההסתכלות ברמת "מאקרו" על הענף. שאר הבנקים בישראל הם בנק לאומי לאומי 1.8% בנק מזרחי טפחות מזרחי טפחות 1.45% והבנק הבינלאומי בינלאומי 0.97% .

האם המניות באמת כל כך אטקרטיביות? ולמה התשואה על ההון בשנה האחרונה משקרת?

בדוחות הכספיים של הרבעון וכן גם בדוחות שפרסמו הבנקים לשנת 2021 היה ניתן לראות ממבט ראשון תשואה על ההון פשוט פנומנאלית, תשואה דו ספרתית שלא היה לה אח ורע בעידן הנוכחי של הבנקים בישראל.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

ומכיוון שהבנקים נסחרים בערך באיזור ההון – למעט מקרים כמו בנק מזרחי המקבל פרמיית "איכות" ובנק ירושלים שמקבל דיסקאונט של "חסרון לקוטן" בגלל גודלו הקטן שגורם לחלק מעלויות המטה, רגולציה ועוד להיות משמעותיים יותר עבורו; רבים גרסו שמדובר בהזדמנות. הרי אם אפשר לקנות בשקל – שקל אחד בהון מוחשי, שמייצר נניח 14-15 אחוז בשנה, ועם אפשרות ליהנות מהעלייה האחרונה בריבית – מדובר הרי בהשקעה פנטסטית. איני מכיר אדם, אפילו עם מעט מאוד ידע בשוק ההון – שיסרב להצעה שכזו ולא ילקח להסתכלות אחר כך.

אבל, לפני שמסתערים על מניות הבנקים חשוב לזכור דבר חשוב. חלק משמעותי מהרווחים של הבנקים הן ברבעון האחרון והן בשנת 2021 הם חד פעמיים. הם נוצרו כתוצאה מכך שבשנת 2020, עת משבר הקורונה – רשמו הבנקים הפרשות משמעותיות להפרשי אשראי (ומשכך הורידו את הרווח באופן חריג), וכעת – משהתברר כי מצב המשק טוב משהוערך על ידי הבנקים שיהיה, הם מבטלים את ההפרשות החריגות האלו – ובעצם מעלים את הרווח.

כך לדוגמה, בנק הפועלים הציג רווח של כ-2.5 מיליארד שקל, לפני מס ברבעון הראשון של השנה – אך מתוך הרווח לא פחות מ-600 מיליון שקל הגיע מביטול הפרשה להפסדי אשראי. לשם השוואה - זהו ההבדל בין תשואה (אחרי מס כמובן) להון, של כ-15.2% - לבין תשואה של כ-11.6% על ההון ללא ביטול ההפרשה הזו.

אבל זה לא הכל – במקום אותה ההכנסה, צריך הרי להכניס הוצאה כדי שזה יהיה מייצג. הרי בעתיד, הבנק לא צפוי להמשיך ולרשום את ההכנסה הזו, שנובעת רק "מתיקון דוחות" של תקופת הקורונה. אלא – במקום אותה ההכנסה הוא ירשום הוצאה. ולכן, אם נתבסס על ההוצאה של חובות מסופקים בשנים שלפני הקורונה, ונתאים אותה מבחינת יחס גודל התיק של היום לגודל התיק דאז (אם התיק גדל 10%, תיאורטית יש גם להגדיל את ההפרשה בהתאם), נגיע לתשואה להון של כ-10.1%. לא תשואה כזו פנטסטית כפי שנגלית מהסתכלות ראשונית על הדוחות.

בכל אופן, חשוב לזכור שלא מדובר בתשואה נמוכה. להיפך – מדובר בתשואה יפה, המשקפת למרבית הבנקים מכפיל רווח הנע באיזור ה-10 (חלק אף פחות), שהיתרון בה היא שהעלאות ריבית צפויות לתמוך בעלייה שלה – לא בהכרח בקורלציה מלאה. ולא בהכרח מיד (כי הלוואות שניתנו בעבר בריבית קבועה לפני העלאת ריבית של X פחות רווחיות מאלו שניתנו לאחר עליית ריבית של X), אבל כן יש לנו איזה שהוא מרכיב של גידור מפני עליית ריבית.

אז זה לא ש-"הבנקים בישראל הם בועה", ואנחנו לא מבחינת התמחורים בשנת 1983 עת התקיים "משבר מניות הבנקים". אבל עדיין – צריך לצאת מנקודת הנחה שהתשואה על ההון בשנת 2021 וגם אצל מרבית הבנקים ברבעון האחרון שדווח, היא אינה מייצגת.

אגב, גם מבחינת השוואה לסקטורים אחרים, ולמה שחברות אחרות מצליחות לייצר על ההון בהם – לא מדובר בתשואה חריגה. לכן גם הטיעון, על הרווחית החריגה של הבנקים אינו מבוסס על נתונים - עובדתית אין בישראל תשואה חריגה על ההון של הבנקים. אם נשווה לנתוני הרשויות בארצות הברית – ניתן לראות שגם שם הבנקים מייצרים תשואה דומה, ואפילו מייצרים תשואה עודפת בהיקף של 2% על ההון ביחס לבנקים הישראלים בשנים 2018 ו-2019. אפשר לדבר על איכות השירות – דיון חשוב, אבל זה כבר דיון אחר. מבחינת הרווח – הבנקים בישראל לא כל כך "עושים עלינו קופה", והמניות שלהן – לא באמת נסחרות במכפיל חד ספרתי נמוך על הרווח.

הכותב הוא מנהל מחלקת מחקר בפיינאל קפיטל ניהול השקעות ללקוחות כשירים.

- 7.יואב 05/12/2022 15:00הגב לתגובה זוזה הסעיף הכי גמיש במאזני הבנקים. הבנקים לא הפקידו הפסדים ממתן אשראי. כי כנראה כל אשראי שלהם הוא בינגו . בהסתכלות קדימה: מפחיד מאוד ..

- 6.מניות הבנקים בישראל עוד יעלו הרבה השנה. (ל"ת)המשקיע החכם 09/06/2022 12:05הגב לתגובה זו

- 5.משום כך הם הקובעים את תנאי פעילותם מלא מלא דהיינו 09/06/2022 08:57הגב לתגובה זומשום כך הם הקובעים את תנאי פעילותם מלא מלא דהיינו שורת הרווח החזירי בעקר ע״ח המגזר הפרטי והחברות הקטנות והבינוניות - מובטחת. אי לכך כל תיק חייב להכיל לא פחות מ10% מניות בנקאיות כנכס בסיס.

- 4.ניתוח מעניין, תודה לכותב (ל"ת)משקיע 09/06/2022 00:59הגב לתגובה זו

- 3.יורי 08/06/2022 17:37הגב לתגובה זוהאם אלו לא משפיעים על הבנקים בכלל ?

- דור39 08/06/2022 20:06הגב לתגובה זומבחינת מחירי הנדל"ן אין מה לדאוג לבנקים יש טווח ביטחון מטורף, אם במקרה יש באמת בועה רק המשקיעים יפגעו, במקרה כזה הבנקים "יפגעו" רק כי ירוויחו קצת פחות לשנה שנתיים

- 2.לרון 08/06/2022 17:06הגב לתגובה זוומ ז ל....כן כן ,JPM והבינלאומי ובמיוחד הבינלאומי שזהו בנק שאף פעם לא נכנס ל"בורות" עוד מהתקופה שהיה "הבנק לסחר חוץ" ובתקופת האחים ספרא ואח"כ,לא המלצה

- 1.גידי 08/06/2022 16:28הגב לתגובה זוונדל"ן