ראש בראש: חברות הנדל"ן המניב בישראל - מי הכדאיות?

סקטור הנדל"ן המניב בבורסה המקומית "חטף" באופן משמעותי מתחילת השנה, עת ירדו מניות הנדל"ן המניב, ביניהן גם המניות של החברות הגדולות בענף בשיעור דו ספרתי. מאחורי הירידה עמדו שתי סיבות – האחת, חשש אקוטי ממיתון – שמן הסתם פוגע בחברות שמשכירות את הנכסים לבעלי עסקים. מאז הכיוון השתנה והן כבר מחקו את הירידות (אבל נגיע לכך בהמשך).

הסיבה השניה לירידות, הינה העלאת ריבית בנק ישראל מ-0.1% עד ל-1.25% נכון למועד כתיבת שורות אלו (עם צפי להעלאות נוספות). חברות הנדל"ן המניב, אפשר לומר באופן גס (שלא נכון לפעילויות מיוחדות כמו השבחה או התמקדות במודל מסוים ושונה) פועלות דה-פקטו, עסקית כסוג של מתווכות, או יותר נכון "סוחרות ארביטראז'". הן נוטלות חוב צמוד בריבית של נניח 3.5%, מוסיפות הון עצמי וקונות נכס בשיעור היוון של 6.5% – כאשר את ההפרש בניכוי הוצאות הנהלה וכלליות ושיפוצים תקופתיים, הן לוקחות לעצמן.

אבל כשהריבית פתאום עולה באחוז משמעותי – קשה לחברות לגלגל את זה ב-100% אל השוכרים בשביל לשמור על תשואה מספקת, אם כי יש להדגיש שהאינפלציה, שבדרך כלל היא הגורם להעלאת הריבית – נותנת להן "רוח גבית" לביצוע העלאות במונחים נומינאליים במחירי השכירות.

כעת – כשהבורסות ברחבי העולם החלו לעלות באופן משמעותי, ונראה כי בישראל ובארה"ב הן המצב הכלכלי הכולל והן המצב האינפלציוני, שכמובן כרוכים זה בזה – מתבארים, חזרו חברות הנדל"ן המניב לעלות ורובן מחקו את הירידות מתחילת השנה.

- רבד ואמות יהרסו את בית אגיש ויקימו מגדל משרדים

- אמות: יציבות בהכנסות וב-FFO, מאשררת את התחזית השנתית

- המלצת המערכת: כל הכותרות 24/7

בבורסה המקומית שלנו ישנן לא מעט חברות נדל"ן ואחוז לא מבוטל מתוכן אלו חברות נדלן "גדולות" – כאשר פעמים רבות נשמעות ביקורת על כך שלדוגמא מדד ת"א 35 הוא נגזרת בעיקר של חברות הנדל"ן והבנקים. כשאנליסט רוצה להשוות חברת נדל"ן אחת לדומתה – שני האינדקטורים הראשונים, שבדרך כלל ישים לנגד עיניו הם ה-NOI וה-FFO.

היכן הבעיה בדיווחים של החברות?

ה-NOI – ראשי תיבות של Net Operating Income, או "הכנסה תפעולי נטו" – בתרגום קלוקל שלי לעברית, הוא הרווח הגולמי של חברות הנדל"ן. לוקחים בעצם את ההכנסות שהחברה מקבלת מהשוכרים שלה ומורידים את העלויות הישירות של ההשכרה – כמו אבטחה, ככל וחברת הנדל"ן משלמת, חשמל ושאר עלויות שיתכן שמוטלות עליה.

אסדרת ה-NOI ומיצובו כאינדקטור חשוב אף יותר משורת ההכנסות הינה לדידנו דבר חשוב וטוב, היא באה למנוע "ניפוח הכנסות" באמצעות העמסת עלויות של שוכרים על חוזה השכירות. או בעברית: שחברת נדל"ן א' לא תגיד לשוכר שמשלם 5,000 שקלים בחודש ומוציא 1,000 ש"ח על אבטחה וארנונה – "בוא ותשלם לי 6,000 ש"ח ואני אוציא את ההוצאות", וכפועל יוצא מכך היא תציג הכנסות של 6,000 ש"ח – ובעצם ההכנסות ינופחו.

- שוכרים דירה ורוצים לצאת באמצע החוזה? זה אפשרי, הנה התנאים

- הוספת מעלית בבניין ישן: כל מה שצריך לדעת על השבחת הנכס ועלויות הפרויקט

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- משכירי דירות שמעלימים מס - רשות המסים בדרך אליכם

ה-FFO הוא ראשי תיבות של Funds From Operations, או בעברית "תקבולים מפעילות", והוא נועד להוות את הרווח הנקי של חברות הנדל"ן המניב, רק בלי הוצאות והכנסות חד פעמיות, בלי הוצאות תגמול מבוסס מניות (כלומר הענקת אופציות לעובדים). התאמה נוספת ועיקרית – היא הורדה של המיסים הנדחים, ולקיחת רק המיסים "השוטפים" שהם מה שמשלמת החברה בפועל, תזרימית. אם (הנתונים מעוגלים לצורך המחשה) רכשתי מתחם קניות מהוני העצמי ב-100 שקלים, ובשנה הראשונה לאחר הרכישה קיבלתי תקבולים ממנו של כ-8 שקלים בשנה אחרי כל ההוצאות – אני לא אשלם מס על כל ה-8 שקלים. מס הכנסה יקח אחוז פחת מסוים, שאמור תיאורטית לשקף את הבלאי על הנכס (על ערך הקרקע בנכס אין פחת), נניח 5% לצורך הדוגמה – וכך יצא שכל שנה יהיו לי הוצאות של 5 שקלים לצורכי מס – ואני בעצם אשלם מס רק על 3 שקלים. בעת המכירה, המס שנחסך לאורך תקופת השכירות יהיה משולם בדמות מס רווח הון – אבל עד אז יעברו שנים רבות (ובהיוון תזרים עתידי המס יהיה כמובן פחות "כבד").

מה בדיוק הרווח האמיתי של חברות הנדל"ן בבורסה?

כפי שפירט בצורה מצוינת חברי אבישי עובדיה, במאמרו - הרשות לניירות ערך הציגה הנחיות מפורטות לדרך החישוב של ה-FFO, שמופיעות תחת "FFO לפי הנחיית הרשות" או "FFO נומינאלי" בדוחות. אך על גבי ה-FFO הנ"ל, הגדילו החברות לעשות ונטרלו עוד כל מיני פריטים, שלמרבה הפלא מציגים את התוצאות באור עוד יותר חיובי. הפריט העיקרי ביותר שהחברות מנטרלות הוא הוצאות ההצמדה על החוב שלהן, בין היתר ובעיקר הצמדה למדד המחירים לצרכן.

לדוגמה: חברה שגייסה אג"ח בריבית לא צמודה של 4% - תרשום הוצאות של 4% על החוב (בהנחה והחוב לא הונפק בניכיון או בפרמיה). אם מאידך, אותה החברה תבחר לגייס אג"ח עם תנאים זהים צמוד מדד – היא ככל הנראה תוכל לקבל ריבית של 1%, בהנחת אינפלציה צפוייה של 3% בשנה. אך במקרה הזה – החברה תנטרל את ההוצאות הצמדה ואז היא תרשום הוצאות ריבית של רק 1% בשנה, למרות שבפועל היא משלמת 4%! בו זמנית, החברות כמובן שלא מנטרלות את העלייה הנומינאלית בהכנסות שלהן כתוצאה מהאינפלציה.

אבל הסוגייה הזו גם לא פשוטה – כי מצד אחד, הוצאות ההצמדה הן הוצאות לכל דבר ועניין. מדובר בכסף שיוצא מהחברה בעת פירעון הקרן וכן יוצא בתשלומים השוטפים של הריבית העולים בהתאמה. אך מאידך גיסא – אם ניקח חברה שקנתה נכס נדל"ן בשיעור היוון של 7% ובאמצעות חוב לא צמוד של 4% - הנכס נדל"ן הוא בעיקרו "נכס צמוד".

אם רכשתי נכס ב-100 שקלים בשיעור היוון של 10% באמצעות חוב של 75 שקלים בריבית לא צמודה של 4%, בשנה הראשונה אקבל 10 שקלים שכירות ואשלם 3 שקלים הוצאות ריבית כך שהרווח לפני מס שלי יהיה 7 שקלים.

אם בשנה הבאה הייתה אינפלציה של 5%, ובהנחה והצלחתי לגלגל אותה באופן מלא לשוכרים שלי – אזי ההכנסות גדלו ל-10.5 שקלים, ההוצאות ריבית נשארו 3 שקלים והרווח לפני מס שלי יצא 7.5 שקלים, גידול של 7.1% אל מול אשתקד – יותר מהאינפלציה! או במילים אחרות, ישנו "מינוף תפעולי" משמעותי כתוצאה מהאינפלציה.

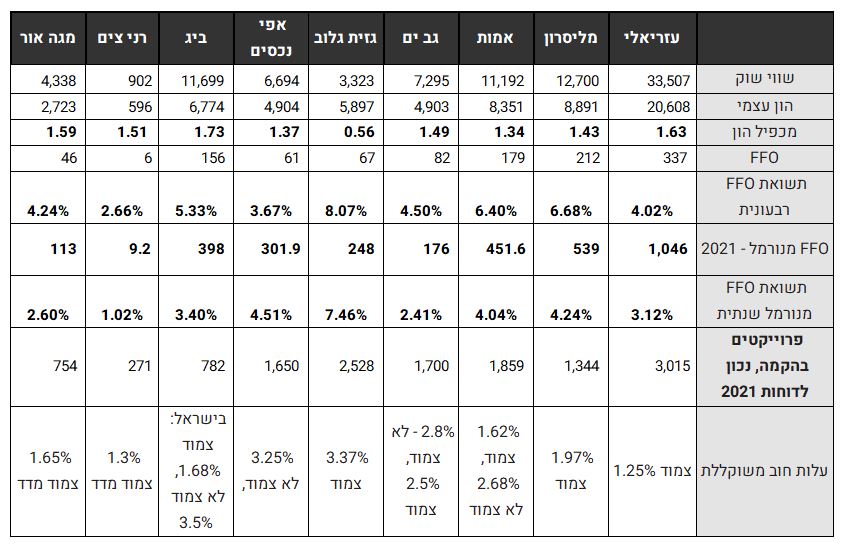

אז נכון, נטרול של האינפלציה הוא בעייתי, שכן זוהי הוצאה אמיתית. אך מאידך גיסא – אי נטרול של האינפלציה, ורישום ההוצאות במונח הנומניאלי גורם לנו להתעלם מהמינוף התפעולי שחבוי בכל השקעה נדל"נית ויהי היא. אנחנו מאמינים שבעת שפיטה של חברת נדל"ן צריך להסתכל על שתי הגרסאות של ה-FFO ולהיות מודעים ליתרונות ולחסרונות של כל אחד מהם. אי לכך ובהתאם לזאת – בטבלה המצורפת הצגנו נתון של FFO רבעוני כפי שהחברות גורסות שיש להציג, וב-FFO השנתי הצגנו נתון מנורמל, הכנסנו לתוך ה-FFO את הוצאות ההצמדה.

בכל אופן, לעניות דעתנו על הרשות לני"ע להסדיר את הנושא כך שאם חברה בוחרת לנטרל את הוצאות האינפלציה – שתנטרל שיעור דומה גם מהחוב הלא צמוד שלה (שמן הסתם בריבית גבוהה יותר על מנת "לפצות" על אי ההצמדה), וזאת לצורך מניעת א-סימטריה במדידת ה-FFO בין חברות עם אחוז יותר גדול של חובות שאינם צמודים לבין חברות עם אחוז יותר נמוך של חובות שאינם צמודים.

*הטבלה נכתבה על מספר חברות נדל"ן מהגדולות בבורסה, לא כל חברות הנדל"ן מופיעות בטבלה

מהטבלה עולה כי אמות ומליסרון נסחרת בתשואת ה-FFO הגבוהה ביותר, כלומר לכאורה זולות יחסית ביחס לרווחים שלהן, ביחד עם פרוייקטים בהקמה שיש לשתי החברות.

שני דברים נוספים שחשוב לזכור הם: 1. פרוייקטים בהקמה. מדובר בפרוייקטים שנמצאים במאזן, "יושב בהם" הון של החברה בלי שהוא מייצר כסף. אומנם הוצאות הריבית על ההלוואות לצורך ההקמה שלהן כמעט תמיד לא נרשמות כהוצאה אלא "מהוונות" לתוך הנכס – אבל ה-FFO מוטה למטה בגלל שהנכס עדיין לא מושכר. 2. דבר חשוב נוסף - הוא העלות המשוקללת של החוב. כשחברה מציגה FFO, הוא כמובן מתבסס על הוצאות ריבית כפי שהן על החוב ההיסטורי שלו – מאז יכול להיות שהריבית עלתה, ומשכך צפוייה פגיעה בתוצאות בעת מחזור. מאידך גיסא, יתכן כי הריבית ירדה והחברה לא פרעה את החוב מפרט קנסות פירעון ומשכך בעת מחזור החוב יש צפי להטבה מסוימת בתוצאות.

*הכותב הינו סמנכ"ל ומנהל מחלקת מחקר בפיינאל קפיטל ניהול השקעות ללקוחות כשירים

- 5.איתי 15/08/2022 09:50הגב לתגובה זומהטבלה שהוא מציג נראה שגזית גלוב מובילה בגדול בתשואות מהנתונים שלה הכי טובים, לא ברור למה הוא בחר לציין את מליסרון ואמות, כנראה שיש לו אחזקות בהן

- 4.רק ביג כסף על הריצפה (ל"ת)רועי 14/08/2022 16:03הגב לתגובה זו

- 3.אמות מעניינת 14/08/2022 13:42הגב לתגובה זומחזיק בנייר

- 2.וורן באפט 14/08/2022 13:38הגב לתגובה זועבודת קודש

- 1.אנונימי 14/08/2022 13:08הגב לתגובה זולדעתי מניה מעולה עם נתונים מעולים. לא המלצה.