בתי השקעות קטנים 2: האם כדאי להשקיע באמצעות דולפין, פורטה ופרופאונד?

שוק קרנות הנאמנות הישראלי נשלט על ידי גופי ענק, חברות הביטוח וחברות השקעות גדולות שמנהלים עשרות מיליארדי שקלים. אבל ישנם גם לא מעט בתי השקעות קטנים יחסית עם מספר קרנות מצומצם, ולא פעם דווקא שם מסתתרות כמה קרנות עם ביצועים לא רעים בכלל, חלקן מובילות את הקטגוריות בהן הן פעילות. כמובן, להיות בית השקעות קטן לא מבטיח הצלחה. ישנם גם כאלה שתופסים את המקומות האחרונים באופן קבוע, ופשוט לא מצליחים להביא את מעט הקרנות שהם מנהלים לתוצאות טובות. בסדרת הכתבות הנוכחית ננסה להפנות זרקור לאותם בתי השקעות קטנים שלפעמים נעלמים מעיני הציבור ולבחון באילו מהם כדאי להפקיד את השקעותינו.

בשבוע שעבר הצגנו במדור זה שלושה בתי השקעות קטנים עם ביצועים חיוביים יוצאי דופן. השבוע נציג שלושה בתי השקעות קטנם נוספים, עם ביצועים יפים, אך לפחות לגבי שניים מהם - פחות מרשימים מאלו של שבוע שעבר.

שלושת בתי ההשקעות שנבחן השבוע, פורטה, דולפין, ופרופאונד, מנהלים קרנות נאמנות מזה כ-8-9 שנים ומה שמאפיין אותם הוא הגדלה הדרגתית של הקרנות שהם מפעילים. מדי שנה או שנתיים קרן חדשה או שתיים מתווספות להיצע הקרנות שלהם, וכיום הם מנהלים בין 9 ל-13 קרנות נאמנות. נראה שמדובר באסטרטגיה בריאה שמאפשרת התרחבות הדרגתית מבלי לאבד מיקוד ותשומת לב ומבלי להתפזר מדי. האם זה בא לידי ביטוי בביצועים?

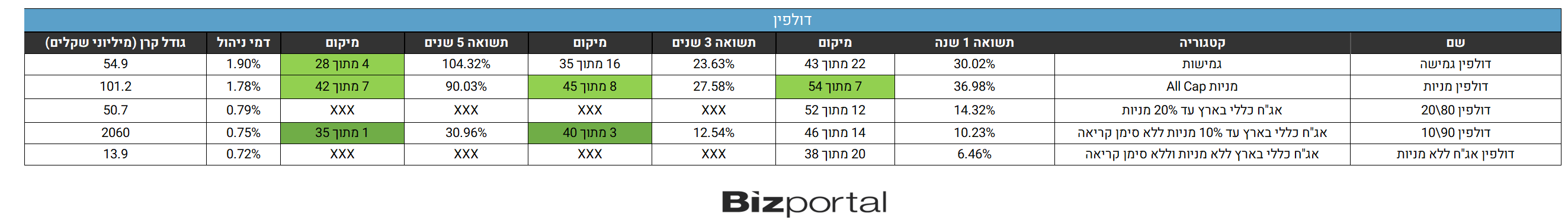

דולפין

כתבנו פה לא פעם על בית ההשקעות דולפין שמנוהל על ידי עמית ברגר, פעיל ותיק בשוק ההון הישראלי. דולפין מנהל כמה מהקרנות המוצלחות יותר בשוק, בעיקר הקרנות המנייתיות. לדולפין ישנה גם פעילות בתחום ניהול תיקי השקעות.

סך הכל מנהלת דולפין 10 קרנות, שתיים מהן נוספו בשנה האחרונה, אחת מהן כספית. מדובר בדבר יוצא דופן אצל בתי ההשקעות הקטנים שבדרך כלל לא נכנס לתחום הזה, בו המרווחים נמוכים מאד, ויש צורך להגיע לסכומים גבוהים מאד כדי להרוויח. שתי קרנות נוספות הוקמו בשנה שלפני כן.

- 3 בתי ההשקעות הקטנים שמצליחים לבלוט לטובה ומה עדיף קרן נאמנות גדולה או קטנה?

- המלצת המערכת: כל הכותרות 24/7

קרן היתר של החברה בולטת לטובה עם תשואות מצוינות בטווח הארוך (אם כי פחות בשנה האחרונה, בהשוואה לשאר הקרנות בקטגוריה), אך לא נכנסה להשוואה כיון שכמעט אין קרנות פעילות בקטגוריה שלה.

סך הכל נבדקו 5 קרנות מתוך ה-10 של החברה, כאלה שפועלות מספיק זמן, ובקטגוריות מרכזיות של שוק הקרנות הישראלי (וכך גם בשאר בתי ההשקעות בכתבה). התוצאות מרשימות למדי על פי רוב, בעיקר בטווח הארוך.

כפי שניתן לראות, כל הקרנות שפועלות חמש שנים נמצאות בין המובילות - ב-20% או ב-10% הטובות ביותר בקטגוריה. בשנה האחרונה עם זאת, בית ההשקעות לא מציג ביצועים מרשימים. אין צורך להיות במקום הראשון כל שנה כדי להיות בין המובילים בטווח הארוך, אלא תמיד להיות קרוב לפסגה. בשנה האחרונה גם זה לא תמיד מצליח לדולפין והיא ממוקמת בשני מקרים באזור האמצע ובשלוש מקרים קרוב יותר למובילים.

- קרנות ישראליות עם חשיפה לביטקוין: יתרונות וחסרונות

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

הקרן הטובה ביותר של דולפין היא בקטגוריית אג"ח כללי בארץ עד 10% מניות ללא סימן קריאה. היא המובילה בטווח הארוך של חמש נשים ובין המובילות בטווח הזמן של שלוש שנים. באופן יוצא דופן לבתי השקעות קטנים, המשקיעים מעריכים את ההישגים של הקרן הזו, והיא השניה בגודלה בקטגוריה מבחינת היקף נכסים, ובאופן כללי אחת הקרנות הגדולות בישראל עם מעל 2 מיליארד שקל. בסופו של דבר המיקוד והעבודה הטובה של דולפין לאורך זמן משתלמות לה, ורוב הקרנות שהיא מנהלת הן בגודל בינוני, והולכות וצוברות נכסים לאורך זמן.

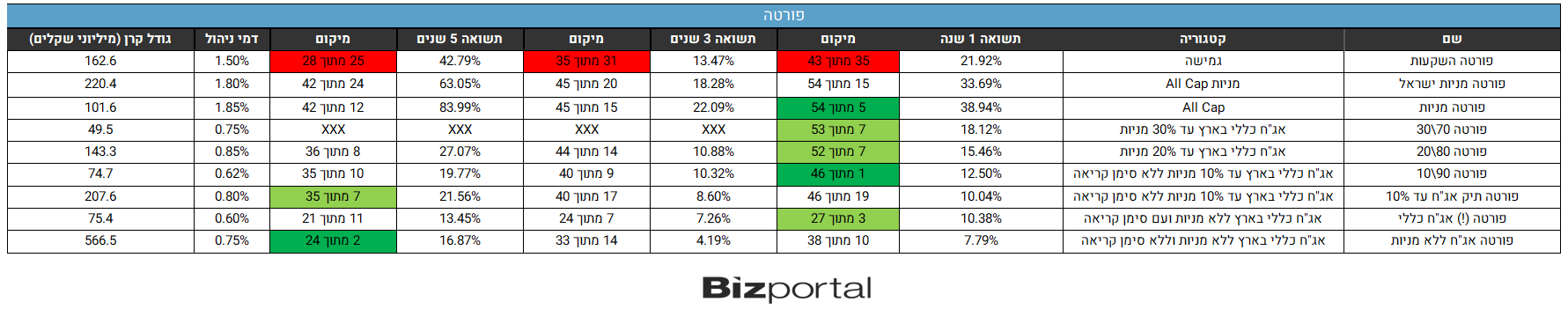

פורטה

גם פורטה בית השקעות שהוקם ומנוהל על ידי חגי בדש פועל מזה שמונה שנים והולך ומתרחב, אם כי במקרה זה בקצב מהיר יותר מבחינת מספר הקרנות. גם לפורטה פעילות נוספת בניהול תיקים.

כיום מנהל פורטה כבר 13 קרנות שונות, כשהחדשה ביותר פעילה מעט פחות משנה וחצי והוותיקים ביותר יותר מ-7 שנים. באופן יוצא דופן לבתי השקעות מסדר הגודל הזה, לפחות בשני מקרים יש לפורטה שתי קרנות באותה קטגוריה, כשלא ברור מהי מטרת הכפילות.

המשקיעים מביעים אמון בבית ההשקעות, ו-7 הקרנות הוותיקות יותר שפעילות 6 שנים ומעלה מנהלות כל אחת מספר תלת ספרתי של מיליוני שקלים, קרן אחת כבר מנהלת יותר מחצי מיליארד שקל. הביצועים של פורטה לא אחידים, אך באופן כללי ניתן לומר שהם מעל הממוצע, במיוחד בשנה האחרונה:

9 מתוך 13 הקרנות של פורטה נמצאות בטבלה. בשנה האחרונה 5 מתוכם היו ב-10% או ה-20% הטובים ביותר, לעומת 2 בלבד בטווח הזמן של שלוש שנים, ואף קרן לא מהמובילות ב-3 שנים.

9 מתוך 13 הקרנות של פורטה נמצאות בטבלה. בשנה האחרונה 5 מתוכם היו ב-10% או ה-20% הטובים ביותר, לעומת 2 בלבד בטווח הזמן של שלוש שנים, ואף קרן לא מהמובילות ב-3 שנים.

הקרן הגמישה של פורטה בולטת לרעה והיא היחידה שממוקמת בין ה-20% הגרועות ביותר. נציין, עם זאת, שגם כשהקרנות של בית ההשקעות לא נמצאות בין ה-20% הטובות, הן לא רחוקות משם, ועל פי רוב נמצאות באזור השליש העליון, כך שבסך הכל בית ההשקעות הזה מציג תוצאות לא רעות. שוב, לא ניתן להיות תמיד הראשונים, המטרה היא ליצור יציבות ולהיות בין המובילים לאורך זמן. אם מגמת השיפור של השנה האחרונה תמשך פורטה ככל הנראה ייכנס כבר בקרוב לרשימת בתי ההשקעות המובילים מבחינת ביצועים.

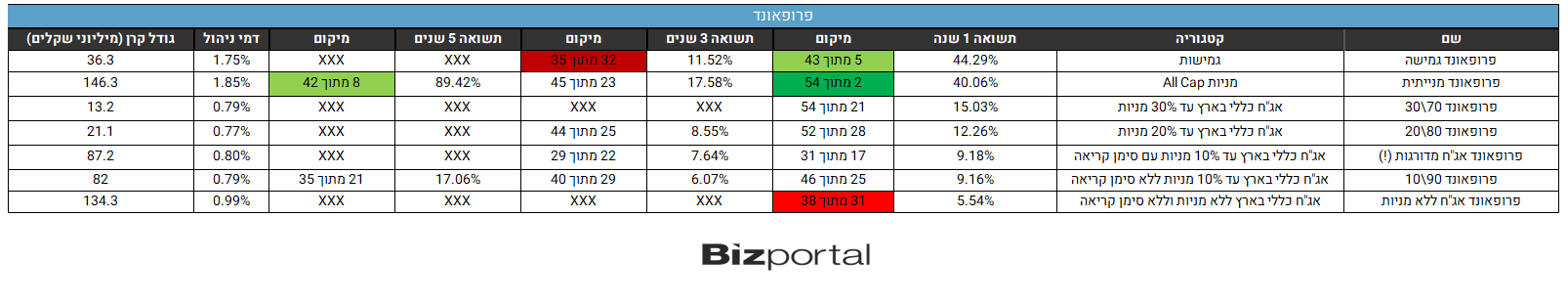

הקרן הטובה ביותר של פורטה בטווח הארוך היא קרן הסולידית יותר - אג"ח ללא מניות וללא סימן קריאה, שהיא במקום השני בטווח הזמן של 5 שנים. המשקיעים מתגמלים על ההצלחה היחסית, והקרן מנהלת מעל חצי מיליארד שקל.פרופאונדפרופאונד הוקם ומנוהל על ידי עודד שטרנברג ושי אנגל. מלבד ניהול תיקים פרטי, לבית ההשקעות ישנן 8 קרנות נאמנות, הוותיקה ביותר מעל 8 שנים, והחדשה ביותר הוקמה בשנה האחרונה. היקף הנכסים המנוהל על ידי פרופאונד נמוך יותר בהשוואה לבתי ההשקעות הקודמים שהוזכרו בכתבה זו. הקרן הגדולה ביותר (והוותיקה ביותר) מנהלת 146 מיליון שקל.

הקרן הזו, פרופאונד מנייתית, הגדולה והוותיקה ביותר, היא גם הטובה ביותר של החברה, עם ביצועים טובים בטווח הקצר והארוך. בשאר המקרים הביצועים פחות מרשימים, וברוב המקרים ביצועי החברה הם באזור האמצע, עם נטיה לא פעם כלפי מטה.

- 1.דני 02/12/2024 12:01הגב לתגובה זועציוני,הורייזן,אקורד,קבין,איילים וכדומה טובים בהרבה מהגופים הגדולים השבעים והמסורבלים