קופות הגמל להשקעה: אנליסט, מור וילין מובילות בטווח הבינוני

קופת גמל להשקעה היא לא 'קופת גמל' במובל הקלאסי, אבל היא מאפשרת חיסכון לטווח ארוך. אם תשאירו את הכסף אז אחרי גיל 60 תוכלו גם להפוך את הקופה למחלקת קצבה ולמשוך ממנה סכום חודשי קבוע. למה? כי במקרה כזה תהיו פטורים ממס. בהחלט הטבה שיכולה להיות משמעותית אם אתם חושבים על השקעה של כספים לטווח ארוך. בטווח הקצר לא מדובר בהטבה מאוד משמעותית, אבל בכל מקרה זה מכשיר חיסכון שאין סיבה לא לנצל אותו.

הקופות הללו הן צעירות אבל בשנה האחרונה כבר יש תשואות ל-5 שנים. צריך לזכור - התשואות הללו כוללות הן את הירידות של סוף 2018, הן את הירידות בקורונה והן את הירידות בשנה האחרונה, ולמרות זאת מדובר על תשואה חיובית משמעותית. כלומר: בטווח הארוך, ובהנחה שזה מה שיקרה גם בעתיד, הבורסה עולה ואיתו גם הכספים שחוסכים. אומרים לנו מגיל צעיר שכסף לא גדל על העצים, אבל האמת שזה לא נכון. אפשר ליהנות מאפקט ה'ריבית דריבית' - כסף שמייצר כסף, כאשר משקיעים לטווח ארוך,. אבל זה בתנאי שלא עושים את הטעות הזו של לברוח בנפילות (כי אז גם חוטפים כזו מכה וגם לא מעזים לחזור לבורסה, וגם אם חוזרים זה בדרך כלל אחרי שהבורסות עלו - כי רק אז הכל שוב נראה ורוד).

בכל מקרה, שנת 2022 לא האירה פנים לחוסכים, רוב החודשים היו לא טובים והחסכונות בחברות המנהלות איבדו אחוזים לא מעטים. המסלולים המנייתייים הם עם הסיכון הגדול ביותר ולכן גם עם הסיכוי הגדול ביותר. המסלולים הכלליים מנסים לתת את האפשרות 'לישון טוב בלילה' ולכן הם פחות תנודתיים, לשני הכיוונים. ויש את מסלולי האג"ח, שדווקא השנה נפגעו חזק באופן יחסי.

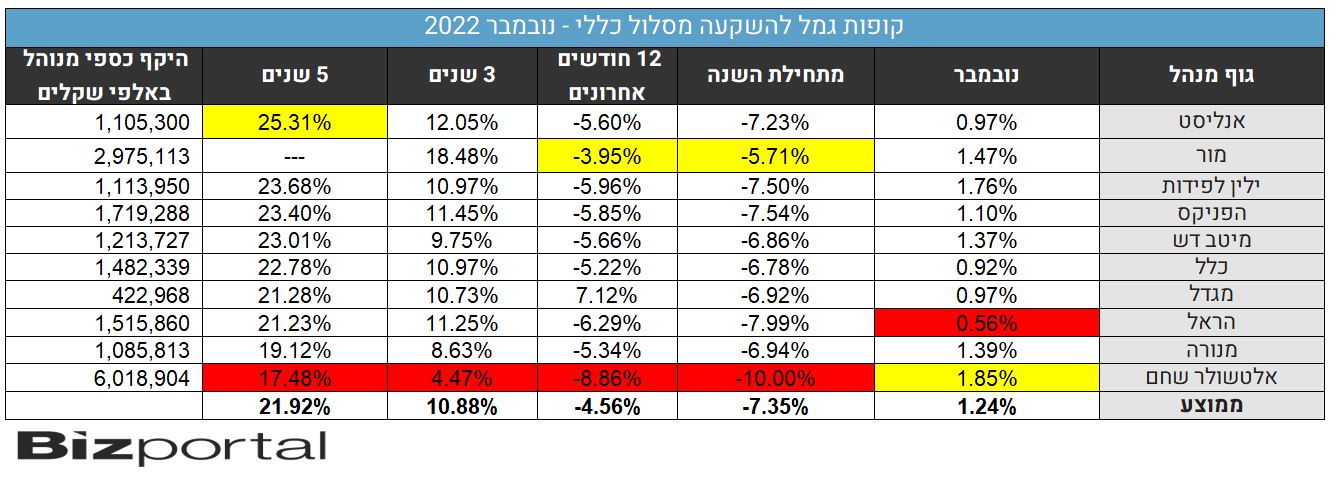

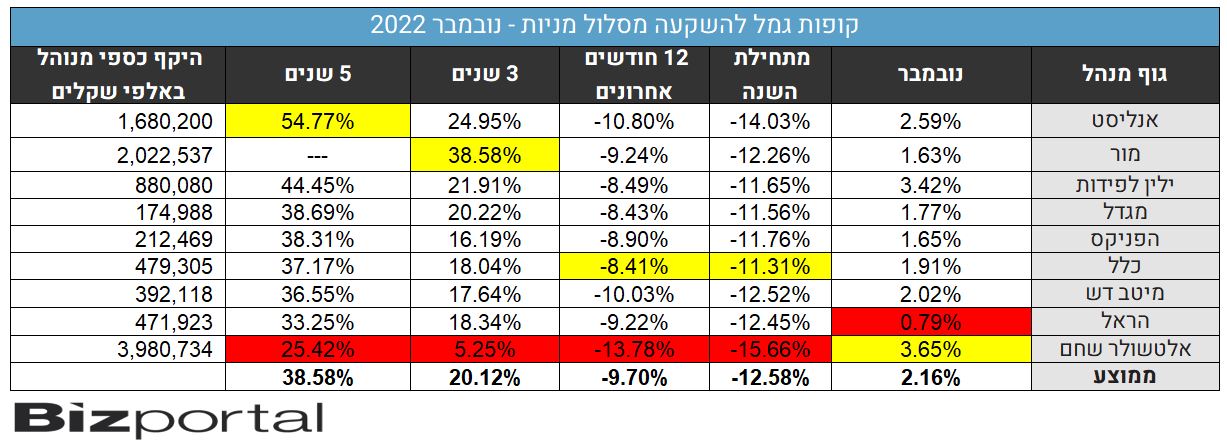

בחודשים אוקטובר ונובמבר הקופות השיאו תשואות חיוביות. בחודש נובמבר הניבו הקרנות בממוצע 1.24% במסלול הכללי. ב-3 השנים האחרונות מדובר על 11% בממוצע, וב-5 שנים 22% (כאמור - כולל ולמרות הירידות החדות). במסלול המנייתי הניבו הקופות בחודש נובמבר תשואה של 2.16% בממוצע. ב-3 השנים האחרונות מדובר על 20% וב-5 השנים האחרונות השיגו הקופות 39%.

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- יורחבו תנאי הפטור ממס לקופות גמל

- המלצת המערכת: כל הכותרות 24/7

בדומה לקרנות ההשתלמות (להרחבה על התוצאות בקרנות ההשתלמות - לחצו כאן), גם כאן בחודש נובמבר אלטושלר שחם וילין לפידות בלטו למעלה, הראל פספסו. כדי שאלטשולר ייצאו מהמקום האחרון הם יזקקו לעוד כמה וכמה חודשים טובים כאלה. כרגע הם עדיין רחוקים מאוד בתחתית.

אבל כאמור, את התשואות צריך לבחון לאורך זמן רב יותר (אם בכלל לייחס לזה משקל). המובילות בתשואות המסלול הכללי ל-3 שנים הן אנליסט ומור. ב-5 שנים אנליסט וילין לפידות למעלה (מור עוד לא הייתה קיימת).

ובמסלול המנייתי - גם כאן אנליסט ומור מובילות בטווח של 3 שנים ובטווח של 5 שנים ילין לפידות מצטרפת.

הנה נתוני חודש נובמבר, והנה הנתונים בשנה האחרונה, ונתוני תשואה מצטברים לשנים האחרונות:

המסלול הכללי:

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

המסלול המנייתי:

- 5.להוריד מס ודמי ניהול ונשאר כלום בתיאום אינפלציה... (ל"ת)עצוב 19/12/2022 20:03הגב לתגובה זו

- 4.מלכודת? 19/12/2022 18:38הגב לתגובה זוכשתזדקקו חלילה לעובד סיעודי הפנסיה שלכם עלולה להיות גבוהה מדי ותאבדו סיוע של אלפי שקלים בחודש.

- 3.אבנר 19/12/2022 18:22הגב לתגובה זוכדי להנות מפטור מס צריך להעביר את הכספים לקרן פנסיה , אם אחרי ההעברה הבן הולך לעולמו אז המשפחה לא זכאית לכלום , בקיצור הלך הכסף

- 2.משקיע 19/12/2022 18:15הגב לתגובה זובמצטבר הרבה פחות

- 1.מבין2 19/12/2022 16:29הגב לתגובה זוחברות שמרוויחות בעליות, בירידות, במינוס 12% לחוסכים המסכנים. במקום גמל להשקעה עדיף לקנות את המניות שלהן.

- אבנר 19/12/2022 18:17הגב לתגובה זואבל להמון אנשים אין מושג בשוק ההון