קרנות ההשתלמות בנובמבר: אלטשולר וילין לפידות בתשואות מרשימות, כלל ומור פספסו

המשקיעים של אלטשולר שחם זוכים לקצת נחת בחודש נובמבר כאשר - בהתאם להערכת ביזפורטל - אלטשולר תופס את המקום הראשון בתשואות בקרנות ההשתלמות. גם ילין לפידות מצליח לספק תשואה מצוינת בחודש נובמבר והוא צמוד בפסגה לאלטשולר. אבל צריך לומר - אלטשולר יצטרך עוד כמה וכמה חודשים כדי לחזור למקום בצמרת. בינתיים בשנה וחצי האחרונות הוא הצליח ליפול מהמקום הראשון לאחרון. כאשר כולם הביאו תשואות חזקות בשנה שעברה - אלטשולר החטיא בגדול. באופן ספציפי לגבי תשואות חודש נובמבר - מעניין לראות שדווקא המנהלים הטובים מתחילת השנה (מור וכלל) פספסו בחודש נובמבר ונמצאים במקומות האחרונים הן במסלול הכללי והן במנייתי. מה זה אומר לכם? בעיקר שאף אחד לא יודע מה יהיה בהמשך. הציבור 'רודף אחרי התשואות'. 70-80% מההחלטה של חוסך האם לעבור בית השקעות או להישאר במקום הנוכחי נקבע על פי התשואות שהוא רואה. אבל האמת היא שתשואות העבר לא אומרות כלום לגבי העתיד (לא סתם בתי ההשקעות מחויבים לציין את זה במסמכים שלהם).

ובחזרה לנובמבר - הקרנות רשמו בנובמבר חודש חזק נוסף, בהמשך לעליות החדות בחודש אוקטובר (להרחבה). במסלול הכללי עלו הקרנות בממוצע ב-1.25%, כאשר נרשמה שונות גדולה בין המנהלים. במסלול המנייתי נרשמה תשואה ממוצעת של 2.45%. אבל כמה חודשים טובים לא מפצים על שנה שבה ברוב החודשים נרשמו ירידות. מתחילת השנה ירדו הקרנות בממוצע ב-6.5% במסלול הכללי וב-12% במסלול המנייתי.

הסיבה לעליות היפות של הקרנות היא העליות בשווקים בעולם שנמשכו גם בחודש נובמבר (בעיקר בזכות היום האחרון של החודש, אז הנאסד"ק זינק ב-4.4%, הדאו עלה ב-5.7%, ה-S&P עלה ב-5.4%). אבל הסיבה לפער בין המנהלים השונים הוא תמהיל (אלוקציית) ההשקעות שלהם - אלטשולר מוטה יותר חו"ל ולכן החודש הוא הצליח יותר, כי השווקים בעולם עלו, כאשר בארץ המדדים דווקא ירדו - מדד ת"א 35 ירד ב-4.9%, מדד ת"א 125 ירד ב-3.8%, מדד ת"א 90 ירד בשיעור של 1.5% (להרחבה על כיצד אלטשולר מושפע ביחס למנהלים האחרים - לחצו כאן).

צריך לזכור - השקעות נמדדות לטווח ארוך. אנחנו חוזרים ואומרים שוב ושוב - אף אחד לא יודע לתזמן את השווקים. כך למשל השנה, אם הייתם יוצאים אחרי הירידות בתחילת השנה הייתם גם סופגים את הנפילות בהתחלה, ואז כנראה גם מפסידים את העליות של חודש מרץ. אם הייתם יוצאים אחר כך הייתם מפסידים את העליות של יולי, ואם הייתם בורחים בספטמבר הייתם ניצלים מהירידות החדות של ספטמבר אבל קרוב לוודאי גם מפספסים גם את התיקון כלפי מעלה של אוקטובר - נובמבר. מה יהיה הלאה? כאמור, אף אחד לא יודע. ולכן הכלל הוא כזה: אם אתם חוסכים להרבה שנים קדימה ולא תברחו עם הכסף כשיגיעו הנפילות (והנה ב-2022 ראינו שהגיעו הנפילות) אז הזמן הנכון להיכנס הוא עכשיו. אם אתם 'באים והולכים' אז הזמן להיזהר הוא תמיד...

- הקרב על הסוחר העצמאי: אקסלנס או אלטשולר שחם, מי מאפשר כניסה נוחה ומהירה לבורסה?

- באלטשולר שחם מזהירים: "מי שרץ ל-100% ישראל בגלל 2025 - מנהל לפי המראה האחורית"

- המלצת המערכת: כל הכותרות 24/7

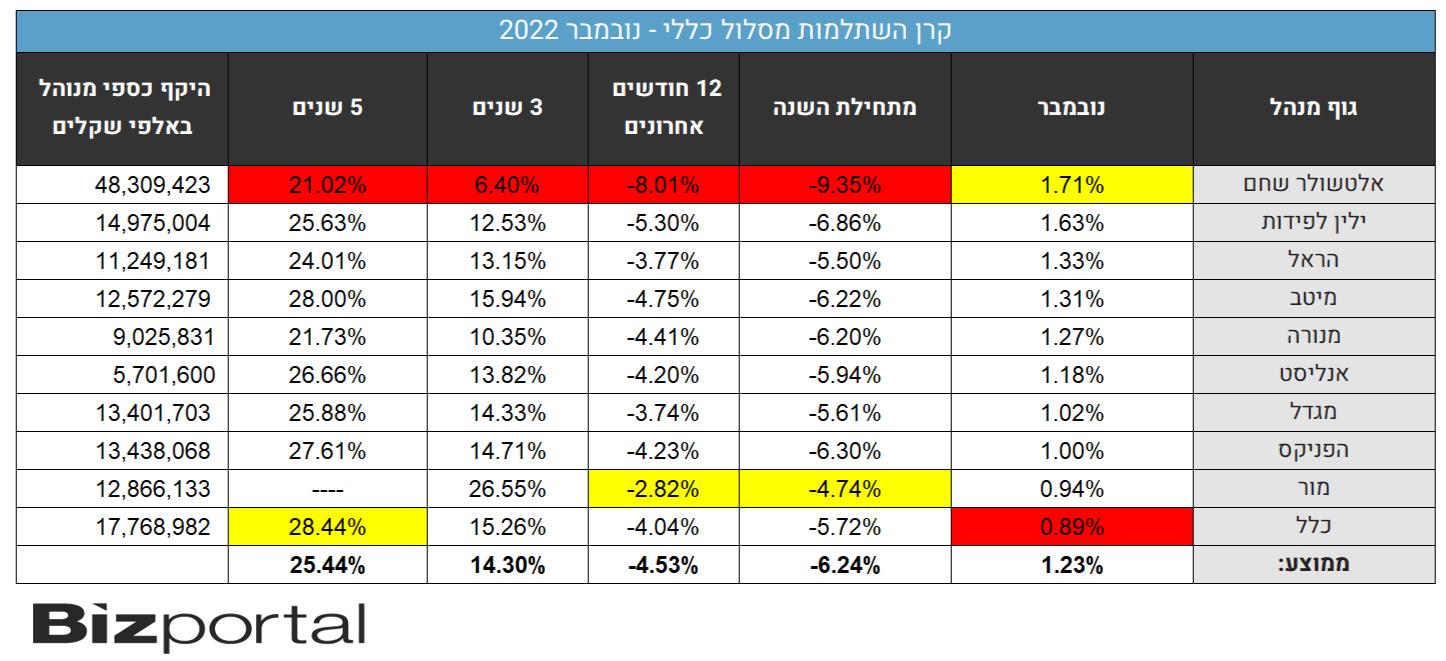

ונעבור למספרים - הנה תשואות המסלול הכללי:

והנה תשואות המסלול המנייתי:

- 5.nuyh 25/12/2022 23:45הגב לתגובה זו2 הקופות שהובילו בתשואות עד לפני 3 שנים נמצאות בשנים האחרונות בתחתית הרשימה. איך שגלגל מסתובב לו.....

- 4.שמעון 16/12/2022 17:46הגב לתגובה זובכלל ביטוח מצוין כי היו עליות של 0.89% בחודש נובמבר. בפועל, בקרנות ההשתלמות הכלליות שלי בכלל אני רואה ירידות. אז או שהחברות מדווחות על ביצועי יתר ובפועל מזייפות או יורדות או שאיני מבין מה קורה כאן.

- אתה לא מבין מה קורה כאן (ל"ת)סופי 17/12/2022 07:57הגב לתגובה זו

- 3.100 16/12/2022 01:54הגב לתגובה זוכל מה שהם צריכים זה פרמיות לשכר שלהם. כל הפקדון הלך לפרמיות ותשואה שלילית למרות זאת. מאכזב.

- 2.דני 15/12/2022 15:09הגב לתגובה זומה קרה למור החודש? הכי נמוך מכולם בשנתי הם דווקא בסדר...

- זה שיודע 15/12/2022 20:01הגב לתגובה זומה חשבת לעצמך

- 1.שמוליק 15/12/2022 14:50הגב לתגובה זותוסיפו עמודת תחזית בתחילת השנה - מניח שזה יהיה משעשע. כולם מנחשים!