לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

שבוע המסחר בוול סטריט ייפתח לאחר שהמחצית הראשונה של השנה הסתיימה עם הביצועים השליליים ביותר מאז שנת 1970. זאת, על רקע העלאת הריבית של הפד' ושורה של נתוני מאקרו המעידים על האטה כלכלית. בפתח השבוע, האנליסטים מנתחים את השיפור בנתוני האינפלציה ומנסים להעריך האם המשק האמריקאי ייכנס למיתון.

**היום (ב') לא התקיים מסחר בשל חגיגות יום העצמאות האמריקאי (Independence Day)**

המיתון כבר כאן

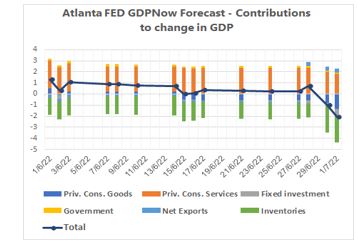

על אף העובדה שהפחד מהאינפלציה ירד משמעותית אלכס זבז'ינסקי, הכלכלן הראשי של מיטב סבור, כי על פי הנתונים הכלכליים האחרונים, יתכן שהכלכלה האמריקאית כבר במיתון. הוא מפנה להערכות של Atlanta FED GDPNow, לפיהן התמ"ג בארה"ב צפוי להתכווץ ברבעון השני ב-2.1%, לעומת הציפיות לצמיחה חיובית שהיו רק לפני שבוע.

לדבריו, השינוי בתחזית חל בעקבות עדכון הנתונים לרבעון הראשון ופרסום נתונים שוטפים שונים. בעיקר תרמו לירידה בתחזית הצמיחה עלייה בתרומה שלילית של השינוי במלאים (ממינוס 1.3% למינוס 2.4%). כמו כן, ירדה תרומה של הצריכה הפרטית וההשקעות בנכסים קבועים. עם זאת, הוא מדגיש ששני רבעונים של צמיחה שלילית עדיין לא אומרים שהמשק האמריקאי נמצא רשמית במיתון, אותו קובעת הועדה המקצועית, אך בכל מקרה, התדרדרות מתרחשת מהר מהתחזיות.

מקור: Bloomberg, מיטב דש ברוקראז'

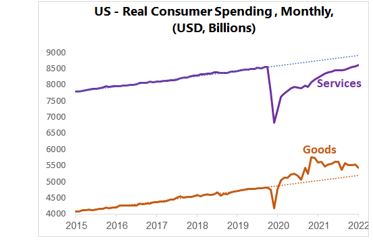

כהוכחה הוא מביא שורה של נתוני מאקרו, דוגמת העובדה שהצרכנים בארה"ב הקטינו צריכה ריאלית בחודש מאי, לראשונה מאז דצמבר. הירידה בדצמבר הייתה בעיקר על רקע גל האומיקרון. הפעם לירידה אין "תירוצי המגפה". כמו כן, צריכת מוצרים אומנם ירדה ב-1.6% במאי (ריאלית), אך היא עדיין גבוהה כמעט ב-4% מהמגמה שהייתה לפני המגפה. לכן, לא בהכרח כל ירידה בצריכת מוצרים מהווה עדות לחולשה בביקוש ולפחות חלקה משקפת חזרה "לנורמאליות".

מקור: Bloomberg, מיטב דש ברוקראז'

כהוכחה הוא מביא שורה של נתוני מאקרו, דוגמת העובדה שהצרכנים בארה"ב הקטינו צריכה ריאלית בחודש מאי, לראשונה מאז דצמבר. הירידה בדצמבר הייתה בעיקר על רקע גל האומיקרון. הפעם לירידה אין "תירוצי המגפה". כמו כן, צריכת מוצרים אומנם ירדה ב-1.6% במאי (ריאלית), אך היא עדיין גבוהה כמעט ב-4% מהמגמה שהייתה לפני המגפה. לכן, לא בהכרח כל ירידה בצריכת מוצרים מהווה עדות לחולשה בביקוש ולפחות חלקה משקפת חזרה "לנורמאליות".

מקור: Bloomberg, מיטב דש ברוקראז'

שיפור במצב צווארי הבקבוק בצד ההיצע

בהמשך לכך, ד"ר גיל מיכאל בפמן, הכלכלן הראשי של לאומי, ודודי רזניק, אסטרטג ריביות בלאומי שוקי הון מפנים זרקור לסקרי הייצור האחרונים בארה"ב אשר לדעתם מעבירים מסר חיובי יותר המצביע על כך שצווארי הבקבוק בצד הלוגיסטי הולכים ומשתפרים. סקרי הייצור האזוריים של הפד מצביעים על שיפור בזמני אספקה של ספקים בחודשים האחרונים, זאת במקביל לכך שהמדדים של הזמנות שעדיין לא מולאו ירדו מאוד. גם מדד מנהלי הרכש הגלובלי של התעשייה מציג הקלה בצד הלוגיסטי, אם כי לא במידה הדרמטית כפי שנראה בארה"ב. עם זאת, ההקלה במחסור נובעת בחלקה גם מביקוש חלש יותר, כך שלא הכל חיובי.

מקור: Bloomberg, מיטב דש ברוקראז'

שיפור במצב צווארי הבקבוק בצד ההיצע

בהמשך לכך, ד"ר גיל מיכאל בפמן, הכלכלן הראשי של לאומי, ודודי רזניק, אסטרטג ריביות בלאומי שוקי הון מפנים זרקור לסקרי הייצור האחרונים בארה"ב אשר לדעתם מעבירים מסר חיובי יותר המצביע על כך שצווארי הבקבוק בצד הלוגיסטי הולכים ומשתפרים. סקרי הייצור האזוריים של הפד מצביעים על שיפור בזמני אספקה של ספקים בחודשים האחרונים, זאת במקביל לכך שהמדדים של הזמנות שעדיין לא מולאו ירדו מאוד. גם מדד מנהלי הרכש הגלובלי של התעשייה מציג הקלה בצד הלוגיסטי, אם כי לא במידה הדרמטית כפי שנראה בארה"ב. עם זאת, ההקלה במחסור נובעת בחלקה גם מביקוש חלש יותר, כך שלא הכל חיובי.

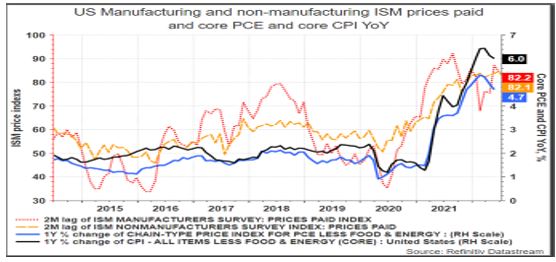

מקור: סקירת לאומי

לדבריהם, "הפחתת הלחצים על שרשרת האספקה הגלובלית, ובפרט זו של ארה"ב, מהווה סימן מעודד לכך שבעיית האינפלציה הגבוהה עשויה להצטמצם בהמשך ולחייב מהלך פחות גדול של העלאת ריבית פד. בהתאם לכך, נתוני הסקרים על מחירים ששולמו לספקים מתייצבים ויבואו לידי ביטוי בירידה מתונה משיא האינפלציה בחודשים הבאים."

מה יגרום לאינפלציה לדעוך?

בפתח השבוע, אורי גרינפלד, האסטרטג הראשי של פסגות בית השקעות, מסמן חמישה ערוצים עיקריים שהביאו את האינפלציה לאיפה שהיא נמצאת היום וצפויים גם להחזיר אותה חזרה לרמות נוחות יותר עבור הבנקים המרכזיים.

ראשית, מגבלות צד ההיצע של הקורונה – משבר השינוע הולך ומסתיים כשהפקקים בנמלים ברחבי העולם משתחררים בקצב מהיר יחסית. נכון לשבוע שעבר רק כ-25 אוניות עגנו מחוץ לנמל בלוס אנג'לס, זאת לעומת שיא של 110 אוניות בתחילת השנה. מספר האוניות שעוגנות ברדיוס של 40 מייל מהנמל, כלומר כאלו שמחכות לעגינה בנמל עצמו ולפריקה של סחורות, עומד כיום על 0 או במילים אחרות, אוניות שמתקרבות לנמל נכנסות ופורקות ולא צריכות להמתין.

שנית, מחירי הסחורות – הזינוק במחירי הסחורות, בעיקר האנרגיה והמזון אחראי על יותר מ-3% מהאינפלציה בארה"ב בשנה האחרונה. למרות הירידה במחירי הסחורות בחודש האחרון קשה להניח שאלו ימשיכו לרדת בחודשים הקרובים, בטח כשהמלחמה באוקראינה נמשכת. לעומת זאת, קל להניח שהמחירים לא יעלו בקצב שהם עלו בשנה האחרונה. מכיוון שאינפלציה היא המהירות שהמחירים עולים ולא רמת המחירים, המשמעות היא שסביר מאוד להניח שהתרומה של מחירי הסחורות לאינפלציה תלך ותדעך בחודשים הקרובים.

שלישית, שוק הדיור- הזינוק במחירי הדיור בכל העולם היה קיצוני בשנתיים האחרונות ותרם לא מעט לאינפלציה. באופן לא מפתיע, עליית הריבית על המשכנתאות גורמת לירידה ביכולת הצרכנים לרכוש בית ומכאן לפגיעה בביקוש. עם זאת, למחירים בשוק הדיור לוקח בדרך כלל יותר זמן להגיב מכיוון שצד ההיצע הוא קשיח יותר. רק בחודשיים האחרונים ניתן לראות, לראשונה מאז 2019 עליה בהיצע הבתים למכירה בארה"ב כאשר ביוני ההיצע היה גבוה ב-19% לעומת זה שביוני 2021. בהתאם לכך, סביר להניח שנראה את מחירי הדיור בארה"ב מתחילים לרדת במחצית הראשונה של 2023, מה שיתגלגל לסעיף הדיור במדד במחצית השנייה.

רביעית, הפגיעה במצב הצרכן - המשק האמריקאי התכווץ ברבעון הראשון של השנה ב-1.6% ולפי עדכון תחזית הצמיחה של הפד לרבעון השני נדמה שגם ברבעון השני תירשם צמיחה שלילית, מה שיוביל את ארה"ב להגדרה הרשמית של מיתון. רק לפני חודש תחזית הצמיחה של הפד לרבעון השני עמדה על 1.9% אבל אוסף הנתונים החלשים שהתפרסמו מאז, בעיקר בנוגע לצרכן, הביאו את התחזית להתעדכן 5 פעמים כלפי מטה לתחזית הנוכחית שעומדת על 2.1%-. השחיקה בהכנסה הריאלית בעקבות האינפלציה, יחד עם סיום בהלת הקניות שנרשמה עם סיום מגבלות הקורונה (שנמצאת כעת בשיאה בתחום התיירות) צפויה להביא לירידה חדה בביקוש מצד הצרכן. אם השנה האחרונה היתה מאופיינת בביקוש גבוה והיצע נמוך הרי שבהסתכלות קדימה מגמות אלו צפויות להתהפך ואיתן גם הלחץ לעליית מחירים.

לבסוף, שוק העבודה – הג'וקר העיקרי של מגמות האינפלציה במהלך 2023 הוא המחסור בעובדים והלחצים לעליית שכר שמתדלקים את הספירלה האינפלציונית. למרות זאת, שילוב של ירידה בביקוש, ריבית גבוהה יותר ועלייה בשיעור ההשתתפות בכח העבודה ובאבטלה יפחיתו כנראה את הלחצים על השכר ואת האינפלציה. קל אולי לשכוח אבל בסופו של דבר כך עובדת הכלכלה, האטה או מיתון במשק מקשים על שוק העבודה, שיעור האבטלה עולה והאינפלציה דועכת. תהליכים אלו לוקחים זמן אבל תחת ההנחה שרוב האנשים לא החליטו שפשוט נמאס להם לעבוד, גם אם זה אומר ירידה ברמת החיים, העלאות הריבית המהירות של הפד יעשו כנראה את העבודה ויעצרו גם את האינפלציה שמגיעה משוק העבודה.

מקור: סקירת לאומי

לדבריהם, "הפחתת הלחצים על שרשרת האספקה הגלובלית, ובפרט זו של ארה"ב, מהווה סימן מעודד לכך שבעיית האינפלציה הגבוהה עשויה להצטמצם בהמשך ולחייב מהלך פחות גדול של העלאת ריבית פד. בהתאם לכך, נתוני הסקרים על מחירים ששולמו לספקים מתייצבים ויבואו לידי ביטוי בירידה מתונה משיא האינפלציה בחודשים הבאים."

מה יגרום לאינפלציה לדעוך?

בפתח השבוע, אורי גרינפלד, האסטרטג הראשי של פסגות בית השקעות, מסמן חמישה ערוצים עיקריים שהביאו את האינפלציה לאיפה שהיא נמצאת היום וצפויים גם להחזיר אותה חזרה לרמות נוחות יותר עבור הבנקים המרכזיים.

ראשית, מגבלות צד ההיצע של הקורונה – משבר השינוע הולך ומסתיים כשהפקקים בנמלים ברחבי העולם משתחררים בקצב מהיר יחסית. נכון לשבוע שעבר רק כ-25 אוניות עגנו מחוץ לנמל בלוס אנג'לס, זאת לעומת שיא של 110 אוניות בתחילת השנה. מספר האוניות שעוגנות ברדיוס של 40 מייל מהנמל, כלומר כאלו שמחכות לעגינה בנמל עצמו ולפריקה של סחורות, עומד כיום על 0 או במילים אחרות, אוניות שמתקרבות לנמל נכנסות ופורקות ולא צריכות להמתין.

שנית, מחירי הסחורות – הזינוק במחירי הסחורות, בעיקר האנרגיה והמזון אחראי על יותר מ-3% מהאינפלציה בארה"ב בשנה האחרונה. למרות הירידה במחירי הסחורות בחודש האחרון קשה להניח שאלו ימשיכו לרדת בחודשים הקרובים, בטח כשהמלחמה באוקראינה נמשכת. לעומת זאת, קל להניח שהמחירים לא יעלו בקצב שהם עלו בשנה האחרונה. מכיוון שאינפלציה היא המהירות שהמחירים עולים ולא רמת המחירים, המשמעות היא שסביר מאוד להניח שהתרומה של מחירי הסחורות לאינפלציה תלך ותדעך בחודשים הקרובים.

שלישית, שוק הדיור- הזינוק במחירי הדיור בכל העולם היה קיצוני בשנתיים האחרונות ותרם לא מעט לאינפלציה. באופן לא מפתיע, עליית הריבית על המשכנתאות גורמת לירידה ביכולת הצרכנים לרכוש בית ומכאן לפגיעה בביקוש. עם זאת, למחירים בשוק הדיור לוקח בדרך כלל יותר זמן להגיב מכיוון שצד ההיצע הוא קשיח יותר. רק בחודשיים האחרונים ניתן לראות, לראשונה מאז 2019 עליה בהיצע הבתים למכירה בארה"ב כאשר ביוני ההיצע היה גבוה ב-19% לעומת זה שביוני 2021. בהתאם לכך, סביר להניח שנראה את מחירי הדיור בארה"ב מתחילים לרדת במחצית הראשונה של 2023, מה שיתגלגל לסעיף הדיור במדד במחצית השנייה.

רביעית, הפגיעה במצב הצרכן - המשק האמריקאי התכווץ ברבעון הראשון של השנה ב-1.6% ולפי עדכון תחזית הצמיחה של הפד לרבעון השני נדמה שגם ברבעון השני תירשם צמיחה שלילית, מה שיוביל את ארה"ב להגדרה הרשמית של מיתון. רק לפני חודש תחזית הצמיחה של הפד לרבעון השני עמדה על 1.9% אבל אוסף הנתונים החלשים שהתפרסמו מאז, בעיקר בנוגע לצרכן, הביאו את התחזית להתעדכן 5 פעמים כלפי מטה לתחזית הנוכחית שעומדת על 2.1%-. השחיקה בהכנסה הריאלית בעקבות האינפלציה, יחד עם סיום בהלת הקניות שנרשמה עם סיום מגבלות הקורונה (שנמצאת כעת בשיאה בתחום התיירות) צפויה להביא לירידה חדה בביקוש מצד הצרכן. אם השנה האחרונה היתה מאופיינת בביקוש גבוה והיצע נמוך הרי שבהסתכלות קדימה מגמות אלו צפויות להתהפך ואיתן גם הלחץ לעליית מחירים.

לבסוף, שוק העבודה – הג'וקר העיקרי של מגמות האינפלציה במהלך 2023 הוא המחסור בעובדים והלחצים לעליית שכר שמתדלקים את הספירלה האינפלציונית. למרות זאת, שילוב של ירידה בביקוש, ריבית גבוהה יותר ועלייה בשיעור ההשתתפות בכח העבודה ובאבטלה יפחיתו כנראה את הלחצים על השכר ואת האינפלציה. קל אולי לשכוח אבל בסופו של דבר כך עובדת הכלכלה, האטה או מיתון במשק מקשים על שוק העבודה, שיעור האבטלה עולה והאינפלציה דועכת. תהליכים אלו לוקחים זמן אבל תחת ההנחה שרוב האנשים לא החליטו שפשוט נמאס להם לעבוד, גם אם זה אומר ירידה ברמת החיים, העלאות הריבית המהירות של הפד יעשו כנראה את העבודה ויעצרו גם את האינפלציה שמגיעה משוק העבודה.

- 1.לאתר ביז 04/07/2022 20:30הגב לתגובה זוהבאתם כאן מספר מומחים/או שממש לא שהסתובבו 7שפכו ים מלל שלא קשור לכלום ולדום דבר...האם מישהו אמר או רמז מה עומד לקרות או פיזרו ים בובקס בולשיט וסקארצ'נס לא מובנים ולא תרמו דבר....אני מבין מהם שהם כמו האהבלים שכאן שמברברים השורטיסטים יאכלו אותה.