לקראת פתיחת שבוע המסחר בוול סטריט, האנליסטים מנתחים

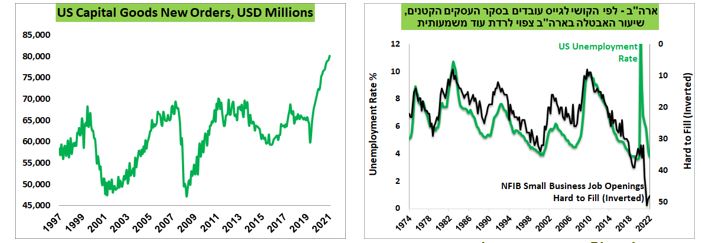

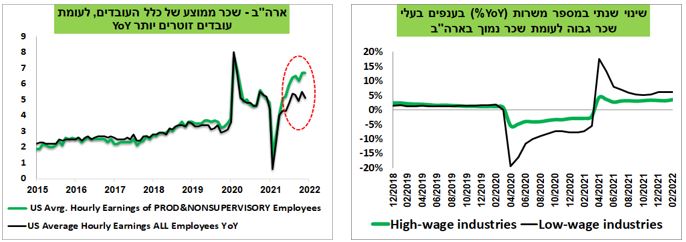

שבוע המסחר בוול סטריט ייפתח על רקע ירידות השערים בסוף השבוע האחרון. האנליסטים מעבירים את תשומת הלב מהפלישה הרוסית לאוקראינה, אל עבר נתוני המאקרו החזקים של השבוע האחרון. הם מדגישים, כי על אף העוצמה שהמשק האמריקאי מפגין, הסיכונים עדיין משמעותיים.עונת הדוחות נמשכתעונת הדוחות אמנם מתקרבת לסיומה, אך שורה של חברות טרם פרסמו את תוצאותיהן. השבוע יפרסמו:ביום ב' -LIFEMD INC ROVER GROUPיום ג' -BUMBLE INC FIGS -3.24% ATERIANיום ד' -CHILDREN'S PLACE RETAIL SPIRE INCיום ה' - JD.COM ORACLE CORPיום ו' - PLX PHARMA INCבגזרת הישראליות:ביום שני ידווחואיתוראן סול ג'לדריו הלת' גמידה סל בריינסטורםביום שלישי ידווחואנטרה ביו אינספיירביום רביעי ידווחופוורפליט (US) ננו דיימנשן ציםגם אם לא תהיה מלחמה, לא צפוי "ראלי" בשוק המניותבפתח השבוע,אלכס זבז'ינסקי, הכלכלן הראשי של מיטב דש, מצביע על כך שהנתונים הכלכליים משתפרים, אבל במקביל גם הסיכונים גדלו. לדבריו, הנתונים הכלכליים האחרונים בארה"ב היו בסה"כ די טובים: לפי ספר הבז', הגדרת הצמיחה עלתה מ"Modest pace" בדוח שהתפרסם באמצע ינואר ל-"Modest to moderate" בדוח האחרון. כמו כן, הזמנות מוצרי בני קיימא עלו על התחזית, במיוחד ממשיכות לגדול הזמנות מוצרי השקעה ע"י המגזר העסק. לבסוף, מדד מנהל הרכש בתעשייה היה גבוה מהתחזית. מקור:Bloomberg, מיטב דש ברוקראז'בנוסף, גם נתוני שוק העבודה היו טובים מאוד עם קרוב ל-1.2 מיליון משרות שנוצרו מתחילת השנה, הרבה מעל התחזיות. שיעור האבטלה ירד מ-4.0% ל-3.8%. אם המצב הכלכלי לא יורע בעקבות האירועים האחרונים, שיעור האבטלה עשוי לרדת הרבה מתחת לרמות שפל שהיו בעבר). השכר הממוצע אומנם לא עלהבחודש פברואר בניגוד לציפיות, אך זאת בעיקר בגלל שמתווספות הרבה מאוד משרות ברמות שכר נמוכות יחסית. במקביל, השכר של העובדים הזוטרים יותר (Nonsupervisory) צומח בקצב גבוה משמעותית מאשר השכר הממוצע במשק בניגוד לדפוס שהיה בעבר.

מקור:Bloomberg, מיטב דש ברוקראז'בנוסף, גם נתוני שוק העבודה היו טובים מאוד עם קרוב ל-1.2 מיליון משרות שנוצרו מתחילת השנה, הרבה מעל התחזיות. שיעור האבטלה ירד מ-4.0% ל-3.8%. אם המצב הכלכלי לא יורע בעקבות האירועים האחרונים, שיעור האבטלה עשוי לרדת הרבה מתחת לרמות שפל שהיו בעבר). השכר הממוצע אומנם לא עלהבחודש פברואר בניגוד לציפיות, אך זאת בעיקר בגלל שמתווספות הרבה מאוד משרות ברמות שכר נמוכות יחסית. במקביל, השכר של העובדים הזוטרים יותר (Nonsupervisory) צומח בקצב גבוה משמעותית מאשר השכר הממוצע במשק בניגוד לדפוס שהיה בעבר. מקור:Bloomberg, מיטב דש ברוקראז'אך מנגד, למרות הנתונים הכלכליים הטובים המתפרסמים, האירועים האחרונים מעלים חשש שהתמונה עלולה להשתנות בחודשים הקרובים. הסיכונים לצמיחה התגברו. ראשית, החרפת סיכון האינפלציה והשפעתו על הצמיחה. שנית, השפעת הרעה בתנאים הפיננסיים על הפעילות הכלכלית. ולבסף, הריסון המוניטארי, והעלייה בסיכון הגיאופוליטי על רקע הפלישה הרוסית לאוקראינה.דריכות לקראת -פלישה אפשרית של רוסיה לאוקראינהעל אף המערכה בין רוסיה לאורקאינה ובעלות בריתה,רונן מנחם הכלכלן הראשי של מזרחי טפחות, מסמן את דוח התעסוקה לחודש פברואר של ארה"ב, כבעלת חשיבות ביחס להעלאת הריבית הראשונה של הפד'. הוא מפנה זרקורלשכר לשעת עבודה, שלראשונה לאחר חודשים ארוכים נותר ללא שינוי, לאחר שעלה 0.6% בחודש ינואר (הנתון עודכן כלפי מטה מ-0.7%).לדבריו, בעוד עוצמת התעסוקה הפתיעה לטובה, סעיף השכר החשוב הפתיע דווקא כלפי מטה, תוך דריכה במקום בחודש פברואר ועדכונים כלפי מטה לנתוני החודשים ינואר ודצמבר. לפי רוב ההערכות, עלייתו המהירה של השכר היא אחת הסיבות העיקריות לעליית סביבת האינפלציה בארה"ב– האינפלציה בפועל והציפיות לה. לכן, "אם החודשים הבאים יצביעו אף הם על בלימת עליית השכר, תהיינה לכך השלכות מסיגות על ציפיות האינפלציה. הבנק הפדראלי, שבד בבד עוקב אחר השלכות ההידרדרות הצבאית על כלכלת העולם וסנטימנט המשקיעים, יתקשה להתעלם מכך".השפעות המלחמה באוקראינה על הכלכלה המערבית- לא משמעותיתלבסוף, אי אפשר בלי המלחמה באוקראינה, אורי גרינפלד,האסטרטג הראשי של בית ההשקעות פסגותשההשפעות של המלחמה באוקראינה על הכלכלה המערבית היא לא משמעותית.לפי תפיסתו, אין ספק שעליית מחירי האנרגיה והסחורות החקלאיות היא משמעותית אך ההשפעה שלה על הכלכלה המערבית ובוודאי שעל רווחיות הפירמות היא הרבה פחות. "קודם כל, עוד לפני במלחמה באוקראינה האינפלציה ברחבי העולם הרימה את ראשה כך שתוספת ממוצעת של כ-0.5% לאינפלציה (באירופה יותר, בארה"ב פחות) כתוצאה מעליות המחירים היא לא קריטית במובן של שינוי המדיניות המוניטארית של הבנקים המרכזיים. נכון, כל עשירית אחוז של אינפלציה שוחקת את כוח הקנייה של הצרכנים אבל לרגע לא טענו שהמלחמה לא תגרום להאטה מסוימת אלא רק שהיא לא מצדיקה ירידות חדות ברווחיות הפירמות. עד כמה עליית מחיר הדלק תגרום לצרכן הישראלי לצמצם את רכישות הביגוד והנעלה שלו? עד כמה זה ישפיע על שוק הנדל"ן? על הבנקים? כנראה שלא יותר מדי.בנוסף, כמו בכל אירוע, ישנם סקטורים שעשויים להרוויח ממה שקורה כמו סקטור האנרגיה, הטכנולוגיה והתקשורת ואולי אף נדל"ן למגורים (תלוי בהיקף הפליטים שהמדינה תקלוט). לכן, אנו עדיין מעריכים שללא תרחישי קיצון (תקלה בתחנת כוח גרעינית כתוצאה מלחימה סביבה זה בהחלט תרחיש קיצון) ההשפעה על הכלכלות במערב באה לידי ביטוי בעיקר דרך עליית מחירי הסחורות והשפעה זו אינה משמעותית מספיק כדי להוביל לירידה מתמשכת בשוקי המניות".לעומת זאת, "אם נסתכל לרגע על הכלכלות שאינן מערביות הרי שפה התמונה לגמרי שונה. מדינות רבות תלויות לא רק בגז והנפט הרוסי אלא בעיקר בחיטה שמגיעה מאוקראינה ורוסיה. טורקיה, מצרים טוניסיה ומדינות אפריקאיות כמו ניגריה וקניה הן יבואניות החיטה הגדולות מאוקראינה ורוסיה והן בהחלט בבעיה. במשקים מתעוררים ההשפעה של מחירי הסחורות החקלאיות על האינפלציה הרבה יותר משמעותית מאשר במשקים מפותחים (גם משקל סעיף המזון גבוה יותר וגם החלק של הסחורות עצמן בתמחור מוצרי המזון הסופיים). לכן, העובדה שמדד מחירי המזון של האו"ם חזר לראשונה לרמה בו שהה בשלהי 2010 מעוררת דאגה ממהומות ומרי אזרחי בדומה לאלו שהיו בתקופת האביב הערבי".

מקור:Bloomberg, מיטב דש ברוקראז'אך מנגד, למרות הנתונים הכלכליים הטובים המתפרסמים, האירועים האחרונים מעלים חשש שהתמונה עלולה להשתנות בחודשים הקרובים. הסיכונים לצמיחה התגברו. ראשית, החרפת סיכון האינפלציה והשפעתו על הצמיחה. שנית, השפעת הרעה בתנאים הפיננסיים על הפעילות הכלכלית. ולבסף, הריסון המוניטארי, והעלייה בסיכון הגיאופוליטי על רקע הפלישה הרוסית לאוקראינה.דריכות לקראת -פלישה אפשרית של רוסיה לאוקראינהעל אף המערכה בין רוסיה לאורקאינה ובעלות בריתה,רונן מנחם הכלכלן הראשי של מזרחי טפחות, מסמן את דוח התעסוקה לחודש פברואר של ארה"ב, כבעלת חשיבות ביחס להעלאת הריבית הראשונה של הפד'. הוא מפנה זרקורלשכר לשעת עבודה, שלראשונה לאחר חודשים ארוכים נותר ללא שינוי, לאחר שעלה 0.6% בחודש ינואר (הנתון עודכן כלפי מטה מ-0.7%).לדבריו, בעוד עוצמת התעסוקה הפתיעה לטובה, סעיף השכר החשוב הפתיע דווקא כלפי מטה, תוך דריכה במקום בחודש פברואר ועדכונים כלפי מטה לנתוני החודשים ינואר ודצמבר. לפי רוב ההערכות, עלייתו המהירה של השכר היא אחת הסיבות העיקריות לעליית סביבת האינפלציה בארה"ב– האינפלציה בפועל והציפיות לה. לכן, "אם החודשים הבאים יצביעו אף הם על בלימת עליית השכר, תהיינה לכך השלכות מסיגות על ציפיות האינפלציה. הבנק הפדראלי, שבד בבד עוקב אחר השלכות ההידרדרות הצבאית על כלכלת העולם וסנטימנט המשקיעים, יתקשה להתעלם מכך".השפעות המלחמה באוקראינה על הכלכלה המערבית- לא משמעותיתלבסוף, אי אפשר בלי המלחמה באוקראינה, אורי גרינפלד,האסטרטג הראשי של בית ההשקעות פסגותשההשפעות של המלחמה באוקראינה על הכלכלה המערבית היא לא משמעותית.לפי תפיסתו, אין ספק שעליית מחירי האנרגיה והסחורות החקלאיות היא משמעותית אך ההשפעה שלה על הכלכלה המערבית ובוודאי שעל רווחיות הפירמות היא הרבה פחות. "קודם כל, עוד לפני במלחמה באוקראינה האינפלציה ברחבי העולם הרימה את ראשה כך שתוספת ממוצעת של כ-0.5% לאינפלציה (באירופה יותר, בארה"ב פחות) כתוצאה מעליות המחירים היא לא קריטית במובן של שינוי המדיניות המוניטארית של הבנקים המרכזיים. נכון, כל עשירית אחוז של אינפלציה שוחקת את כוח הקנייה של הצרכנים אבל לרגע לא טענו שהמלחמה לא תגרום להאטה מסוימת אלא רק שהיא לא מצדיקה ירידות חדות ברווחיות הפירמות. עד כמה עליית מחיר הדלק תגרום לצרכן הישראלי לצמצם את רכישות הביגוד והנעלה שלו? עד כמה זה ישפיע על שוק הנדל"ן? על הבנקים? כנראה שלא יותר מדי.בנוסף, כמו בכל אירוע, ישנם סקטורים שעשויים להרוויח ממה שקורה כמו סקטור האנרגיה, הטכנולוגיה והתקשורת ואולי אף נדל"ן למגורים (תלוי בהיקף הפליטים שהמדינה תקלוט). לכן, אנו עדיין מעריכים שללא תרחישי קיצון (תקלה בתחנת כוח גרעינית כתוצאה מלחימה סביבה זה בהחלט תרחיש קיצון) ההשפעה על הכלכלות במערב באה לידי ביטוי בעיקר דרך עליית מחירי הסחורות והשפעה זו אינה משמעותית מספיק כדי להוביל לירידה מתמשכת בשוקי המניות".לעומת זאת, "אם נסתכל לרגע על הכלכלות שאינן מערביות הרי שפה התמונה לגמרי שונה. מדינות רבות תלויות לא רק בגז והנפט הרוסי אלא בעיקר בחיטה שמגיעה מאוקראינה ורוסיה. טורקיה, מצרים טוניסיה ומדינות אפריקאיות כמו ניגריה וקניה הן יבואניות החיטה הגדולות מאוקראינה ורוסיה והן בהחלט בבעיה. במשקים מתעוררים ההשפעה של מחירי הסחורות החקלאיות על האינפלציה הרבה יותר משמעותית מאשר במשקים מפותחים (גם משקל סעיף המזון גבוה יותר וגם החלק של הסחורות עצמן בתמחור מוצרי המזון הסופיים). לכן, העובדה שמדד מחירי המזון של האו"ם חזר לראשונה לרמה בו שהה בשלהי 2010 מעוררת דאגה ממהומות ומרי אזרחי בדומה לאלו שהיו בתקופת האביב הערבי".

- 4.סוקרטס 06/03/2022 18:01הגב לתגובה זועוד אינטרסנט שלא שווה אפילו שקל.

- 3.פראיירים לא מתים 06/03/2022 17:41הגב לתגובה זוחבורת קשקשנים שבכל ניתוח שלהם המסקנה היחידי שתיקנו מניות.

- 2.לאיתן 06/03/2022 16:33הגב לתגובה זוהעולם כמעט/או לגמרי..הרי הבורסות ה"זולות" תעלינה!! תמימות אמרנו? לא?? אז תמימות !!!!!

- 1.ציון קובסי 06/03/2022 16:21הגב לתגובה זואי אפשר לחיות בהכחשה, תגיעה סופר אינצפציה שתגרור העלת ריבית וירידות בשוק ההון

- כשיש אינפלציה הכל עולה, גם המניות!! (ל"ת)arye 07/03/2022 02:05הגב לתגובה זו