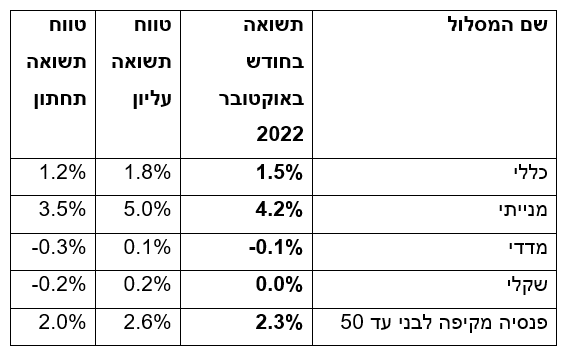

קופות הגמל באוקטובר - תשואה חיובית של 1.5% במסלול הכללי, 4.2% במנייתי

התשואה הממוצעת של קופות הגמל באוקטובר הסתכמה ב-1.5%. על פי בדיקה של מיטב זהו החודש השלישי בלבד השנה (במרץ וביולי) שהקופות מציגות תשואות חיוביות. התשואה באוקטובר מגיעה אחרי ירידה של קרוב ל-4% בקופות הגמל וקרנות ההשתלמות בחודש ספטמבר.

המסלול המנייתי סיפק תשואה מרשימה באוקטובר של 4.2%:

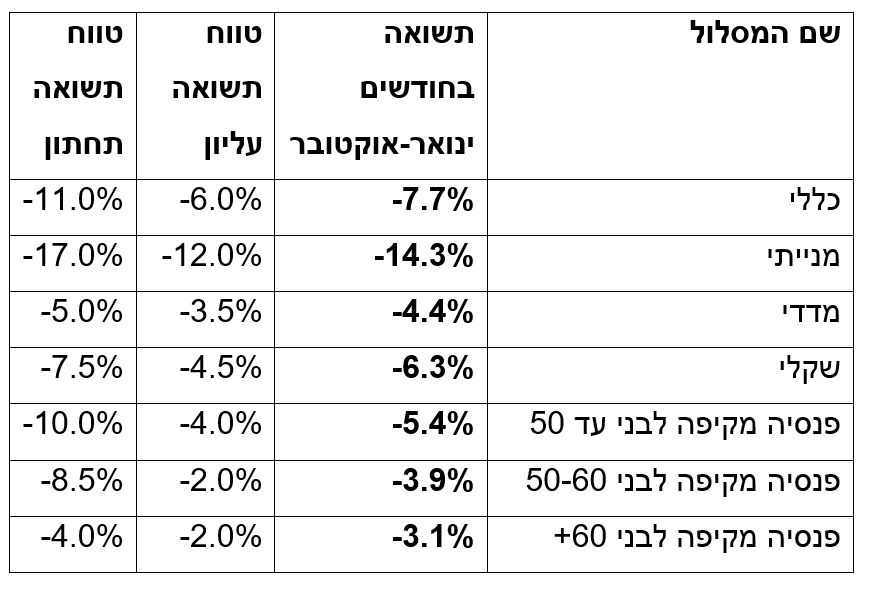

ועדיין מתחילת השנה - הפסדים גדולים:

"בחודש אוקטובר נרשמו עליות שערים בשוקי המניות בעולם ובאיגרות החוב הממשלתיות בישראל", מתאר אבי ברקוביץ, משנה למנכ"ל חברת קופות הגמל של מיטב, "ואלה פעלו כגורם חיובי לתשואות הקופות. את התרומה העיקרית לתשואות סיפקו שוקי המניות בעיקר בחו"ל. שוקי המניות בעולם הציגו מגמה חיובית במרבית המדדים. בארה"ב: עליות ניכרות: כאשר מדד הדאו עלה ב-14.0%, מדד ה-S&P עלה ב-8.0% ואילו מדד הנאסד"ק עלה בשיעור של 3.9%, ביטוי לחולשה של מניות הצמיחה לעומת מניות הערך.

"גם באירופה נרשמה מגמה חיובית חזקה: ה-DAX הגרמני עלה ב-10.7%, ה-CAC הצרפתי עלה ב-8.8% וה-Eurostoxx 50 עלה ב-9.0%. מדד הניקיי ביפן עלה בשיעור של 4.4%. לעומת זאת, המדד העולמי של השווקים המתפתחים ירד בשיעור של 3.4%.

- קרן השתלמות, קופת גמל להשקעה או פוליסת חיסכון איך לבחור נכון ולהרוויח יותר

- יורחבו תנאי הפטור ממס לקופות גמל

- המלצת המערכת: כל הכותרות 24/7

"בשוק המניות בארץ נרשמה מגמה מעורבת עם נטייה לעליות: מדד ת"א 35 עלה ב-5.8%, מדד ת"א 125 עלה ב-4.0%, מדד ת"א 90 ירד בשיעור זעיר של 0.5%, ואילו מדד יתר 60 ירד בשיעור של כ-3.4%.

"באג"ח הקונצרני המקומי נרשמה מגמה מעורבת. מדד התל בונד 20, מדד התל בונד 40 ומדד התל בונד 60 ירדו ב-0.6%, 0.1% ו-0.4% בהתאמה. איגרות החוב הלא מדורגות עלו בשיעור של 0.3%. מדד אג"ח קונצרני כללי ירד ב-0.1%. מדד איגרות החוב הממשלתיות עלה ב-0.6%, כאשר איגרות החוב הצמודות למדד עלו ב-0.6%, ואילו איגרות החוב השקליות עלו ב-0.7%.

למרות העליות החזקות באוקטובר, שוקי המניות בעולם מציגות עדיין מגמה שלילית חזקה מתחילת השנה. בארה"ב, מדד ה-500 S&P ירד ב-18.6%, מדד הדאו ג'ונס ירד ב-9.9% ומדד הנאסד"ק, ירד ב-29.8%. גם באירופה נרשמה מגמה שלילית: מדד ה-DAX הגרמני ירד ב-16.6%, ה-CAC הצרפתי ירד ב-12.4% וה-Eurostoxx 50 ירד בשיעור של 15.8%. ביפן: מדד הניקיי ירד בשיעור מתון בהרבה של 4.2%. המדד העולמי של השווקים המתפתחים ירד ב-31.3%.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

בשוק המניות בישראל נרשמה מגמה שלילית אבל מתונה בהרבה מזו של שוקי המניות האחרים: מדד ת"א 35 ירד ב-1.7%, מדד ת"א 125 ירד בשיעור של 4.8%, מדד ת"א 90 ירד ב-11.6%, ואילו מדד יתר 60 ירד בשיעור חד מאוד של 26.3%. באיגרות החוב הקונצרניות נרשמה מגמה שלילית: מדד אג"ח קונצרני ירד ב-5.5%. מדד איגרות החוב הממשלתיות ירד מאז ראשית השנה ב-8.3%.

- 2.מור 01/11/2022 15:53הגב לתגובה זונו זה ברור עם ההשקעות הדפוקות שלהם

- צודק (ל"ת)יוסי 09/11/2022 09:19הגב לתגובה זו

- 1.הגיון כלכלי 01/11/2022 13:48הגב לתגובה זובית ההשקעות שהכי נהנה מהיפוך המגמה הוא אלטשולר שחם, שמוביל את טבלת תשואות ההשתלמות לחודש יולי השנה עם תשואה של 4.26% בקרן ההשתלמות מסלול כללי, הגבוהה ב-1.14% מהממוצע של שאר קרנות ההשתלמות באותו מסלול, וב-1.53% מקרן ההשתלמות של חברת הביטוח מגדל, החותמת את הטבלה מלמטה. אלטשולר שחם מנהל כ-55 מיליארד שקל בקרן זו, שהינה הגדולה מבין קרנות ההשתלמות לאותו מסלול שמנהלות חברות הביטוח ובתי ההשקעות ונבחנו על ידנו.

- טליק 02/12/2022 10:19הגב לתגובה זוזה נראה כמו תוכן מקודם