ויסות הבורסה חוזר - הבורסה קונה את מניות הבורסה, המניה עולה

זה היה מזמן, אבל מי שהיה שם לא יכול לשכוח - משבר מניות הבנקים, המפולת הגדולה של הבורסה בשנים 82'-83'. הכסף נמחק. הכסף של כולם - אז, להבדיל מהיום, כולם השקיעו בבורסה, בעיקר במניות בנקים. הבנקים היו להיט ונכון זה קצת מזכיר את השנים האחרונות. אז גם הרגולציה היתה חלשה והתקנות היו המלצות. אז - יועצי ופקידי הבנקים דחפו לציבור את מניות הבנקים. היה תהליך שבדיעבד התברר שהוא הרצת מניות. קראו לזה בשם יותר מכובס - ויסות מניות הבנקים. אבל זו היתה הרצת מניות על ידי הבנקים דרך הציבור. מאז עברו 40 שנה ושום דבר לא באמת השתנה. עולם כמנהגו נוהג. הרגולטורים מנסים לסתום פרצות, אבל, התחכום של הפירמות גדול יותר והם בורחים מההגדרות הקשיחות, ומוצאים חורים. בנק לאומי קנה מניות של עצמו בלי הפסקה - קוראים לזה הבעת אמון. מה זה באמת? ויסות. כל רכישה עצמית מחביאה בתוכה ויסות. זה מהלך מאוד בעייתי. אז נכון - זה לא לשלוח את הכסף של הציבור לתמוך במניה, אבל מה ההבדל בעצם - הכסף מהחברה ולא זה של הציבור מווסת את המניות. אז מה? אם חושבים על זה, הרי שבבנק לאומי זה גם כסף ציבורי.

לאומי סיים את סדרת הרכישות, עכשיו חברות הביטוח רוכשות את עצמן, הן לא לבד זה גל גדול עולמי ששוטף את הבורסות. זה נשק יום הדין מול הירידות בשווקים. ככה בעצם משדרים לציבור שתומכים במניה, ככה גם תומכים בפועל, ככה מונעים ירידות חדות במניה (עד כמה שאפשר). זה WINWIN לבעלי המניות, למנהלי החברה. אבל השאלה אם זה תקין? והשאלה אם זה נשק יעיל או שבדומה למשבר מניות הבנקים - סופו של כל ויסות להיחשף? אחרי הכל - ויסות הוא מלאכותי. בסופו של יום הכלכלה מנצחת ואם אין לויסות-לרכישה העצמית הצדקה, המחיר מתכנס למטה. זה לא מה שקרה בלאומי - הרכישות העצמיות בלאומי איבדו גובה בקורנה, אבל יש שם כעת רווח משמעותי. זה כן היה כלכלי.

אחד המקרים המעניינים בחודשים האחרונים של רכישה עצית-ויסות הוא הבורסה עצמה. הבורסה קונה מניות של הבורסה. כן, היא משדרת הבעת אמון. כן, היא קונה בפועל, משמע היא באמת מאמינה. אבל האם זה תקין שגוף כזה יתמוך במחיר המניה של עצמו. מה ההבדל בין הרכישה העצמית לבין ויסות?

הרכישות האלו הן חלק מהמחזור היומי, הן חלק מהמסחר והן משפיעות על המסחר. האם אנחנו רוצים שחברות ישפיעו על המסחר במניות שלהן? לכאורה, אין עם זה בעיה - מנהלי החברה מוצאים לנכון שהשקעה טובה היא במניות של החברה ורוכשים, אבל האם הם רוכשים בהגבלת שער, האם הם רוכשים בכל מחיר, האם הם רוכשים כדי למנוע ירידה מתחת למחיר מסוים? מסחר במניה זה תורה בפני עצמה, אבל חשוב לדעת שקביעת המחיר יכולה להיגרם-להיקבע על ידי מחזור נמוך מסך המחזור היומי. מניה יכולה להיסחר ללא שינוי במשך רוב היום עם מחזור של 4 מיליון שקל ובשעה האחרונה במחזור של 200 אלף שקל היא תעלה ב-2%. לסוג העסקה, ללימיט של העסקה, יש משמעות על המחיר יותר מאשר למחזורים. והמשמעות היא שברכישה עצמית אתה יכול לווסת את המחיר גם בסכום נמוך ביחס לסכום הכולל היומי.

- הבורסה במו"מ למכירת פעילות המדדים לגוף בינלאומי - המניה קופצת

- מניית הבורסה בשיא - היא מרוויחה מכל קליק בשוק

- המלצת המערכת: כל הכותרות 24/7

הכלי הזה של רכישה עצמית מוסדר ואמור להיות נקי משיקול דעת ישיר של הנהלת החברות, לרוב זה דרך מנהל תיקים חיצוני, אבל עדיין יש הרבה קווי דמיון לוויסות, כזה שמאוד קרוב להרצה-תמיכה.

הבורסה לניירות ערך בתל אביב הבורסה לניע בתא 0.4% נמצאת בחודשים האחרונים בבליץ של רכישה עצמית של מניותיה. עד כה רכשה הבורסה מעל ל-1.7 מיליון מניות בסכום מוערך מצטבר של כ-26 מיליון שקלים. מדוע היא עושה זאת? נראה כי המניע העיקרי הוא הבעת אמון והצפת ערך בעבור המשקיעים. הנהלת הבורסה סבורה שהשקעה במניות הבורסה עדיפה על השקעה אחרת. לא בטוח שזה נכון. הבורסה נסחרת במכפיל של קרוב ל-30, התשואה השנתית הנגזרת מכך היא כ-3.3-3.5%. יש השקעות כנראה טובות יותר. מה גם ששוק ההון רועד בשנה האחרונה. שוק ההון זה המנוע לתוצאות הבורסה, ויש סיכון גדול להמשך. אז דווקא עכשיו לרכוש את המניות של עצמך? מילא אם זה היה במחיר מציאה.

אבל הוויסות עובד. מניית החברה עלתה בחודש האחרון לבדו ב-9.5%. הבעיה בוויסות הזה, ונחזיר אתכם לויסותים אחרים - והגדול מכולן בשנות ה-80'. ויסות עובד עד שהוא לא עובד. אם מחזיקים בכל את מנחיר מניית הבורסה, הרי שהתמיכה תופחת-תשתחרר, המניה עשויה לרדת. אז צריך להיזהר.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

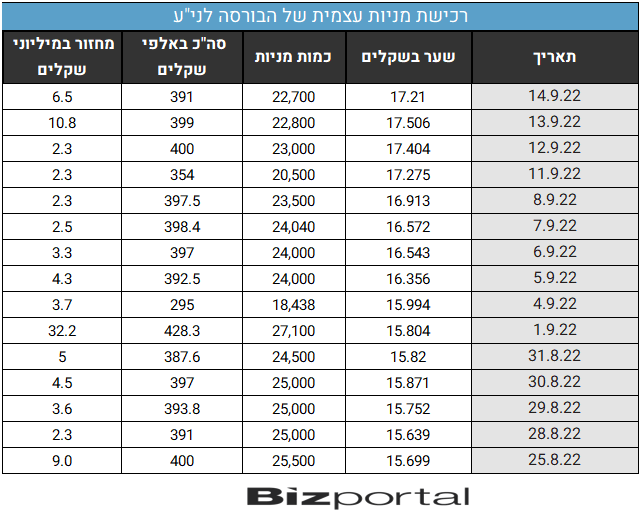

להלן טבלה המציגה את 15 הרכישות האחרונות של החברה:

את הרכישות החלה הבורסה עוד בתאריך 29.5.22, עת היו בבעלותה כ-30 אלף מניות בלבד, אך נכון להיום היא כבר מחזיקה כאמור למעלה מ-1.7 מיליון מניות. כפי שניתן לראות מהטבלה, היא מציגה עקביות מאוד ברורה הן בקצב הרכישה והן בכמות המניות בכל רכישה - דבר העשוי להעיד כי היא נמצאת בעיצומו של המהלך ועדיין לא מורידה את הרגל מהגז.

מניית הבורסה לני"ע בת"א עלתה מתחילת השנה ב-2.6% למחיר של 17 שקל המבטא שווי של 1.71 מיליארד שקל. וזו בשעה שהתוצאות לא מראות צמיחה משמעותית. הרווח של החברה במחצית הסתכם ב-28.9 מיליון שקל על הכנסות של 188.6 מיליון שקל. בשנת 2021 כולה הרוויחה החברה 45.5 מיליון שקל על הכנסות של 323.6 מיליון שקל. השווי מבטא מכפיל רווח של 32.5.

- 16.בעוד שכל השוק יורד מניית הבורסה עולה - מוזר - (ל"ת)יותם 18/09/2022 21:03הגב לתגובה זו

- 15.אפק 18/09/2022 20:49הגב לתגובה זוהברית היו יושבים עשור בכלא

- 14.ברבור שחור 18/09/2022 14:27הגב לתגובה זוזו עבריינות פיננסית לשמה, המנהלים צריכים ללכת הביתה מחר !!!

- 13.ש 18/09/2022 13:53הגב לתגובה זוומה שקורה בזמן האחרון בבורסה, חוץ מרכישה עצמית, זה לא ויסות?? איך אפשר להסביר שכל יום בצהריים המדדים נופלים בצורה חדה, גם אם בבוקר פתחו בעליות?? איך זה שהמתחרות של כיל עולות והיא מתרסקת מדי יום? זוכר שלפני מעל כחודש כיל עלתה בארבעה אחוזים בבוקר, אחרי דוח מצויין ואז, כשטבע עברה לעליות של מעל 20 אחוז, פתאום כיל עברה לירידות של 7 אחוזים!!! וכמובן שגררה איתה את החברה לישראל וכך כל העליה בטבע קוזזה? זה לא נראה לך כויסות?

- 12.פס 18/09/2022 13:53הגב לתגובה זותשובה וחבר מרעיו מחזיקים את שער המניה לתועלתם האישית ולא נותנים למניה לפרוץ.הבורסה לניירות ערך מתנהגת כמו מאפיה ולא עושה דבר למרות התלונות החוזרות ונשנות של המשקיעים במניה.

- 11.סמי 18/09/2022 11:17הגב לתגובה זוויסות זה קניה קבועה כל יום, כמו ב82' במניות הבנקים.את זה הבורסה לא עושה.

- זה כן ויסות (ל"ת)סוסו 18/09/2022 22:09הגב לתגובה זו

- 10.במידה ויהיה משבר ומחזיקי המניות יחזירו אותם לשוק ו 18/09/2022 10:01הגב לתגובה זובמידה ויהיה משבר ומחזיקי המניות יחזירו אותם לשוק ומניית הבורסה תחטוף וכך גם הנהלת הבורסה. היתרון שלהם? ימציאו עמלות מעמלות שונות ויציגו יציבות בהכנסות. אבל… לא לעולם חוסן!

- 9.אחד שלא יודע 18/09/2022 10:01הגב לתגובה זושווי השוק של החברה לא אמור להשתנות, רק מחיר המניה, כי כל מניה שנקנית עצמית, אמורה "להמחק, אחרת ניתן לטעון שספליטים הם ויסות.

- המניה לא נמחקת אלא מוחזקת עי החברה במקום להיסחר בשוק (ל"ת)בילבי בת גרב 18/09/2022 22:11הגב לתגובה זו

- רק ניק שלך נכון. השאר...., תבדוק עוד פעם. (ל"ת)יוסי 18/09/2022 10:49הגב לתגובה זו

- 8.אבי בן שושן 18/09/2022 09:44הגב לתגובה זואני קונה רק פוטים

- גם אני (ל"ת)פוטין 18/09/2022 22:12הגב לתגובה זו

- 7.אנליסט 18/09/2022 09:12הגב לתגובה זולבורסה לניירות ערך כחברה יש יתרה גבוה של נכסים פיננסים נטו ביחס להיקף המאזן ובעיקר ביחס לצרכי הנזילות הנדרשים לה לפעילותה. היו לו שתי אפשרויות (בהנחה שאין לה מחויבויות או צרכי להון להשקעה בתשואה להון גבוהה יותר), הראשונה היא לחלק דיבידנד מהרווחים השוטפים ואפילו דיבידנד מיוחד, והשניה היא רכישה עצמית. על ההבדלים בין דיבידנד לרכישה עצמית, ויש כאלו, אפשר לנהל דיון אבל בבורסה יש למעשה שתי סוגים של מניות. הסוג הראשון הוא שהמניות שמוחזקות אצל חברי הבורסה כתוצאה מיישום חוק שינוי מבנה הבעלות והסוג השני הוא המניות הרגילות שמוחזקות אצל שאר בעלי המניות. לסוג הראשון של המניות יש תקרת מחיר, כלומר אם חברי הבורסה מוכרים בשוק הם לא יקבלו את מחיר השוק אלא שליש ממנו לערך (ההפרש בתמורה עובר לבורסה). לכן אין להם עניין למכור ויש להם עניין לקבל דיבידנד הנמדד כתשואה על המחיר שיקבלו אם ימכרו וזו תשואה נאה על השווי שהם רואים מול עיניהם. להנהלת הבורסה יש עניין מיוחד שחברי הבורסה ימכרו את מניותיהם בשוק כיוון שהמכירה יוצרת לבורסה כחברה ערך משמעותי הנובע כאמור מההפרש בין המחיר הנוכחי למחיר התקרה הקיים לסוג המניות.

- אנונימי 18/09/2022 09:43הגב לתגובה זואתה צודק מאוד, מה גם שהבניין שהבורסה יושבת בו שמוערך ביותר מחצי מליארד שח שייך לבורסה עצמה. לכן אפילו תמחור החברה בכתבה לא נכון. הצפת הערך היא אמיתית כיוון שיש ערך שאכן לא גלוי לעיני הציבור. נראה שמישהו לא עשה שיעורי בית לפני שהוא פרסם כתבה

- אנליסט 18/09/2022 09:39הגב לתגובה זובמילים אחרות, לרכישה עצמית יש יתרון מובהק על פני הדיבידנד במצב העניינים הנוכחי, כיוון שהוא מייתר את ההטבה העיקרית, הדיבידנד, שיש לחברי הבורסה מאחזקת המניות שלהם בבורסה (שיש להן כאמור תקרת מחיר בגובה שליש המחיר הנוכחי בשוק). כל עוד רשות ניירות ערך לא מתערבת במצב הנוכחי, לדירקטוריון הבורסה יש עניין מובהק להעדיף את הרכישה העצמית על פני הדיבידנד. בעניין אחר, מכפיל רווח הוא בהחלט אינדיקציה לשוויה של חברה, אך לבורסה יש עודף נכסים פיננסים, נכס ריאלי בדמות מבנה המשרדים ששוויו גבוה מהערך בספרים, נכס לקבל משמעותי עתידי בדמות ההפרש בין שווי המניות בשוק של חברי הבורסה הקיימים לשווים ב- 2017 ובעיקר יש לה מעמד מונופוליסטי שהוא חפיר מהותי כיוון שהרבה יותר קל למדינה לייצר תרחיש בו מוקם נמל ימי פרטי מתחרה לנמלי המדינה מאשר להקים בורסה מתחרה.

- 6.מוצרט 18/09/2022 08:56הגב לתגובה זוזה לא נכון,לא ניתן להשוות ל 1983,ולגיטימי לחלוטין,חבל להטעות משקיעים תמימים

- 5.מוצרט 18/09/2022 08:54הגב לתגובה זו"כך עושות כולן",כולן עושות רכישה חוזרת וזו לא בדיוק הרצה או ויסות,לחברה מותר להעריךמשמניותיה בחסר ערכי ולפעול

- 4.ל 18/09/2022 08:49הגב לתגובה זוזה הרבה יותר מסם ויסות או הרצה,אין מקום לפרט,מניות הבנקים 1983 היו הרצה נטו,חברות בארה"ב קונות מניות של עצמן ומגדילות ערך המניה אמנם בצד הקטנת הון החברה

- 3.ירון 18/09/2022 08:37הגב לתגובה זוכל יום מתבצע בבורסה ויסות כזה או אחר, בין אם ברכישה עצמית, בין אם זה שחקני מעו"ף ובין אם זה שורטיסטים. מספיק לראות איך בשבועיים האחרונים, לקראת סגירת המסחר הבורסה עוברת מעליות לירידות. גם כאשר בארה"ב נסחרו בעליות. בחוזים העתידיים יש מניפולציה יומיומית שמשפיעה על המסחר ועד עכשיו לא הוצאתם מילה בנושא..

- 2.ZZ 18/09/2022 08:30הגב לתגובה זולמה להיטפל לזוטות כל וולסטריט מווסטת כבר מעל 10 שנים בקצה הולך וגדל...ושם החברות קונות והמנהלים מוכרים להם את המניות.. כאן זה ציפס...

- 1.הכריזו על רכישה עצמית והמניה לא עולה. (ל"ת)מקס סטוק 18/09/2022 08:24הגב לתגובה זו