אחרי שפל של 12 שנה הבנקים חוזרים לנצוץ

אחרי כל הסגרים, הפחד וחוסר הוודאות ההיסטוריים של 2020, בחסותה של מגפת הקורונה שפקדה – ועדיין פוקדת – את העולם, בסוף, כששרדנו לספר יש גם תוצאות ומסקנות. במקרה של הסקירה של המפקח על הבנקים בבנק ישראל, מדובר בסיכום חשוב שמעיד על חוסנה של המערכת הבנקאית הישראלית בכללותה וכיאה לכך, הוא כמובן, פחות או יותר, באורך הגלות.

אמנם מדובר בדוח באמת חשוב, אבל בסקירה המפקח כבר אמר לנו את מה שאנחנו כבר יודעים – הבנקים בישראל הראו איתנות בשל הדרישות הרגולטוריות שהתווספו בעקבות משבר הסאב פריים ב-2008, מה שאפשר לבנקים להגיע עם נזילות גבוהה וגמישות מערכתית נוכח המשבר ובכך נמנע משבר גדול יותר.

את החוסן הזה ראינו בתוצאות של הבנקים ברבעון הראשון. בחסות האיחוד עם בנק אגוד, מזרחי טפחות 1.45% הגדיל את הכנסות המימון ברבעון הראשון של 33.2% לכ-1,880 מיליון שקל. בלי, אגוד הכנסות המימון צמחו 14.7%. גם פועלים 2.25% דיווח על רווח של 1.35 מיליארד שקל ותשואה של 14.2% על ההון. הבנק ביטל הפסדי אשראי שרשם בתקופת הקורונה, מה שהגדיל את הרווח ברוטו ב-508 מיליון שקל, משמע הרווח "האמיתי" מוערך בכ-800-900 מיליון.

גם הבינלאומי 0.97% שפרסם היום את דוחותיו מראה תמונה ורודה. התשואה להון עלתה ל-13% לעומת 9.6% בסוף השנה שעברה (ו-8.2% בתקופה המקבילה אשתקד). הרווח הנקי של הבנק הסתכם ברבעון הראשון של 2021 ב-287 מיליון שקל, בהשוואה ל-171 מיליון שקל ברבעון המקביל אשתקד, גידול של 67.8%.

- הפרסומות של הבנקים הן נפלאות - אבל מה לגבי מה שנחתך בעריכה?

- הקיפאון בין הבנקים לקריפטו נמשך: הפגישה בבית הלבן הסתיימה ללא הסכמות

- המלצת המערכת: כל הכותרות 24/7

אותו הדבר גם בבנק דיסקונט 0.92% שהרוויח ברבעון הראשון של שנת 2021 סך של 738 מיליון שקל (בנטרול רכיבים חד פעמיים), המשקף תשואה של 14.5% על ההון. עוד נרשמו הכנסות של 147 מיליון שקל בסעיף הפסדי אשראי בעקבות השיפור במצב הכלכלי לעומת הוצאה בסך של 656 מיליון שקל בתקופה המקבילה אשתקד. החברה מציינת לחיוב את התממשות תוכנית פרישה מרצון וכן את הצמיחת אשראי בתחומי מיקוד אסטרטגיים – בהשוואה לסוף שנת 2020.

מה היה בדוח של הפיקוח?

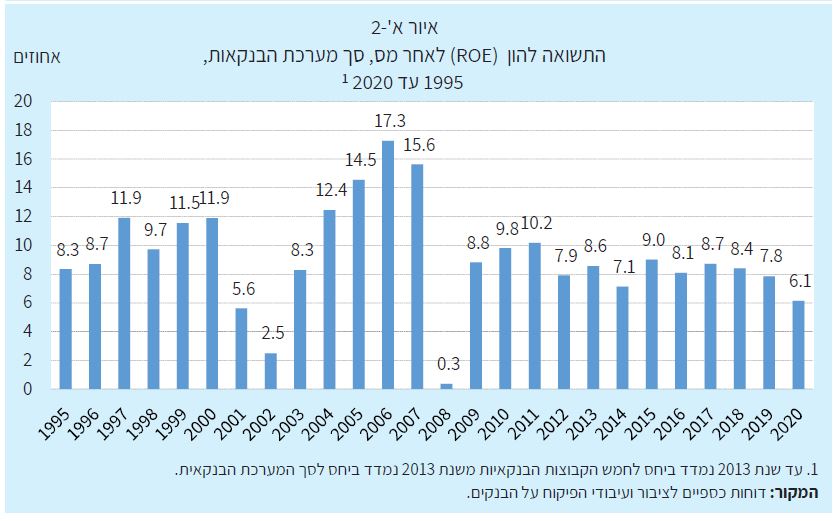

אז מה למדנו מהדוח? הרווח הנקי של מערכת הבנקאות ירד כתוצאה מהשפעות המשבר בכ-23.2% ועמד על קצת יותר מ-7.5 מיליארד שקל. "ירידה זו ברווחיות בוטאה בירידה בתשואה להון שעמדה בסוף 2020 על כ-6.1% בהשוואה לכ-7.8% בתקופה המקבילה אשתקד והיא הנמוכה ביותר מאז 2008", נכתב בדוח.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

כמו כן, המרווח הפיננסי, שמשקף את יכולתה של מערכת הבנקאות להשיא הכנסות ריבית נטו מתוך סך הנכסים שמשיאים הכנסות מימון, ירד ל-2.05% בהשוואה ל-2.21% בתקופה המקבילה אשתקד וזה בשל גידול גבוה בסך הנכסים נושאי הריבית, שצמחו בשיעור של כ-9.3% במהלך שנת 2020 , ביחס להכנסות הריבית נטו, שצמחו בשיעור מתון יותר של כ-1.3% במהלך אותה תקופה.

במקביל נותר פער הריבית בין שיעור ההכנסה מאשראי לציבור לבין שיעור ההוצאה על פיקדונות הציבור בבנקים ללא שינוי ניכר בהשוואה לשנת 2019 ועמד על כ-2.9%. אמנם חלה ירידה בשיעור הכנסות ריבית מאשראי לציבור, אולם זו קוזזה במלואה על ידי ירידה בשיעור ההוצאה על פיקדונות הציבור

הרווח הנקי בתקופה הנסקרת הושפע כאמור לשלילה מההוצאה להפסדי אשראי שגדלו בכ-151.4% ביחס לתקופה המקבילה אשתקד שהיוותה את הרכיב עיקרי לפגיעה ברווח. לעומת זאת, בהשוואה לתקופה המקבילה אשתקד, אפיקי ההכנסה השונים נותרו ללא שינוי ניכר.

הכנסות הריבית נטו, הכנסות המימון שאינן מריבית והכנסות מעמלות, גדלו בכ-1.3%, כ-2% וכ-1.8% בהתאמה. במקביל קוזזה הפגיעה ברווחיות על ידי הירידה בהוצאות התפעוליות, כ-5.2%, בהשוואה לכ-1.1% בתקופה המקבילה אשתקד בהובלת ירידה בשיעור של כ-5.8% בהוצאות בגין שכר והוצאות נלוות בהשוואה לגידול של כ-0.1% בתקופה המקבילה אשתקד, שנבעה בעיקרה מירידה בהפרשות למענקים במערכת הבנקאות, על רקע הירידה בתוצאות הכספיות שלה.

"אלמלא הירידה בהוצאות התפעוליות ביחס לתקופה המקבילה אשתקד, התשואה להון לאחר מס הייתה נמוכה בכ-3 נקודות האחוז מזו שחושבה בפועל", כתבו בפיקוח.

יחס ההון העצמי רובד 1 במערכת הבנקאות הסתכם בדצמבר 2020 לשיעור של כ-11.1% וזה לאחר שברביע הראשון לשנה רשם יחס ההון העצמי רובד 1 של מערכת הבנקאות ירידה חדה על רקע תחילת משבר הקורונה והגיע לשיעור של 10.6%.

"על אף הפגיעה החדה ביחס ההון ברביע הראשון של שנת 2020, החלה מגמת התאוששות ביחס זה כבר מהרביע השני של שנת 2020 וכך, בסוף השנה, יחס ההון העצמי רובד 1 במערכת הבנקאות היה דומה לזה הנרשם בסוף שנת 2019 טרם המשבר", כתבו בבנק ישראל.

"בתוך כך, אף בנק במערכת הבנקאות לא ירד אל מתחת לדרישה המזערית להון העצמי רובד 1, גם טרם מתן ההקלה ההונית. הגורם העיקרי שהשפיע על התאוששות היחס הזה, הוא הגידול בהון, לצד עלייה קלה בלבד בנכסי הסיכון", הוסיפו.

- 1.אורי 26/05/2021 16:24הגב לתגובה זוהם פיטרו מלא עובדים ולא קלטו אף אחד כאילו העולם הולך להחרב. חבורה של מסריחים תאבי בצע!