עסקאות הון וחוב - מה מתאים לכם? סודות ההשקעה בארה"ב שרק משקיעים מקצועיים יודעים

הרבה מאיתנו כבר משקיעים בארה"ב.

אבל תסכימו, תמיד טוב ללמוד ולהתייעל. אני בטוח שיהיה לכם מעניין לדעת אילו סוגי עסקאות יש ואיך לבחור עסקאות מתאימות וכדאיות יותר.

אז נתחיל מהתחלה:

כחברה שעובדת בשוק השקעות הנדל״ן הישראלי מעל לעשור, מכירה אותו על בוריו, נהנית ממנו וחווה אין ספור הצלחות, הגיע הזמן לומר את האמת, שוק ההשקעות הישראלי נמצא הרחק מאחורי שווקים אחרים ברמת האיכויות שלו ומאחורי השוק בעל הכלכלה החזקה בעולם, השוק האמריקאי, כאשר זה ממשיך לשגשג עם מערכות בנקאיות חדשניות ומגוון רחב של צורות השקעה.

ניגש ישירות לחלק החשוב. איך בוחנים את ההצעה שמשווקי ההשקעות מציעים לנו?

המלצות – חברים, משפחה ומכרים שכבר השקיעו עם חברה מסוימת ויודעים להעיד על איכות החברה

ידע – בעולם של ימינו, ידע מפוזר בכל מקום; מאמרים, פודקסטים וכדומה, ייתנו לכם הרבה ידע ויעזרו לכם להימנע מטעויות

בדיקה ראשונית של חברות השיווק – מרמת נראות האתר ועד התוכן שנמצא בו, קצב העדכונים באתר, הפרויקטים שהחברה ביצעה, הצלחות החברה, שירות הלקוחות שלהם (האם קיים פורטל משקיעים לדוגמה)

קביעת פגישה ומחקר מעמיק – מתוך אותן חברות שבדקתם והרגישו לכם הנכונים ביותר, תקבעו פגישה פרונטלית;חשוב להבין בפגישה מי הם האנשים, כמה זמן הם פועלים בתחום ומה היסטוריית ההצלחות והכישלונות שלהם, בכמה פרויקטים היו מעורבים ומה אסטרטגיית ההשקעות שלה, לבקש רשימת ממליצים וכן, גם הכימיה ביניכם לבין נציגי החברה חשוב מאוד, היות ובסופו של יום, עסקים עושים עם אנשים.

- עלייה של 5% ביתרת הנכסים של הישראלים בחו"ל

- כדאי להיכנס להודו? "תנופת הצמיחה נותרה חזקה"

- המלצת המערכת: כל הכותרות 24/7

בקשת חומרי הפרויקט ובדיקתם

סוג הנכס, מה היתרונות ומה החסרונות שלו

מיקום, הגירה חיובית/שלישית, גודל העיר, האם העסקה נמצאת באמת בעיר המדוברת או במקום סמוך

מחיר העסקה והרעיון הכללי שלה, יזמות ומכירה או רכישה-השבחה ומכירה, ועוד... והאם אלו עומדים בתנאי סף הנדרשים לבחינת כדאיות העסקה וייתכנותה

מסלולי השקעה – חוב (אג״ח) או הון - חשוב לציין שכאשר מוצע מסלול חוב, חובה לראות שיהיה בעסקה המדוברת גם מסלול הון, ובהמשך גם תבינו מדוע\

מסלול הון:

מסלול הון – במילים אחרות, בעל החזקות בפרויקט ושותף אמיתי של היזם:

אם מרוויחים אז ביחד וכמה שיותר ואם מפסידים, אז גם יחד.דרך אגב, חשוב להדגיש בהקשר הזה, שיזם לגיטימי בדר״כ ייתן קדימות תשואה למשקיעי ההון על פניו, מה שאומר שהיזם יראה רווחים תמיד אחרי משקיעי ההון. כמו כן, נרצה לראות בכל עסקה (בין אם חוב או הון) שהיזם משקיע מכיסו לפחות 15%-20% מההון העצמי.

לרוב, משקיעים בוחרים במסלול הון מאחר והוא מתגמל יותר ומציג תשואות גבוהות יותר, כמו כן, הוא משרת את המטרה העיקרית שלשמה רוב המשקיעים בוחרים להשקיע מלכתחילה והיא הגדלת הון.

אני באופן אישי בוחר לרוב במסלול הון מאותן סיבות שציינתי קודם וזאת לאחר שחקרתי את העסקה והיא עמדה בכל תנאי הסף שלי.

מסלול חוב (אג״ח):

במסלול זה המשקיע למעשה מלווה כסף לפרויקט בצורה של הלוואת גרייס (לווה (יזם) משלם ריבית לאורך זמן מוגדר מראש ובתום הזמן מחזיר את כל הקרן).

משקיע חוב במקרה זה יכול לראות עצמו כבנק מממן, כאשר הוא נהנה מערבויות ובטחון גבוה על השקעתו ובכל רבעון משולמת לו ריבית שנקבעה מראש.

מסלול זה נבחר בדר״כ ע״י משקיעים סולידיים יותר או משקיעים שחשוב להם לעבוד לפי תזרים הכנסות ברור וידוע מראש.

במסלול חוב הרווחים נמוכים ממסלול הון, אך מהצד השני, הוודאות והבטחון גבוהים משמעותית.

כיצד נדע לזהות מסלול חוב עם בטחון אמיתי:

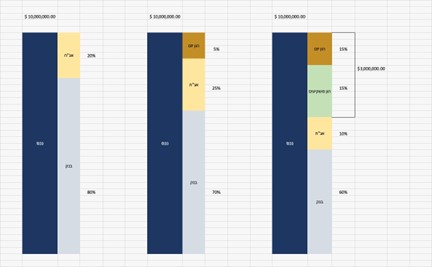

בתרשים מתוארות 3 עסקאות חוב שונות בארה"ב שלרוב יעדיפו שלא להציג את ההבדל ביניהן בפתיחות כפי שאציג כעת ומיד תבינו גם למה. מדובר למעשה בנושא מעט חמקמק שרק משקיעים מנוסים ומקצועיים ישימו לב אליו וכעת גם אתם תדעו איך לזהות אותו;

נתחיל משמאל לימין ונסביר את העסקה בה 100% מהעסקה ממונפת, היזם לא משקיע דולר ואין גם משקיעי הון. כדי שעסקת חוב תהיה פרקטית וריאלית נדרשת ״כרית ביטחון״ של הון עצמי מסוים, מה שמבטח למעשה את ההשקעה כך שאם היא לא צלחה והנכס נמכר במחיר נמוך מהציפיות, משקיע החוב יהיה מוגן ויקבל את הקרן בחזרה וגם את הריבית המובטחת. במקרה המדובר לא קיימת ״כרית ביטחון״ בשום צורה ולמעשה מדובר הלכה למעשה בהפסד מהדולר הראשון. כאשר אתם נתקלים בהצעה שכזאת, כדאי שתרימו גבה ותיזהרו מאוד מהחברה המציעה, מדובר על לא פחות ממרמה כאשר המציע מטעה באופן מכוון את המשקיע בהצעה לעסקת חוב ״בטוחה״. במקרה כזה סביר להניח שתשלומי הריבית אכן יתקיימו, אבל בפועל המשקיע לא מחזיק בשום בטחונות פרקטיים במקרה של כישלון.

העסקה המתוארת באמצע התרשים, זו עסקה בה הבנק מממן 70%, משקיעי החוב 25% והיזם 5%. כאן כן קיימת כרית בטחון קטנה, אבל כל הביטחון שיש למשקיעי החוב, הוא רק 5% של היזם. אם מחיר הנכס מסיבות כאלה או אחרות ירד ביותר מ-5%, משקיעי החוב יכנסו באופן מידי לסחרור ויאבדו את הבטחון שלהם בדיוק כפי שהוצג בסעיף הקודם.

העסקה האחרונה, מצד ימין בתרשים, היא עסקת החוב האידיאלית ועל כל משקיע שרוצה לקבל באמת את שהובטח לו לבחור בה. בואו נבין איך זה עובד. המימון של הבנק לא גבוה מדי ומהווה בסה״כ 60%, היזם משקיע בעסקה 15% ועוד 15% משקיעים משקיעי הון, ומשקיעי החוב מהווים בסה״כ 10%. במקרה הזה משקיעי החוב נהנים מכרית בטחון אמיתית איתה גם ייהנו משינה טובה בלילה. במבנה הזה של העסקה, היזמים והמארגנים בנו עסקה נכונה וריאלית עם מחשבה אמיתית על המשקיע כאשר הם מתכננים להגיע עם המשקיעים עד הסוף ולגרוף את כל הרווחים שהובטחו.

עוד כמה טיפים חשובים להשקעות מוצלחות בארה"ב:

השתדלו לעבוד עם חברות ולא עם משווק יחיד. וזאת מכמה סיבות:

סיכון גבוה עקב תלות בבן אדם אחד. טיפול בעסקה דורש הרבה עבודה ולא ברור איך מישהו אחד יכול לעמוד בזה.

אם המארגן/המשווק נשאר לבד בעסק, אולי הוא לא מצליח במה שהוא עושה. מהניסיון שלי, כל עסק שמצליח, גדל. בתחום ההשקעות אומרים שעסק שלא גדל – מתמוטט.

השקיעו רק עם התחייבות ברורה בנושא ניהול הנכס/פרויקט; על גבול הבלתי אפשרי להצליח בנושא הזה לבד ולאתר חברת ניהול שתעשה את הדברים כפי שנדרש. זה אולי נשמע הזוי ואני יכול גם להבין, אבל זאת המציאות ומניסיון -זה פשוט לא עובד.

היפגשו עם עו"ד המלווה את הפרויקט. תבדקו אותו, תשאלו שאלות על מבנה העסקה ותבקשו הסבר על החוזה וחשוב מכל, תוודאו שהוא מבצע וחותם באופן אישי על בדיקת נאותות לעסקה.

נסו לעבוד עם משווקים/מארגני השקעה שעובדים עם אותם יזמים אמריקאים חזקים עם הוכחת ביצוע. עסקה עם יזם שעובדים איתו בפעם ראשונה מסוכנת מאוד. זה בערך כמו להתחתן בתוך חודש מהרגע שהכרתם.

תבקשו לראות את היסטוריית העסקאות של המשווק ובדקו שעשה עסקאות דומות במהותן. לא הייתם רוצים להיות הניסיון הראשון של המשווק בצורת העסקה המשווקת.

בצעו לפחות אנליזה פשוטה של העסקה:

האם ההשקעה היא במדינה בטוחה – מטבע חזק, כלכלה חזקה, מיסים וכו'

האם הרעיון של העסקה הוא ברור ובריא ונראה לכם הגיוני אפילו בגדול. אתן לכם דוגמה: הוצעה לחברי בעבר השקעה בבניין משרדים מוזנח ולא פעיל, ההצעה של המשווק הייתה לבצע שיפוץ גדול ויקר ולהפוך אותו למלון בעיר באירופה. החבר שאל מה הסיכוי שהמלון הזה יצליח ויהיה מלא לאחר השיפוצים? הם הסבירו שהכל יהיה בסדר כי זאת עיר גדולה ומבוקשת ומלאת תיירים מכל העולם, החבר ביקש לקבל אנליזה של מלונות בסביבה עד כמה הם מלאים והאם ההכנסות המתוארות בתוכנית העסקית תואמות את המציאות וניתן להתבסס עליהן. הוא עדיין מחכה לאנליזה הזאת.

תבדקו את היזם - כמה זמן הוא בתחום, כמה הוא חזק ומוצלח ואיזה פרויקטים הוא ביצע עד כה

תבדקו את הגוף הממן בעסקה – מי הוא, כמה הוא גדול, מה ריבית ההלוואה והאם הריבית קבועה או משתנה ואם משתנה האם נרכש גידור עבורה וזאת כמובן לצורך הגנה מהאינפלציה ועליית ריבית הבנק המרכזי באותה מדינה.

אם מציעים לכם עסקת בניה – מכל סוג שהיא, תוודאו שנבחר קבלן חזק ומחיר הבניה סגור מראש כאשר מדד תשומות הבניה כבר נלקח בחשבון. תפקידו של משווק טוב הוא לוודא את הדברים כל הדברים הללו מראש.

יש כמובן עוד הרבה פרטים, עובדות וטריקים שמשקיע בחו"ל צריך לדעת לפני שהוא בוחר בהשקעה, ניסיתי להביא בצורה תמציתית את החשובות שבניהן.

אתם מוזמנים להתייעץ איתי בשמחה בכל נושא,

היעוץ לא עולה כסף, אבל יכול לחסוך לכם המון כאבי ראש והפסדים.

צריך רק לרצות לדעת ולהצליח בהשקעה שלכם.

עסק טוב מנוהל ע"י אנשים טובים. עסקים טובים עושים באמונה עם אנשים שאפשר לסמוך עליהם.

דברו איתנו או כתבו לנו: