מה עשתה קרן ההשקעות של וורן באפט ברבעון הראשון של 2019?

קרן ההשקעות ברקשייר הת'אווי של וורן באפט דיווחה אתמול על החזקותיה נכון לסוף הרבעון הראשון של 2019. מהנתונים עולה כי הקרן של "האורקל מאומהה" הגדילה את החזקותיה במניות ג'יי.פי מורגן (סימול: JPM), דלתא איירליינס (סימול: DAL) ובמניות רד האט (סימול: RHT). שיעור ההחזקה במניית טבע (סימול: TEVA) נותר ללא שינוי, עם החזקה בכ-43.2 מיליון מניות, בשווי שוק שהסתכם בכ-678 מיליון דולר. בנוסף, הקרן פתחה פוזיציה במניות אמזון (סימול: AMZN) עם החזקה של כ-483.3 מיליון מניות, בשווי שוק שהסתכם בכ-860 מיליון דולר.

אחת המניות שבולטת בהיעדרן בתיק ההשקעות היא גוגל שמוחזקת על ידי חברת האם אלפבית, על כך אמר סגנו של באפט, צ'רלי מונגר, "אני מוותר לעצמי על כך שלא צפינו מה אמזון תהיה, כיוון שג'ף בזוס הוא מחולל ניסים, אולם ההחלטה לא לקנות מניות גוגל הייתה טעות גדולה" ומוסיף: "ישבנו שם והתבוססנו, אנחנו מתביישים בכך".

הנה רשימת המניות הבולטות בהן החזיקה קרן ההשקעות ברקשייר הת'אווי בסוף הרבעון הראשון של 2019:

1. אפל (סימול: AAPL) - הקרן מחזיקה ב-249.6 מיליון מניות של ענקית הטכנולוגיה ששוויין הסתכם בכ-47.4 מילארד דולר. אין שינוי בהחזקות.

2. בנק אוף אמריקה (סימול: BAC) - הקרן מחזיקה כ-896.2 מיליון מניות של הבנק. שווי ההחזקה הסתכם בכ-24.7 מיליארד דולר. אין שינוי בהחזקות.

- אוקראינים תובעים את אינטל, AMD וברקשייר: "שבבים אמריקאיים הגיעו לנשק רוסי"

- אפקט באפט: אלפאבית קופצת ב-3%

- המלצת המערכת: כל הכותרות 24/7

3. Wells Fargo & Co (סימול: WFC) - הקרן הקטינה את החזקותיה בכ-16.97 מיליון מניות וירדה להחזקה של כ-409.8 מיליון מניות ששווין הסתכם בכ-19.8 מילארד דולר.

6. Kraft Heinz (סימול: KHC) - הקרן מחזיקה כ- 325.6 מניות בשווי של כ-10.5 מיליארד דולר. אין שינוי בהחזקות.

7. US BANCORP DEL (סימול: USB) - הקרן מחזיקה בכ-129.3 מיליון מניות בשווי שהסתכם בכ-6.2 מילארד דולר. אין שינוי בהחזקות.

8. ג'יי.פי.מורגן (JPM) - הקרן הגדילה את החזקותיה בכ-9.4 מיליון מניות לכ- 59.5 מיליון מניות ששווין 6.הסתכם בכ-6 מיליארד דולר.

9. מודי'ס (סימול: MCO) - הקרן מחזיקה כ-24.7 מיליון מניות בשווי שהסתכם בכ-4.5 מילארד דולר. אין שינוי בהחזקות.

10. BNY Mellon (סימול: BK) - הקרן מחזיקה כ-80.9 מיליון מניות בשווי שהסתכם בכ-4.1 מילארד דולר. אין שינוי בהחזקות.

- 4.בדקתי - עשה 10% בחצי שנה !!! (ל"ת)משה הגדול 16/05/2019 17:09הגב לתגובה זו

- 3.משה הגדול 16/05/2019 17:04הגב לתגובה זובשנה האחרונה או בחצי שנה האחרונה? לדעתי אני בתיק שלי עשיתי יותר (30%) מתחילת השנה למען האמת. וואן באפט מזמן מזמן איבד את זה. תבדקו אותי ( לדעתי כלום ) !!?

- 2.אבנר 16/05/2019 16:48הגב לתגובה זוכל היום אותה כותרת שכבר עלתה בכל האתרים, מה נהיה

- 1.אלכס 16/05/2019 15:52הגב לתגובה זועם הרכב מניות האלה קשה להאמין שקרן הרוויחה כסף ב 2018

- כן כ7 אחוז נכון לשבוע שעבר (ל"ת)דני 17/05/2019 17:54הגב לתגובה זו

הסיבה שהפד' לא יכול להשיק תוכנית QE חדשה

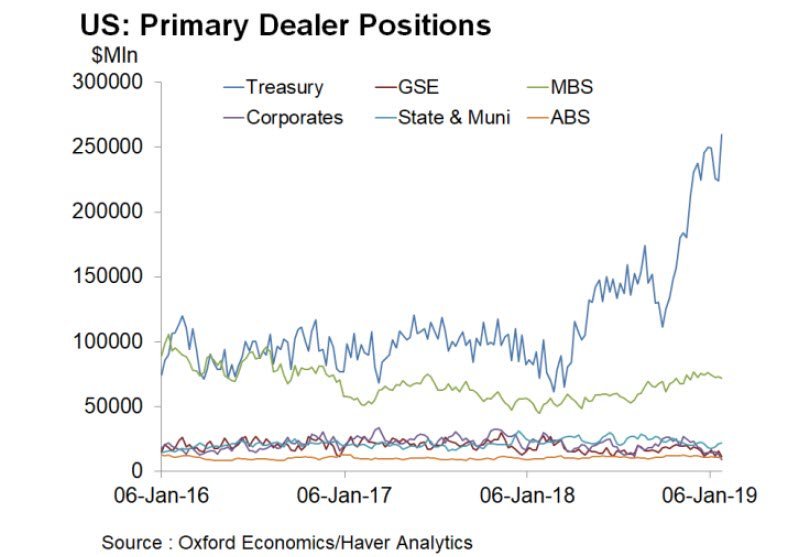

למרות העליות בשוקי המניות בחודש האחרון, פוזיציות הענק של הבנקים הגדולים ממשיכות להצביע כי הכלכלה האמריקנית תגלוש למיתון לקראת סוף 2019. בתוך כך, שוק החוב האמריקני חושף מדוע הפד' לא יכול להשיק תוכנית QE חדשה, למרות ההתבטאויות האחרונות

בחינה עמוקה יותר של הנתונים מצביעה כי הבנקים הגדולים מתרכזים בעיקר באגרות החוב הקצרות. האחזקה הממוצעת באגרות חוב לטווחים של פחות מ-3 שנים זינקה בחודשים האחרונים לרמה של 87.3 מיליארד דולר, קרוב לשיא כל הזמנים שנרשם בדצמבר 2012. מדובר בעלייה חדה לעומת שאר אגרות החוב של ארה"ב, כפי שניתן לראות בגרף הבא.

בחינה עמוקה יותר של הנתונים מצביעה כי הבנקים הגדולים מתרכזים בעיקר באגרות החוב הקצרות. האחזקה הממוצעת באגרות חוב לטווחים של פחות מ-3 שנים זינקה בחודשים האחרונים לרמה של 87.3 מיליארד דולר, קרוב לשיא כל הזמנים שנרשם בדצמבר 2012. מדובר בעלייה חדה לעומת שאר אגרות החוב של ארה"ב, כפי שניתן לראות בגרף הבא.

מה גורם לזינוק?

האפשרות הראשונה שעשויה לגרום להסתערות של הבנקים הגדולים על החוב האמריקני היא שארה"ב מתקשה לבצע הנפקות חוב בחודשים האחרונים ברקע לירידה החדה ברכישות שמספקות סין ויפן בחודשים האחרונים (לכתבה המלאה), ואותם בנקים גדולים נכנסים בצורה אגרסיבית לחוב האמריקני במטרה למנוע נפילה של אותן הנפקות חוב. חשוב לציין כי הסבירות לאפשרות זו נמוכה יחסית, בעיקר לנוכח הריצה של המשקיעים בחודשים האחרונים לאג"ח ממשלתי בכל העולם (לראייה, תשואות אג"ח גרמניה בשפל של 0.1% בלבד), אך לא ניתן בשלב זה לשלול אפשרות זו.

האפשרות הסבירה יותר היא שאותם בנקים גדולים הגדילו משמעותית את אחזקותיהם באגרות החוב הקצרות מחשש להאטה כלכלית חריפה יותר בשנתיים הקרובות, שתגרום לירידה בתשואות, ואז יוכלו הבנקים לגרוף קופון נאה. בנוסף, צריך לזכור כי מדובר בנכס נזיל במיוחד, ולכן מדובר מבחינת הגופים הגדולים בגידור המשתלם ביותר בשוק. מי שחיפש אינדיקטור טוב "לציפיות של הכסף החכם בשווקים", הפוזיציות של ה- Primary Dealer עשויות לספק תובנות מעניינות.

מה יקרה במידה והפד' ישיק QE חדשה?

אחד המיתוסים הגדולים סביב ה-QE בעשור האחרון הוא שברגע שהפד' מבצע רכישות בשוקי האג"ח, התשואות יורדות. מבט זריז על תשואות החוב של ארה"ב בעשור האחרון מגלה שהמציאות הפוכה לגמרי. תשואות האג"חים הממשלתיות עלו בזמן שהפד' ביצע QE, והן ירדו כאשר הפד' הפסיק לתמוך בשווקים.

תיאורטית, אם הפד' יבצע כעת תוכנית רכישות חדשה ויצליח לשכנע את הגופים הגדולים כי הכלכלה האמריקנית תצא מהאטה המסתמנת בשנתיים הקרובות, ההתהפכות בפוזיציות של ה- Primary Dealers צפויה להזניק את תשואות האג"חים של ארה"ב לשיאים חדשים. נזכיר כי התהליך מתרחש במקביל לכך שהממשל האמריקני צפוי להתקרב לגירעון של טריליון דולר ב-2019, והוא צפוי להמשיך לעלות בשנים הקרובות. הדבר האחרון שהממשל האמריקני צריך כעת הוא שהריביות יחזרו לטפס.

בנוסף, נזכיר כי עליית תשואות תתורגם גם לשאר השווקים. במילים פשוטות: QE (שהיא לא במתכונת של הלאמת שוק האג"ח כמו ביפן) עשויה ליצור יותר נזק מתועלת בשלב הנוכחי.

נזכיר כי הריביות הגבוהות ב-2018 כבר גרמו לזינוק חד בהחזרי ההלוואות של הממשל האמריקני, כפי שניתן לראות בגרף הבא

מה גורם לזינוק?

האפשרות הראשונה שעשויה לגרום להסתערות של הבנקים הגדולים על החוב האמריקני היא שארה"ב מתקשה לבצע הנפקות חוב בחודשים האחרונים ברקע לירידה החדה ברכישות שמספקות סין ויפן בחודשים האחרונים (לכתבה המלאה), ואותם בנקים גדולים נכנסים בצורה אגרסיבית לחוב האמריקני במטרה למנוע נפילה של אותן הנפקות חוב. חשוב לציין כי הסבירות לאפשרות זו נמוכה יחסית, בעיקר לנוכח הריצה של המשקיעים בחודשים האחרונים לאג"ח ממשלתי בכל העולם (לראייה, תשואות אג"ח גרמניה בשפל של 0.1% בלבד), אך לא ניתן בשלב זה לשלול אפשרות זו.

האפשרות הסבירה יותר היא שאותם בנקים גדולים הגדילו משמעותית את אחזקותיהם באגרות החוב הקצרות מחשש להאטה כלכלית חריפה יותר בשנתיים הקרובות, שתגרום לירידה בתשואות, ואז יוכלו הבנקים לגרוף קופון נאה. בנוסף, צריך לזכור כי מדובר בנכס נזיל במיוחד, ולכן מדובר מבחינת הגופים הגדולים בגידור המשתלם ביותר בשוק. מי שחיפש אינדיקטור טוב "לציפיות של הכסף החכם בשווקים", הפוזיציות של ה- Primary Dealer עשויות לספק תובנות מעניינות.

מה יקרה במידה והפד' ישיק QE חדשה?

אחד המיתוסים הגדולים סביב ה-QE בעשור האחרון הוא שברגע שהפד' מבצע רכישות בשוקי האג"ח, התשואות יורדות. מבט זריז על תשואות החוב של ארה"ב בעשור האחרון מגלה שהמציאות הפוכה לגמרי. תשואות האג"חים הממשלתיות עלו בזמן שהפד' ביצע QE, והן ירדו כאשר הפד' הפסיק לתמוך בשווקים.

תיאורטית, אם הפד' יבצע כעת תוכנית רכישות חדשה ויצליח לשכנע את הגופים הגדולים כי הכלכלה האמריקנית תצא מהאטה המסתמנת בשנתיים הקרובות, ההתהפכות בפוזיציות של ה- Primary Dealers צפויה להזניק את תשואות האג"חים של ארה"ב לשיאים חדשים. נזכיר כי התהליך מתרחש במקביל לכך שהממשל האמריקני צפוי להתקרב לגירעון של טריליון דולר ב-2019, והוא צפוי להמשיך לעלות בשנים הקרובות. הדבר האחרון שהממשל האמריקני צריך כעת הוא שהריביות יחזרו לטפס.

בנוסף, נזכיר כי עליית תשואות תתורגם גם לשאר השווקים. במילים פשוטות: QE (שהיא לא במתכונת של הלאמת שוק האג"ח כמו ביפן) עשויה ליצור יותר נזק מתועלת בשלב הנוכחי.

נזכיר כי הריביות הגבוהות ב-2018 כבר גרמו לזינוק חד בהחזרי ההלוואות של הממשל האמריקני, כפי שניתן לראות בגרף הבא

ההתבטאויות האחרונות של הפד' בסוגיית המאזן עובדות על ציפיות המשקיעים, שהתרגלו בעשור האחרון שהפד' יכול להציל את השווקים בכל רגע נתון, ובינתיים זה מצליח לבנק. אך ככל שעובר הזמן, ההאטה בפעילות האמריקנית צפויה להיות מורגשת יותר ויותר בדו"חות החברות, ולפד' יש כלים מעטים בלבד להתמודד כעת עם האטה כלכלית. הפד' לא יוכל להשיג את 2 המטרות במקביל: עידוד הכלכלה האמריקנית ע"י כסף זול, ושמירה על יציבות החוב הממשלתי.

ההתבטאויות האחרונות של הפד' בסוגיית המאזן עובדות על ציפיות המשקיעים, שהתרגלו בעשור האחרון שהפד' יכול להציל את השווקים בכל רגע נתון, ובינתיים זה מצליח לבנק. אך ככל שעובר הזמן, ההאטה בפעילות האמריקנית צפויה להיות מורגשת יותר ויותר בדו"חות החברות, ולפד' יש כלים מעטים בלבד להתמודד כעת עם האטה כלכלית. הפד' לא יוכל להשיג את 2 המטרות במקביל: עידוד הכלכלה האמריקנית ע"י כסף זול, ושמירה על יציבות החוב הממשלתי.

.jpg)