מנכ"ל קרן ג'נריישן: "תוך שנתיים-שלוש פאוורג'ן תהיה מוכנה להנפקה"

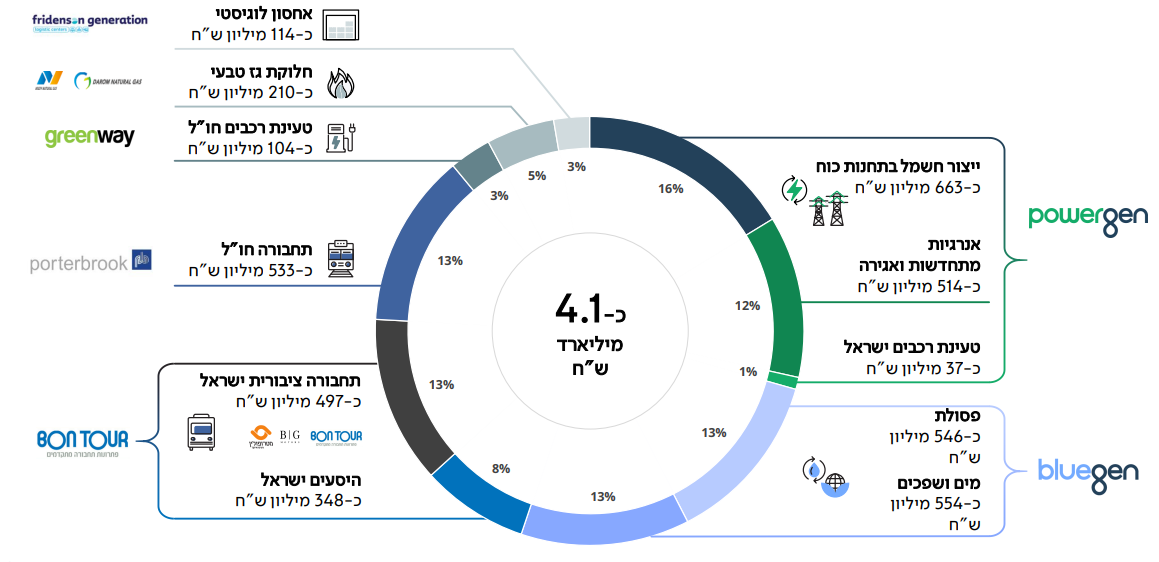

קרן ג'נריישן ג'נריישן קפיטל 1.17% המשקיעה בתחום התשתיות דיווחה השבוע על גיוס של 215 מיליון שקל דרך אג"ח להמרה. הקרן פעילה דרך החברות שלה במספר תחומים: אנרגיה עם חברת פאוורג'ן, תחבורה עם חברת מטרופולין-בון טור, סביבה עם בלוג'ן ועוד תחומים נוספים, כאשר שווי האחזקות שלה עומד על כ-4.1 מיליארד שקל. נכון לסוף הרבעון השני לחברה הון עצמי בסך 2.2 מיליארד שקל.

קרדיט: החברה

המניה של ג'נריישן נסחרת לפי שווי של 981 מיליון שקל אחרי עלייה של 18% השנה ושל 42% בשנה האחרונה. שוחחנו עם ארז בלשה על ההנפקה האחרונה ועל פעילות הקבוצה, כמו גם על חברת פאוורג'ן שפועלת ביחד עם בזק כספקית חשמל פרטית, ולדבריו של בלשה צפויה להיות מוכנה להנפקה תוך תקופה של שנתיים-שלוש.

למה בחרתם לגייס דרך אג"ח להמרה?

"בחרנו ללכת למכשיר הזה מתוך הבנה שהוא יאפשר לנו להוזיל עלויות מימון בצורה משמעותית ושהוא ייתן ערך למשקיעים. לתקופה הזו זה מכשיר אופטימלי ורואים את זה בתוצאות ההנפקה. ראינו ביקושים יפים וריבית אטרטקטיבית של 4.37% שזה קרוב למרווח של אג"ח ממשלתי, זאת אומרת שתמחרו את האופציה שלנו מאוד גבוה. לשוק ברור שמחיר המניה הוא עדיין הזדמנות, זה מכשיר שהוא גם טוב למשקיעים כי הוא נותן וודאות".

- ג'נריישן קפיטל: עדכון תחזיות חיובי וצמיחה בפעילויות הליבה

- ג'נריישן קפיטל מגייסת 280 מיליון שקל בהנפקה פרטית למוסדיים

- המלצת המערכת: כל הכותרות 24/7

תשואה על ההון של 7%, כפי שהצגתם ברבעון האחרון, היא תשואה מייצגת?

"אנחנו לא חשובים שזו תשואה מייצגת. אם מסתכלים אחורה רואים שהתשואה על ההון בחישוב שנתי גבוהה יותר. יש לנו בסיס להצפת ערך בפורטפוליו שהוא היום יותר ממוקד מבעבר".

השימוע של רשות החשמל משפיע עליכם?

"יש כמה שימועים עכשיו.ב הקשר של ה-SMP צריך להגיד שככל שהמחיר יישאר במחיר הנוכחי כפי שעולה מהשימוע, תחנת הכוח תבור תיפגע. עם זאת אנחנו לא חושבים שהתוצאה הסופית תיראה ככה, זו יכולה להיות מכה לכל שוק החשמל. אין לנו ספק שיהיה איזשהו עדכון. יש מעבר לזה עוד כמה שימועים באוויר ואנחנו בהרבה דיונים עם הגופים הרלוונטים מתוך מקום לייצב את שוק החשמל. כל התיק שלנו בנוי על הכנסות יציבות".

אתם בשיחות עם חלק מהגופים האחרים שייפגעו כמו דליה אנרגיה או שו"ב אנרגיה?

"לא. אנחנו מתנהלים באופן פרטני. יש פורום שמתפקידו לגבש עמדה עבור על התחנות והוא עושה את עבודתו, אבל מעבר לכך אנחנו מתנהלים באופן פרטני מול הרשות".

הודעתם כי הרוכשת של פורטרברוק החליטה לא להאריך את תקופת הבלעדיות, איך מתקדמת מכירת החברה?

"אנחנו פועלים למימוש של פורטרברוק גם כדי להכניס ערך וגם כדי להשקיע בדברים אחרים. היינו בעסקה שלא הבשילה וכרגע יש מתעניינים אחרים. זה נכס מצוין ואנחנו חושבים שהוא יימכר ב-2025".

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

כמה תחום התחבורה משמעותי בתיק?

"אנחנו מתכוונים להתרחב בתחום הזה, הוא משמעותי. מטרופולין גדלה מאוד בשנים האחרונות וכמעט הכפילה את עצמה ואנחנו בשלבים של לעכל את הצמיחה. במדדים מסוימים היא החברה השניה בגודלה בישראל בתחום האוטובוסים. בחודשים הקרובים אנחנו עסוקים בגידול הרווחיות ושיפור התפעול והשירות שלנו. אנחנו גם נמצאים במגעים להסדרה ענפית שלשמחתנו הרגולטורים הולכים איתנו למהלך של ייעול התחב"צ בישראל".

איפה נמצא המיקוד הכי גדול שלכם?

"בשלושה מקומות - תחום התחבורה, תחום הסביבה והמים דרך בלו ג'ן - היא החברה המובילה בישראל בתחום איכות הסביבה והמים. אנחנו מסיימים שדרוג ושיפוץ של מתקן התפלה, בתחום הפסולת דיווחנו על סגירה פיננסית של מתקן פסולת, זו פעילות מאוד משמעותית ואנחנו בהקמות של הרבה פרויקטים בתחום.

בתחום האנרגיה - מיזגנו את הפעילות הקונבנציונלית והפעילות המתחדשת ויש לנו לא מעט מיזמים של אנרגיה סולארית ואגירה. אנחנו מתכוונים לצמוח שם, יש לנו את המיזם בזקג'ן שעתיד להיות ספק חשמל מוביל בישראל. יש מיקוד משמעותי להגדיל את צבר החשמל עם היתרון של שליטה בתהליך מהייצור ועד הלקוח, זאת האסטרטגיה".

דיווחתם לאחרונה על כניסה של הפניקס להשקעה בפאוורג'ן, חושבים על הנפקה?

- 5.nav 15/01/2025 20:59הגב לתגובה זוניהול גרוע רכישות גרועות והפסדים למשקיעים להתרחק כמו מאש לא שווה יותר מ35 אג

- 4.יוסי 18/12/2024 12:29הגב לתגובה זובחברה לא טובה, ילין לפידות לא ניהיה בעל עניין בחודש האחרון. בחברה לא טובה, חברת הניהול לא קונה מניות של הקרן ב 20 מיליון שקל בחברה לא טובה, חברת הניהול לא משנה את שיטת התגמול שלה שתלויה בשווי מנייה לגבי דיבידנדים. החברה בונה עסקים וצריכה את ההון שלה להקמתם. ההיתם מעדיפים לקבל דיבידנדים עם 25 אחוז מס הכנסה והחברה תקח הלוואות יקרות מהבנקים או שתנפיק מניות ? זה רק עניין של זמן שתוכל לשלם דיבידנדים. זה יקרה מהלך 2025 לפי שיחת המשקיעים האחרונה.

- 3.משה 18/12/2024 08:50הגב לתגובה זוזהירות להתרחק כמו מאש

- 2.לשעבר 17/12/2024 20:16הגב לתגובה זולשרוף כספים למשקיעים לטובת מנהלי הקרן. גנ הייתי מושקע בהם במשך שנים

- 1.חיים 17/12/2024 19:22הגב לתגובה זוגייסו בקרן הזו כ- 1.3 מיליאד ש"ח באקוויטי ממוסדיים. והמניה בבורסה כבר כמה שנים בפחות ממיליארד ש"ח שווי אולי שוק ההון מבין פה משהו שהכתב לא יודע (או פשוט לא רוצה לדעת) . מדוע יש חוב פיננסי של 2 מיליארד ש"ח