"המשקיעים חוזרים לדרום; חיפה ורמלה מתומחרות בחסר"

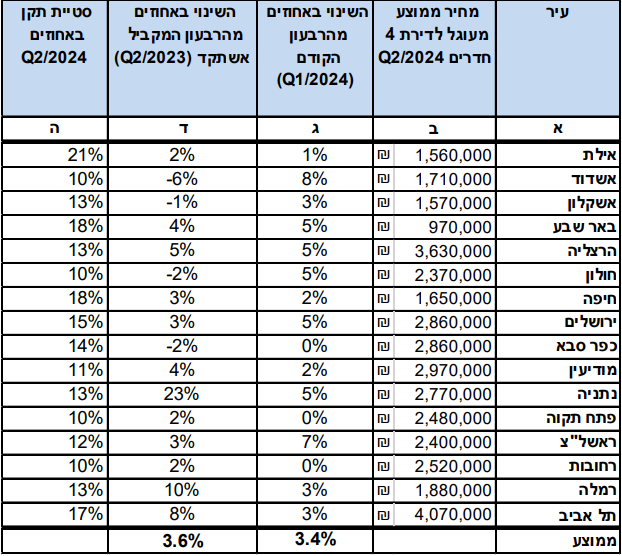

"הסקירה של השמאי הממשלתי הראשי שאותה אני ממשיך לערוך זו סקירה רבעונית והיא עוסקת ב-16 יישובים, היא לא סקירה סטטיסטית כי אין מספיק נתונים, אבל היא נותנת מושג על מחיר ושינוי באותם יישובים" אומר דנוס בשיחה עם ביזפורטל, "לטעמי היא הרבה יותר נכונה משל הלמ"ס יש בה ניכוי איכותי של עסקאות חריגות – דירות גדולות מ-125 מ"ר לא יכולות להיחשב 4 דירות. מחירים שהם גבוהים מדי או לכיוון השני דירות מסובסדות גם לא נכנסות לדוח ולכן אני באופן טבעי מעדיף את הסקירה שלי".

נתחיל מהערים היקרות – תל אביב, הרצליה ובאופן מפתיע יחסית מודיעין מתברגת במקום השלישי בפער קטן אמנם מעל הערים הבאות ברשימה?

"שם זה קצת מפתיע, ידענו שבחודשים האחרונים ששוק מגורי היוקרה מדשדש ורואים פה התפתחות, אלו לא עליות דרמטיות. הן מראות שהציבור במעמד הגבוה חזר לשוק קונה דירות. מודיעין זה סיפור קצת שונה הגירה חיובית מירושלים, אחוז מתגרשים גבוה ומקום שההיצעים קטנים באופן יחסי. מודיעין היא מקרה טוב שרואים מה קורה שההיצעים לא מספקים והאיכות למגורים באותו ישוב היא גבוהה - רואים פריצה של המחירים, עליית המחירים הדרמטית נערכה וכרגע עליה מתונה יותר".

- מחירי הדירות: מ-660 אלף במעלות עד 4.9 מיליון בירושלים: המפה של פערי המחירים בנדל"ן

- מתנה לתושבי שכונת התקווה - חצי מיליון שקל לדירה

- המלצת המערכת: כל הכותרות 24/7

שלושת ערי הדרום – באר שבע, אשקלון ואשדוד ברבעון חיובי אחרי שחוו שנה חלשה במחירים – האם זה הבטחון שחוזר לאזור וגם התעניינות של משקיעים?

"אנחנו יודעים שהאזור היה מוקד הלחימה והוא טופל, ראינו עצירה אבל אט אט גם שם הדברים חוזרים ולטעמי זה אזור שיפרח ויתחזק. אנחנו יודעים שהטיפול ברצועת עזה הוא מהיסוד וברור שהוא יגמר לפחות מהבחינה הביטחונית תוסר עננה כבדה ובסוף אנחנו נקבל עם איכות חיים מצוינת. המשקיעים שחוזרים לשוק מחפשים דירות זולות יותר שקל להשכיר ולמכור בהמשך".

שלוש ערים נוספות שדירה ממוצעת ל-4 חדרים נמוך מ-2 מיליון שקל – חיפה, רמלה ואילת על פניו כל עיר כזאת יכולה מעניינת מבחינת תמחור?

"חיפה ורמלה אלו ערים שמתומחרות בחסר, מי שישקיע בערים האלו אין לי ספק שירוויח כי מחירי הדירות זולים באופן יחסי. דירה בחיפה עומד על 16 אלף שקל למ"ר בממוצע שזה מחיר טוב מאוד, ברמלה המחירים קצת יותר גבוהים אבל גם שם צפי להמשך שגשוג ועליות מחירים. שהמפתח להכל זה מה יקרה בפה בשנה הקרובה מבחינת מחירי הדיור".

- שוכרים דירה ורוצים לצאת באמצע החוזה? זה אפשרי, הנה התנאים

- הוספת מעלית בבניין ישן: כל מה שצריך לדעת על השבחת הנכס ועלויות הפרויקט

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- משכירי דירות שמעלימים מס - רשות המסים בדרך אליכם

אפשר לומר שהמשקיעים חוזרים?

"באופן מפתיע או שלא רואים את המשקיעים חוזרים, אנחנו במשבר תעופתי שנמשך וחברות תעופה לא טסות לפה, וזה מחזיר הרבה אנשים עם כסף לשוק הדירות שמחפשים מה לעשות עם הכסף. מכלל העסקאות בשוק 20% הם של משקיעי נדל"ן ואני מעריך שנראה את המגמה מתחזקת, בטח נוכח מבצעי הקבלנים שמאפשרים לקנות יותר מדירה אחת. הם עושים את החשבון שב-20% הון עצמי מספיק שהמחירים יעלו ב-5% במשך 4 שנים וזה 100% רווח על ההון העצמי. ולכן המשקיעים חוזרים.

יש לא מעט אנשים בציבור שמרגישים שיש פה אינטרסים ומנסים לפמפם את שוק הדיור ובמקביל אוזלת יד של הממשלה, אולי יש אינטרס שהמחירים ימשיכו לטפס?

"מה ששונה בשוק הנדל"ן כיום זה שתשומת הלב של הממשלה לא נתונה לשוק הדיור והיא מרוכזת במלחמה, מצד שני יש אשראי של מאות מיליארדים לטובת שוק הדיור והרצון לשמירה על יציבות הבנקים מייצר מצב שאין אינטרס להורדת מחירים.

"בנוסף, מחירי הדירות משפיעים על תחושת העושר והאושר של הציבור הישראלי ולכאורה הם תורמים לדבר הזה אבל לא בטוח שזה היה קורה בראיית מקבלי ההחלטות כשאתה יודע שזה בועה. מאחר ואנחנו לא נמצאים במצב הזה ואני לא מכיר דירות בישראל שקשה להשכיר והפרויקטים החדשים מתאכלסים מהר. לא חושב שיש רצון של מישהו לשמור על רמת מחירים גבוהה.

"בפועל אנשים מצביעים ברגליים ורוכשים דירות בזמן שאנחנו מדברים, הם שמים כסף אמיתי ואני לא חושב שמישהו עושה את זה בגלל המלצה כזאת או אחרת. כל אחד עושה את השיקולים האישיים של הצורך בדירה, לפעמים שיקולי השקעה, אנשים רוצים להתקדם בחיים, משפחות גדלות וטוב שכך ולכן אנשים כל הזמן רוצים לזוז קדימה. הם גם רואים אחרי יותר מעשור של הבטחות לירידות מחירים כאשר הממשלה מתקשה לעשות את הדברים האלה. בתור אחד שמלווה תהליכים כאלה אני יודע שזה לא פשוט ויש הרבה אינטרסים שחלקם עוצרים את הפיתוח וכשהמוצר הסופי מגיע לשוק הוא לא יכול להיות במחיר כמו לפני 5-10 שנים".

כל עסקה יד שניה דורשת שמאות, והבנקים מפנים לרשימת שמאים שונים, שמאי מבחינתו זה עבודה בתעריף נמוך יחסית והוא מנסה לעשות את המינימום מבחינתו, ויש הרבה שמאים שעושים הערכות מאוד שמרניות – מה אתה ממליץ לעשות במקרים כאלו? ומה דעתך על ההתנהלות הזאת?

"שמאי הוא נאמן של השווי, הוא צריך לקבוע את השווי הנכון. יש שמאים שנוהגים בשמרנות וזה יותר נפוץ כאשר אין עסקה. במקרים כאלה אפשר לבדוק עם עוד שמאי ולתת הערכה נוספת לבנק ויכול להיות שמישהו יראה את זה קצת אחרת".

לראיון המלא:

- 3.חושף שופרי נדלן 20/08/2024 18:42הגב לתגובה זוהתפקיד של שמאי הוא להעריך את מחיר הנכס לפי עסקאות עבר, ואין שום קשר בין מחיר לבין ערך. ואם את זה השמאי אוהד דנוס לא יודע, הוא לא שמאי, ואם הוא כן יודע, אז הוא עוסק בהרצת נדל"ן ולא בשמאות

- הרצת נדל"ן??? 22/08/2024 19:49הגב לתגובה זולאאאאא דייייי מה פתאום.....

- 2.משקיע 20/08/2024 11:52הגב לתגובה זואיזה תחליף יש לרמלה? רק לוד (למי שלא יכול להרשות לעצמו לקנות בראשלצ, באר יעקב, רחובות או נס ציונה) איזה תחליף יש לחיפה? הרבה. קרית מוצקין, קריית חיים, קרית ים, קרית אתא, נשר ועוד.

- מה קרה לך? ברמלה וחיפה הדירות יעלו 5 מיליון שח בקרוב (ל"ת)כלכלן 20/08/2024 18:42הגב לתגובה זו

- 1.חוזרים? יש לי בית למכירה בעוטף.על הגדר. נוף משגע לעזה. (ל"ת)חחחחחחחח 20/08/2024 11:52הגב לתגובה זו

- ישראלי 2 20/08/2024 15:33הגב לתגובה זויש הרבה ישראלים שמוכנים לקנות וילה בפריפריה במחיר נמוך. כן, הסיכון מעזה ידוע, אבל יש הרבה צבא בדרום, לכן זה מעניין יותר מאשר בצפון ליד לבנון. יכול בבקשה להפנות למודעה ששמת בלוח יד2?