מניות היתר: הקרנות הפאסיביות מפגרות משמעותית אחרי האקטיביות ואחרי המדד; הנה הסיבות

בשבועיים האחרונים השוונו בין השקעה פאסיבית לבין השקעה מנוהלת בסגמנטים שונים. בקרנות המשקיעות בת"א 125 גילינו שהמנהלים היכו את מדד היחס על פי רוב, ואילו במדדי סקטורים כמו נדל"ן או אנרגיה התוצאות היו מעורבות. השבוע נמשיך לבדוק את ביצועי מנהלי הקרנות בהשוואה למדדי היחס, והפעם נתמקד דווקא בקרנות המשקיעות במניות הקטנות – מדדי היתר.

>>> למדור קרנות הנאמנות של ביזפורטל

הקטגוריה הזו קטנה וכוללת רק 10 קרנות אקטיביות, רובן וותיקות למדי, 3 קרנות פועלות כבר מעל 20 שנה. ישנה רק קרן אחת חדשה יחסית, של אלפא טק, שהוקמה לפני פחות משנה וחצי. בקרנות הפאסיביות ניתן למצוא 4 קרנות סל העוקבות אחר ת"א 60SME וקרן מחקה אחת שעוקבת אחר אותו מדד. נראה שהסקטור הזה לא מעורר הרבה עניין בקרב המשקיעים.

המדד העיקרי של מניות היתר, הוא SME60 העוקב אחר 60 המניות בעלות שווי השוק הגבוה ביותר בבורסה שאינן נכללות במדד ת"א 125, ועומדות בתנאי הסף של המדד. כל מניה יכולה להגיע למשקל של עד 3% מהמדד. מדד נוסף הוא מדד יתר המניות שכולל את כל המניות הנסחרות בבורסה שלא נכללות במדד ת"א 125. יש לציין שמדד SME60 עבר שינוי מהותי בשנת 2019, שמשפיע על בחינת ביצועיו בחמש השנים האחרונות. באופן כללי הוא ידוע כמדד בעייתי, בעל תחלופה גבוהה של מניות, וביצועי חסר משמעותיים. לכן אולי חוסר העניין הציבורי. יש לציין שדווקא בקרב מניות השורה השניה והשלישית ישנן לעיתים קרובות מציאות שמחזירות תשואות מדהימות, אבל המדד בכללותו ככל הנראה לא מוצלח במיוחד.

התחלנו בבדיקת קרנות הסל והקרנות המחקות, ונדהמנו לגלות דמי ניהול גבוהים במיוחד ביחס למכשיר השקעה פאסיבי. למה דמי הניהול של קרן סל שלא דורשת כמעט עבודה צריכים להגיע ל-1%? למנהלי הקרנות הפתרונים. לנו זה לא נראה הגיוני בכלל. הקרן המחקה זולה מעט יותר מאחיותיה קרנות הסל, והיא גובה 0.5% דמי ניהול.

- קרנות הנאמנות היקרות בישראל - לא מצדיקות את המחיר

- בתוך לחץ הנפילות הפתאומי - הנה מניית יתר שנראית זולה

- המלצת המערכת: כל הכותרות 24/7

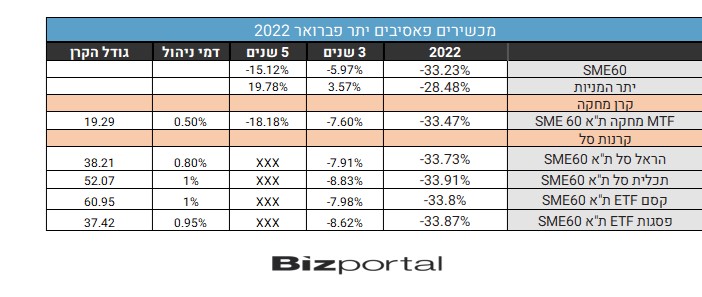

להלן ביצועי המדדים והמכשירים הפאסיביים בשנת 2022, בשלוש ובחמש השנים האחרונות:

כבר במבט ראשון בולטת עובדה פשוטה. גם במדדי היתר שנת 2022 מחקה תשואות של שנים. הטבלה מצדיקה גם את המוניטין הגרוע של מדד ת"א SME60 שמציג ביצועים גרועים בהרבה ממדד יתר המניות. שנת 2022 הגרועה העבירה את SME60 להפסד גם בטווח הזמן של 3 שנים וגם בטווח הזמן של 5 שנים, בעוד מדד יתר המניות שומר על תשואה חיובית בטווחי הזמן האלה. ההפרש בולט במיוחד בטווח החמש שנים. בעוד ה-SME60 רשם הספד של 15% מדד יתר המניות רשם רווח של 20%. ההפרש המצטבר משמעותי ביותר, כך שבהחלט משנה איזה מדד יתר אתם בוחרים.

למרבה הצער הכלים הפאסיביים לא עוקבים אחר מדד יתר המניות אלא אחר מדד ה-SME 60. קרנות הסל לא קיימות חמש שנים לכן אין נתונים לחמש שנים, אבל דמי הניהול הגבוהים מדי בהחלט באים לידי ביטוי, כשבטווח הזמן של שלוש שנים נוצר פער של עד 3 אחוז לרעת קרנות הסל לעומת המדד. הקרן המחקה קצת קרובה יותר, אך עדיין מפגרת במעל אחוז וחצי בטווח הזמן של שלוש השנים.

לדמי ניהול גבוהים יש מחיר, ואתם משלמים אותו. נדגיש שלא מדובר במדד מורכב שעובד על פי מתודולוגיה מיוחדת כפי שקיים לעיתים בשוק קרנות הסל המורכבות יותר, אלא סתם מדד "טיפש" שעוקב אחרי רשימה של מניות בתל אביב. נראה שדמי הניהול הללו לא מוצדקים ובאים על חשבון המשקיעים.

- קרנות ישראליות עם חשיפה לביטקוין: יתרונות וחסרונות

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות ישראליות עם חשיפה לביטקוין: יתרונות וחסרונות

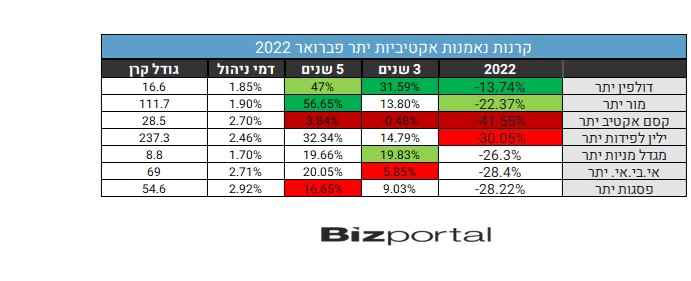

מהשקעה פאסיבית נעבור לבדוק איך תפקדו קרנות הנאמנות המעטות שנשארו בשוק היתר. להלן הטבלה עם הקרנות טובות והגרועות בשנת 2022, בשלוש ובחמש השנים האחרונות:

גם בקרנות האקטיביות דמי הניהול נראים גבוהים מדי, בחלק מהמקרים באופן מוגזם, וללא ספק בטווח הגבוה יותר של דמי הניהול. הקרן הזולה ביותר היא הקרן הצעירה יחסית של אלפא טק (שלא מופיעה בטבלה) שגובה 1.5%.

שלושת הקרנות היקרות ביותר – קסם אקטיב יתר, אי.בי.אי. יתר ופסגות יתר שגובות 2.7%, 2.71% ו-2.92% בהתאמה הן אחת משתי הגרועות לפחות באחד מטווחי הזמן שנבדקו. במקרה או שלא במקרה דמי ניהול גבוהים לא מביאים לתוצאות טובות יותר, להיפך. קסם אקטיב יתר היא ללא ספק הקרן הגרועה ביותר בקטגוריה, שכן היא מציגה את הביצועים הגרועים ביותר בכל טווחי הזמן שנבדקו, ובפער די משמעותי מהמתחרות. היא הקרן היחידה שהצליחה להציג הפסד גם בשלוש השנים האחרונות ששתיים מתוכן, נזכיר, היו מצוינות בשוק ההון.

בצד החיובי בולטות שתי קרנות. דולפין יתר בין שתי הראשונות בכל טווחי הזמן שנבדקו, כנראה בעיקר בגלל השנה האחרונה בו הצליחה להוביל בפער משמעותי, כלומר להפסיד הכי פחות. שוב רואים שלעיתים קרובות תשואות לטווח ארוך נקבעות על פי מי שמצליח להפסיד פחות בתקופות קשות. הקרן השניה שבולטת לטובה היא זו של מור שנמצאת בין שתי הראשונות גם בשנת 2022 וגם בחמש השנים האחרונות – טווח זמן שבו היא מובילה את הטבלה בפער די משמעותי מהמקום השני.

בהשוואה למדדים ניתן לראות שרוב הקרנות הביסו בקלות את מדד SME60 שהוא מדד הייחוס העיקרי, אך כפי שכבר כתבנו ידוע בביצועים גרועים יחסית לאורך השנים. מדד יתר המניות לעומת זאת הציג תשואה טובה יותר (או פחות גרועה) מכל הקרנות בשנת 2022 למעט זו של דולפין. בטווח הזמן של שלוש השנים לעומת זאת כל הקרנות מציגות תוצאות טובות יותר למעט קסם, ובטווח הזמן של חמש שנים 7 מתוך 9 קרנות מציגות תוצאות טובות יותר.

מה המסקנה? למשקיעים המתעניינים במניות היתר בתל אביב ככל הנראה היה עדיף להשקיע בקרנות המנוהלות. במיוחד אם "פגעת" בקרנות המוצלחות יותר, אלו של דולפין או של מור ולא נפלת בטעות על הקרן של קסם. יש לסייג עם זאת, שייתכן שלאורך זמן קרנות פחות מוצלחות נסגרות, כך שהמדגם מוטה בעצם לטובת קרנות שהצליחו להכות את המדד.

- 4.לרון 10/02/2023 11:15הגב לתגובה זואת דמי הניהול הוא מידת נהירת ההמון,ההמון נוהר דמי הניהול עולים,ההמון פודה דמי הניהול יתכן ויורדים

- 3.Business 07/02/2023 09:46הגב לתגובה זוקרנות סל הצמודות למדד יש פערים של אפילו 100% בין המדד לביצועי הקרן . בידקו את הממונפות ... איזו רמאות !!!!!

- לרון 10/02/2023 11:18הגב לתגובה זופשוא הביתא שלהן=סטיית התקן גבוהה ,ומשכך הן מפסידות יותר ממרוויחות,וכפי שבאפט אמר אופציות הן משמידות ערך

- 2.שרון 06/02/2023 09:24הגב לתגובה זולמה דמי הניהול של קרן סל שלא דורשת כמעט עבודה צריכים להגיע ל-1%? למנהלי הקרנות הפתרונים.אולי כי אין תחרות אמיתית בשוק? צריך לאפשר כניסה של גופי השקעה מחו"ל,איפה הגופים המפקחים ??

- 1.אל תשקיעו במניות 06/02/2023 08:56הגב לתגובה זומאז מס הבורסה כולם ברחו מישראל העיקר צועקים הבורסה עם הכלכלה הכי טובה בעולם . אין שום קשר בין ממשלה עשירה לבורסה ממשלה חזירית בורסה אל הפנים