פוליסות השקעה - אי.די.אי מובילה ביוני אך מפגרת בטווח הארוך

פוליסות השקעה הפכו בעשור האחרון לאטרקטיביות לחוסכים ומשקיעים רבים. היקף הכספים המנוהלים בפוליסות האלו (שנקראות גם פוליסות חיסכון) מתקרב ל-200 מיליארד שקל. הפוליסות האלו הן מכשירי השקעה בשווקים הפיננסים בדומה לקרנות נאמנות כשיש להן יתרון גדול אחד על פני מכשירים אחרים - ניתן לעבור ממסלול השקעה למסלול אחר תחת אותו מנהל מבלי לשלם מס על רווחי הון. יש דחיית מס במעבר מאפיק לאפיק וזה חשוב מאוד.

נניח שאתם במסלול מנייתי אחרי רווחים גדולים בשנים האחרונות ואתם רוצים לעבור למסלול סולידי. אם אתם בקרנות נאמנות, אתם תמכרו את הקרנות תשלמו מס ותרכשו במה שנותר קרנות סולידיות. כך גם בגמל, בעוד שבפוליסות אתם מעבירים את הכספים ממסלול אחד לשני מבלי שזה יהיה אירוע מס (אצל אותו גוף מנהל). לכן, יש עדיפות לפוליסה אצל גוף שנותן מגוון של מוצרים.

היתרון הזה בולט מול הקרנות נאמנות שהן מנגד מספקות לחוסכים-משקיעים שער מדי יום בעוד שבפוליסות ובגמל יש מעין שער פעם בחודש. הפוליסות וגם המכשיר "המתחרה" הנוסף - גמל להשקעה נזילים. כלומר, למשקיע ששם את כספו באפיק ובהרכב מסוים ואין לו את הצורך לעקוב מדי יום אחרי הרווחים-הפסדים, הפוליסה והגמל הם אפשרויות טובות. אלו רוב המשקיעים - בפועל, גם מי שמחזיק קרנות נאמנות, לרוב לא בודק מדי יום מה עשתה קרן הנאמנות שלו. המבחן-בדיקה הוא אחת לכמה שבועות, חודש.

בפוליסה ניתן להפקיד כל סכום, בעוד שבגמל יש הגבלה של כ-79 אלף שקל בשנה (צמודה למדד). לגמל יש יתרון בכך שניתן לקבל את כספי החיסכון כקצבה בגיל 60 ואילך תחת תנאים מסוימים, כשבפוליסה ניתן בגיל פרישה לקבל פטור על משיכה שנתית עד גובה מסוים, גם תחת תנאים מסוימים. דמי הניהול במכשירים די קרובים.

- לשים כסף על הבן של השכן: למה כדאי לכם להשקיע בסטודנט במקום במניה?

- לבחור בוודאות או בסיכון? למה משקיעים מעדיפים תשואה וודאית של 4% על תשואה צפויה של 5%

- המלצת המערכת: כל הכותרות 24/7

תעשיית פוליסות ההשקעה זינקה כאמור למספרים גדולים בשנים האחרונות, ובדיקת ביזפורטל מראה שהתשואות בפוליסות הכלליות דומות לתשואות בקרנות ההשתלמות וקופות הגמל להשקעה.

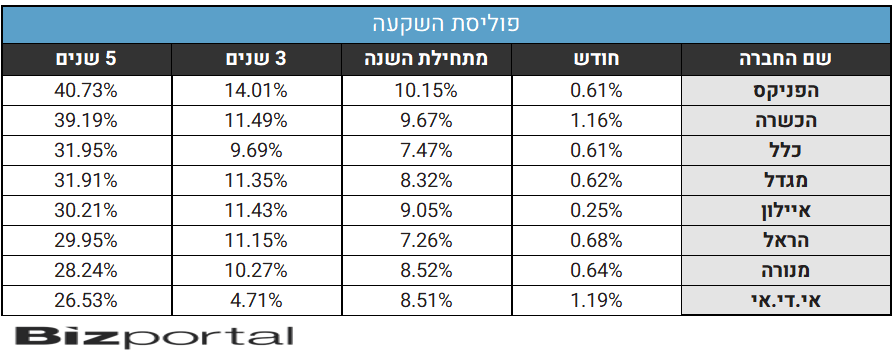

במהלך השנה האחרונה רשמו פוליסות החיסכון במסלול כללי תשואה ממוצעת של 8.6%. הפניקס היא המובילה עם תשואה של 10.1% במהלך התקופה. החברה הובילה בטבלת התשואות גם בטווח השקעה של שלוש וחמש השנים האחרונות עם תשואה של 14% ו-40.7% בהתאמה, ביחס לתשואה ממוצעת של 10.5% ו-32.3% בהתאמה.

במקום השני בתשואות השנה חברת איילון שדווקא בטווח של חמש שנים נמצאת בחלק התחתון של הטבלה. בטווח הארוך אחרי הפניקס נמצאת הכשרה. הכשרה גם מנהלת מסלולים דרך בתי השקעות שונים (כך שיש לה כמה מסלולים בכל אפיק; במסלול הכללי יש גם את מיטב ואלטשולר שחם - המסלול בניהול מיטב מוביל בשנה האחרונה, אבל שלישי בדירוג ארוך הטווח).

- המדריך לחיסכון פנסיוני: כל השאלות שאתם צריכים לשאול לפני הפרישה

- המרוץ לחשמל, שטח ושבבים: איך דאטה סנטרס הפכו למנוע ההשקעות החם בעולם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קרנות השתלמות בינואר - תשואה של 2.3% במסלול הכללי; תשואה של...

מי שסוגרת את הטבלה בשנים האחרונות היא אי.די.אי שהציגה תשואה של 4.7% בלבד בשלוש השנים האחרונות, וכ-26.5% בחמש השנים האחרונות. עם זאת מבט על נתוני החודש האחרון מראה כי אי.די.אי רשמה שיפור בתשואות. את החודש האחרון היא אפילו סיימה בראש הטבלה עם תשואה של 1.2%, בהשוואה לתשואה ממוצעת של 0.7%.

- 4.אין לי טענות לתשואות אלא לחובבנות המבישה שלהם בתחו 25/07/2024 13:40הגב לתגובה זואין לי טענות לתשואות אלא לחובבנות המבישה שלהם בתחום פוליסות החיסכון. שכחו לשנות מסלולים לפי בקשתי. אחכ תיקנו וגרמו לי הפסד ניכר. 3 חודשים של שיחות וויכוחים. כל פעם החזירו עוד קצת. אחכ בפדיון הורידו לי 10 אלף בטענה שהסכום במשך שנה שזקפו לי היה מוטעה. אחכ לא שלחו לי מסמכים מדוייקים להצהרת הון. בקיצור לדעתי אסור לתת להם רישיון למכור פוליסות חיסכון. שיתמקדו במה שהם טובים: ביטוחים. שומר נפשו ירחק

- 3.עדיף טווח קצר על ארוך...טוב שיש עיתון קלקלי (ל"ת)החיים 24/07/2024 13:00הגב לתגובה זו

- 2.מה עם הפוליסות של בתי ההשקעות ? למה לא ניתנה התייחסות (ל"ת)אבי 24/07/2024 11:05הגב לתגובה זו

- 1.סכנה 24/07/2024 10:35הגב לתגובה זוהנהלת כלל ביטוח מנהלת את החברה כמו מכולת