הנאסד״ק 100 חוזר להוביל. האם תתממש פריצה למעלה גם ב-S&P500 ובדאו?

לפני כשבועיים הבטחתי לכם, כמענה לבקשות תכופות, שאגביר את המעקב אחרי ניירות ערך שהוזכרו כאן מעבר לתזכורות שאתם שולחים לי. מאז, לכל מאמר אני מכין אצלי רשימת ניירות ערך למעקב.

התחלתי ב-16 לאפריל ומכיוון שאחת המניות שם היתה אמזון חשבתי שנכון יהיה להתחיל בשגרת המעקב למרות שלא חלף זמן רב.

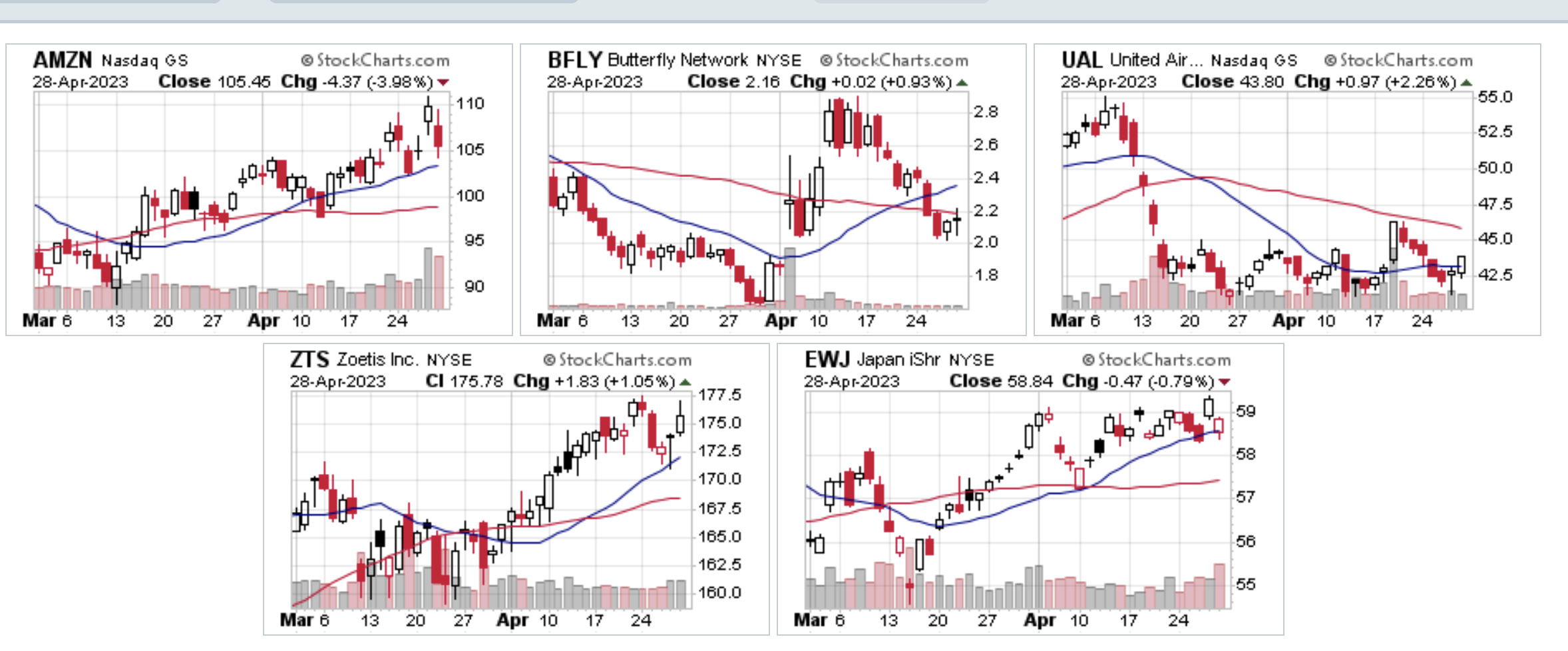

כך נראה מסך המעקב:

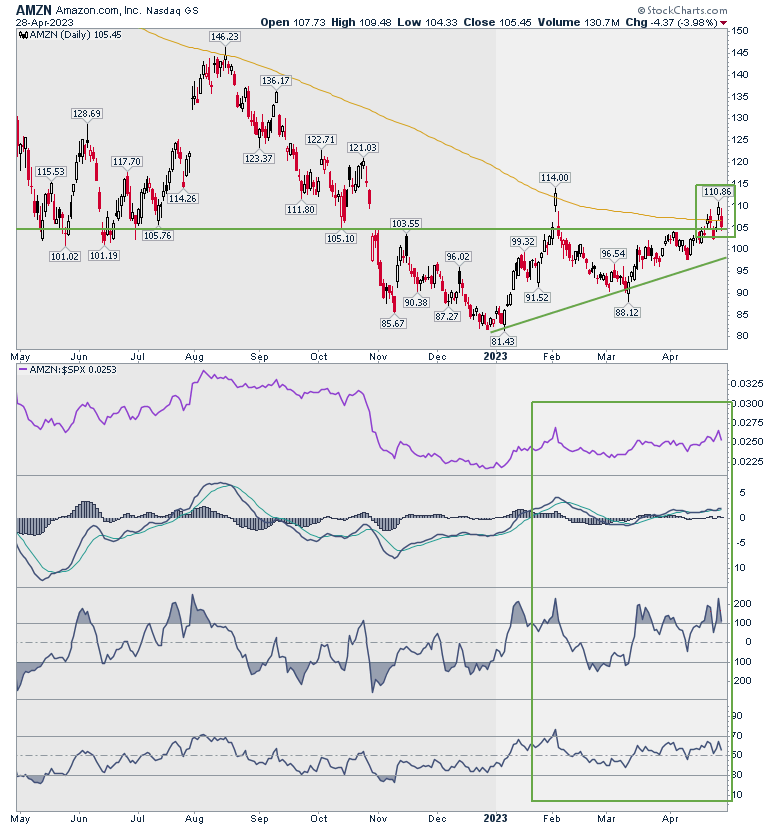

בעדכון הקודם המסר שלי ביחס לאמזון היה שלא כדאי להתייאש ממנה. אני ממשיך עם המסר הזה. הדו״חות מאחורינו ומה שחשוב כרגע הוא התמיכה ב - 103. המניה רוקדת קצת עם הממוצע הנע ל - 200 יום ומהלך מחודש מעליו יהיה סימן חיובי מאוד. מהלך מתחת ל - 103 יחייב עדכון נוסף.

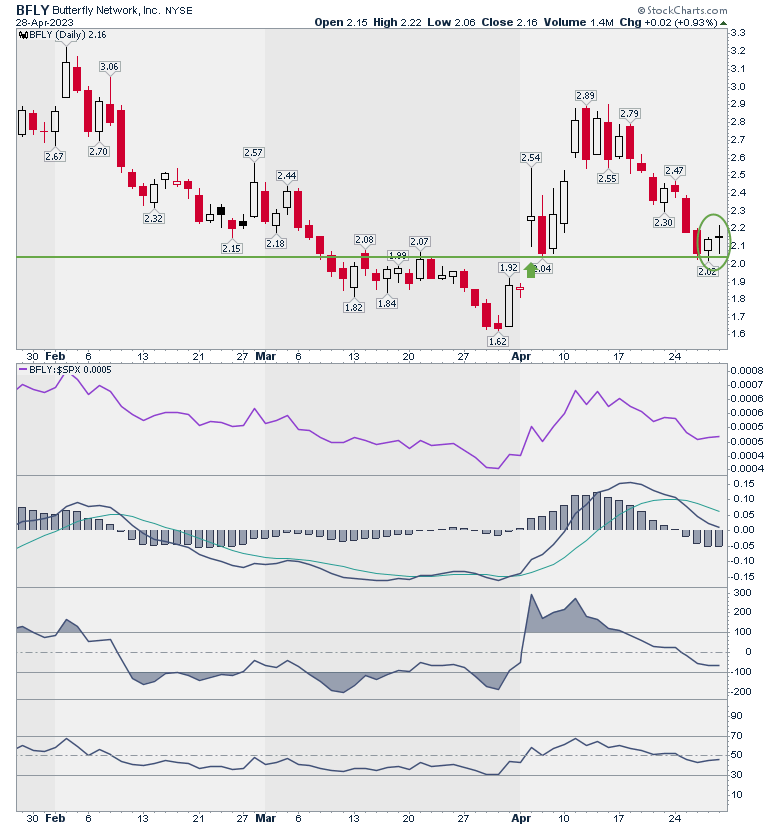

על הגרף של BFLY הדגשתי את פער המחיר העולה בתחילת מהלך שנקרא פער פריצה ושפעמים רבות אינו נסגר. תמיכת הפטיש מעל הנקודה הגבוהה של הפער היא נקודת רכש טכנית טובה.

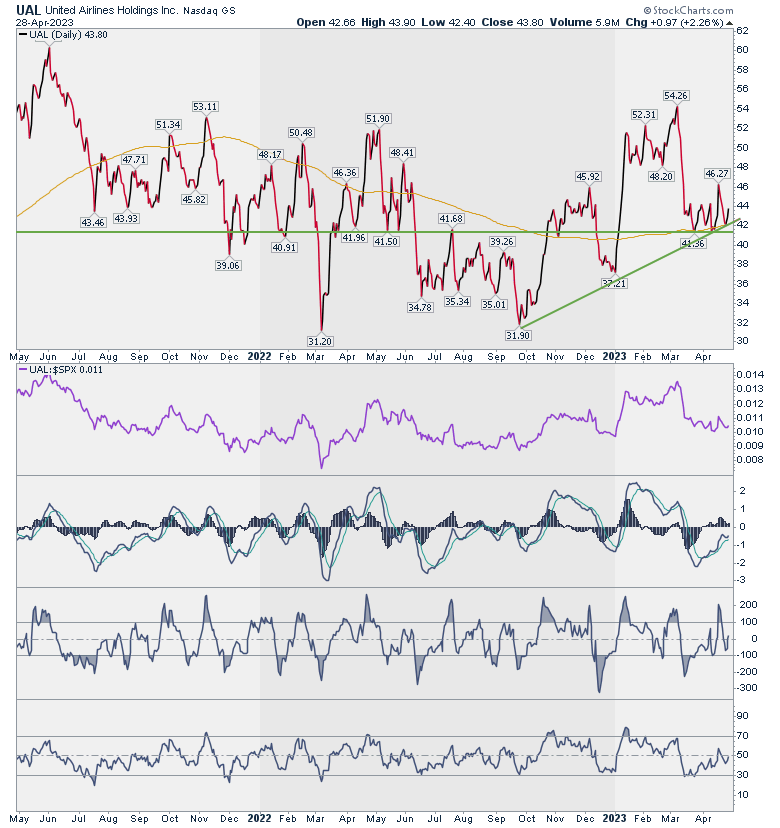

גם UAL נראית ממש טוב מעל רמת התמיכה וקן המגמה העולה וממחישה לנו שלעיתים רבות צריך סבלנות, נושא שנעמיק בו בהמשך הכתבה.

- לקראת הנפקת ספייסX: המהלך שישנה את כללי המשחק בהנפקות הענק בוול סטריט

- ARK Invest: 40% תשואה ב-2025 והימורים על קריפטו וסין

- המלצת המערכת: כל הכותרות 24/7

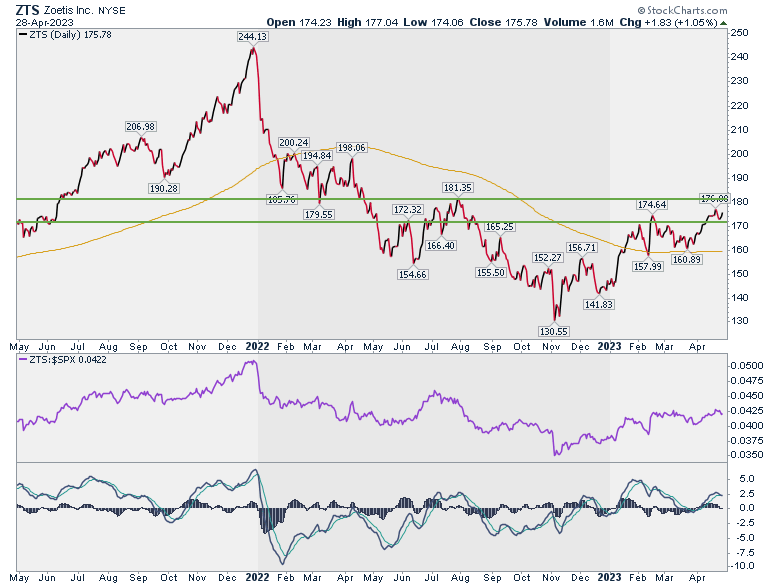

הגרף של ZTS מראה המשך מגמת עליה בין תמיכה ב - 170 להתנגדות ב - 180. מהלך מעל 180 יהיה סימן חיובי.

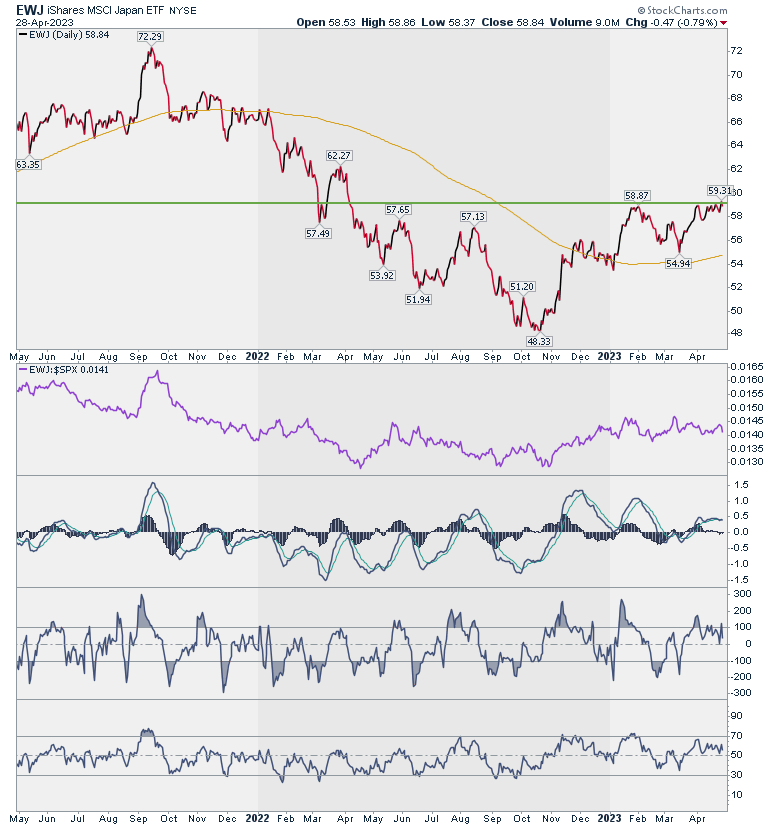

אחרונה חביבה, יפן, EWJ. דיברנו על מגמה עולה שנתקלה ברמת התנגדות. EWJ עדיין מנסה לפרוץ. פריצה תהיה סימן חיובי. מכיוון שהמגמה הכללית היא מגמת עליה, אפשר לקחת משהו לפני הפריצה ואז להגדיל לכשתרחש פריצה.

סה״כ, מעקב ה-16-04 חיובי ותקין :-). מקווה שעוזר לכם גם ללמוד וגם לפתח שגרה טכנית.

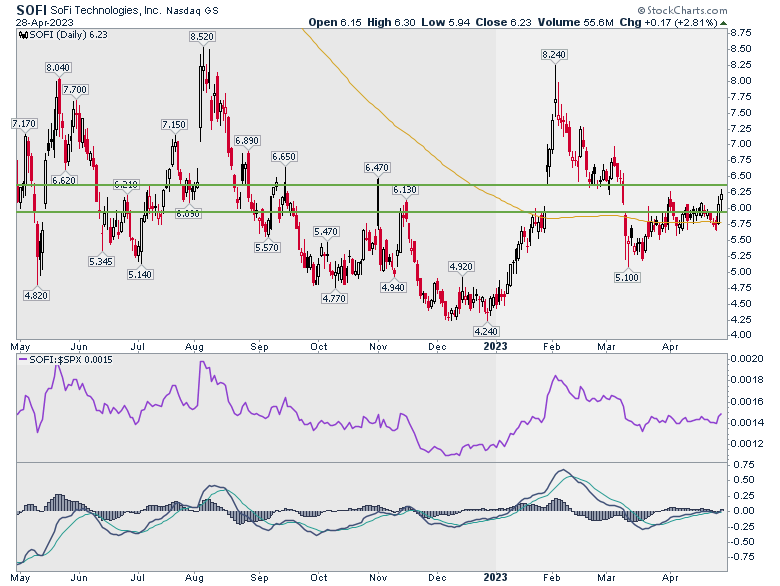

עוד מניה מהעבר שלנו היא SOFI לגביה קראתי מאמרים מעודדים. גם מהבחינה הטכנית היא נמצאת בנקודה טובה. אפשר לבחון רכש או קרוב לקו התמיכה או לאחר פריצה של רמת ההתנגדות. נראה שנערכת למהלך עליה.

איך להתמודד עם תנודתיות השווקים?

ביום רביעי, אחרי הירידות מיום שלישי ולאחר שנתתי קצת חיזוקים לסיבות לאופטימיות, סכמתי וכתבתי: ״ומילה על השוק לאור הירידות מאמש. אנחנו עדיין באזור התנודתיות. הירידות מאמש כמובן לא עוזרות עם שבריריות מהלך העליה אליה התייחסתי ביום שני אבל נראה לי שכדאי להמתין זמן מה לפני שממהרים למסקנות.״ (ניתוח טכני/זיו סגל, 26-04-23). כתבתי זאת למרות שהנאסד״ק 100 לא עמד בציפיות שלי לעליה ישירה בהמשך לתבנית ההתעגלות ולמרות שיום שלישי היה יום אדום ומעיק.

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

הסיבה לא נעוצה באיזה נקודת אור עלומה שראיתי על הגרפים. היא נעוצה בדפוס ההתנהגות שפיתחתי והוא לא להגיב בפאניקה ולתת לדברים קצת זמן. דפוס זה נובע מחוכמת/שחיקת השנים או משילוב של שניהם. ההבנה שהשוק מיצר דרמות באופן תדיר והיתרון שלנו הוא פשוט לרכך אותן. גישה זו מאתגרת את חסידי המשמעת הטכנית הבינארית: צודק - תחזיק, לא צודק - סטופ לוס. משמעת טכנית בינארית זו משווקת בהרבה קורסים למסחר שכן היא מעודדת מסחר, עמלות ומעורבות של הסוחר. מכיוון שהיא משווקת חזק היא הופכת להיות אמונה של סוחרים רבים בצדקת הדרך. כדאי לקחת בחשבון שני דברים:

להיות ״צודק״ בניתוח השוק זו לא המטרה שלנו, בטח לא בגרסה המוחצנת שלה. דווקא צניעות ביחס למטרה הזו תאפשר לנו להבין טוב יותר את השוק ומהלכיו מבלי לעמת אותם עם התחזית שלנו והאגו שדבוק אליה.

הדבר השני שכדאי לזכור הוא שלהיות צודק בכיוון לא תמיד מסתנכרן עם שעון המסחר (וגם עם שאר מרכיבי לוח השנה ולוחות הזמנים שאנחנו מצפים להם). העובדה שיום המסחר מסתיים בשעה מסיימת לא אומרת שבשעה הזו ה״צדק״ חייב לצאת לאור. לראיה השוק תיקן חזק ביום חמישי כך שיכולנו ״לישון״ בימים שלישי-רביעי-חמישי וכלום לא היה קורה. אם מכרתם בשלישי / רביעי וקניתם בחמישי אז הפסדתם, בהכללה, את עלות רעש המסחר.

זכרו שסבלנות מניבה שקט נפשי בהתנהלות מול המסחר, מפחיתה את הזמן שאתם צריכים להקדיש לו תשומת לב וגם מפחיתה עלויות של פעולות סרק (עלויות שהברוקר שלכם ישמח לגבות). נכון שמדי פעם סבלנות יכולה לגרום לתגובה מאוחרת ביחס לשינוי מגמה אבל חשוב לבחון את הנזק הזה אל מול התועלות המרובות של הסבלנות. אני משתדל להיות סבלני למרות שאני כותב פעמיים בשבוע. מוצא מספיק דברים מעניינים מבלי להרעיש סתם.

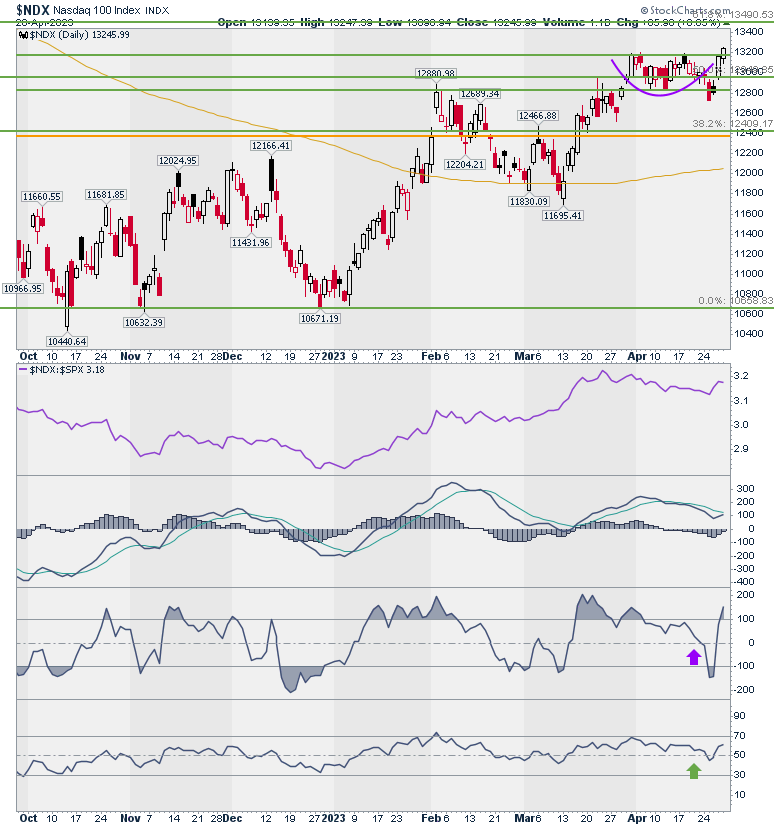

נכון לסיום שבוע המסחר השוק נראה טוב ומידת הביטחון בהמשך מגמת העליה עולה. המדד שהסתמכתי עליו לצורך העניין הוא הנאסד״ק 100. השארתי על הגרף את סימון ההתעגלות שבסופו של דבר, עם ״תבלין הסבלנות״, עבד ואליו הוספתי קו התנגדות שנפרץ למעלה. סיכוי טוב להמשך עליה.

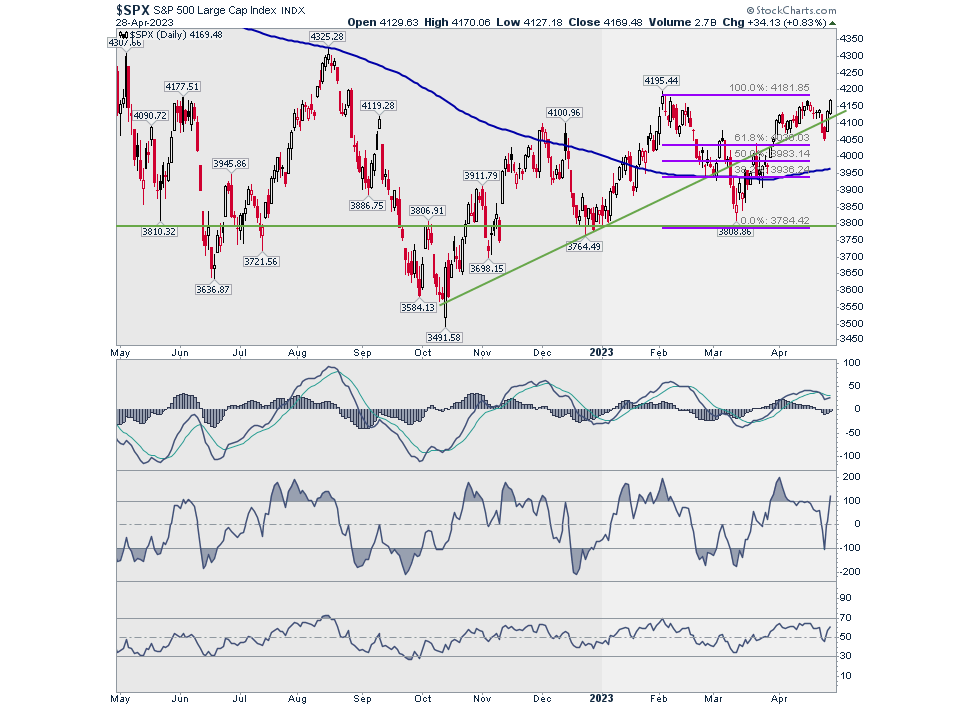

ה - S&P500 והדאו הגיעו אל מבחני ההתנגדות שלהם. העובדה שה - S&P500 מחק ביומיים של עליות שישה ימים של ירידות היא חיובית בעיני ולכן יש סיכוי שהנאסד״ק 100 יוביל גם את שאר השוק לפריצה ועליה. IWM נמצאת עדיין על רמות התמיכה שדיברנו עליהן ובמקרה של פריצה גורפת במדדים המובילים סביר שנראה שם התעוררות יפה.

שיהיו שני ימי מסחר מוצלחים וניפגש ברביעי.

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 5.המעקב אחרי המניות המוזכרות - רעיון טוב שראוי שימשיך (ל"ת)שוקי 02/05/2023 11:22הגב לתגובה זו

- 4.טכנאי 01/05/2023 23:22הגב לתגובה זוחלק ירדו חזק, נראה איך יראו מחר...

- 3.SOFI down 8.75%... (ל"ת)sh 01/05/2023 20:06הגב לתגובה זו

- 12 אחוז כבר.... (ל"ת)השבור 02/05/2023 10:35הגב לתגובה זו

- 2.נתי 01/05/2023 19:28הגב לתגובה זותודה על הכתבות.דעתך על tsm

- 1.999999 01/05/2023 15:25הגב לתגובה זושטרם קרתה מאז משבר הציבעונים בהולנד...על אילו פריצות טתה מדבר אחא??