מאנדיי: העובדים הוותיקים הרוויחו בגדול. השווי של העובדים החדשים - אפס

העובדים הוותיקים של חברת מאנדיי הרוויחו בענק מהנפקת החלום של מאנדיי בוול סטריט. שווי החברה זינק בשיא ההייפ בסוף שנת 2021 ל-20 מיליארד דולר, אחת הישראליות הגדולות בעולם באותו זמן, ומאז השווי התרסק ל-5.4 מיליארד דולר נכון לעכשיו. גם 5.4 מיליארד דולר זה לא מעט, ביחס להנפקה זו לא ירידה דרמטית. מאנדיי ביחס לאחרות במצב טוב, היא בין ההנפקות "הטובות" מבין החברות הישראליות שהונפקו בגל של 2020-2021 בוול סטריט. רוב המגייסות נפלו במעל 50%. מאנדיי גייסה לפי שווי של 7 מיליארד דולר - במחיר של 155 שירד מאז בכ-20%. לא נעים, אבל לא נורא, במיוחד כשנזכרים שלפני ההנפקה היו שלושה עליות בתמחור ההנפקה. היא כמה חודשים קודם היתה אמורה להנפיק במחיר של 100 דולר בערך.

אז חשוב להתחיל בכך - מאנדיי היא הצלחה יחסית בוול סטריט, היא לא מייצגת את הרוב הגדול, אם כי היא עדיין חברת חלום. התמחור הנוכחי שלה לא מבטא את קצב הכנסות הנוכחי - כ-600 מיליון דולר בשנה עם הפסדים, הוא מבטא דבר אחד - את האמונה של המשקיעים שקצב הצמיחה ימשיך להיות מעל 30% ושמוצרי החברה שמפתחת תוכנה שמאפשרת ניהול של פרויקטים ועובדים בארגון בצורה נוחה ונגישה, תהפוך לסטנדרט עולמי. אולי זה יקרה, מדי רבעון, החברה מתקרבת לחלום, אבל הוא עדיין רחוק.

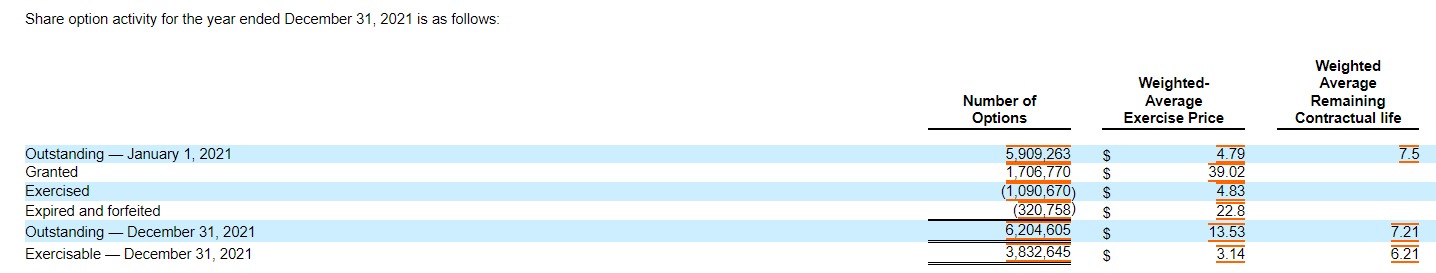

אז למה העובדים הוותיקים הרוויחו הרבה כסף ואיך זה שעובדים שהגיעו בשנתיים האחרונות שווים אפס? כי בשנתיים האחרונות העובדים שהגיעו לפני ההנפקה מימשו אופציות למניות בהיקפים גדולים. העובדים שנכנסו לחברה לפני ההנפקה בשנת 2021, מימשו את המניות במחצית השנייה של שנת 2021 כשמחיר המניה עוד נע בשיא שבין 300 ל-380 דולר למניה. מדובר על מימוש אופציות למניות בשווי כולל של כ-365 מיליון דולר (1.09 מיליון מניות כפול כ-335 דולר רווח למניה). וזה רק בשנת 2021. מזה צריך להוריד את מחיר המימוש לפי כ-5 דולר למניה, סכום אפסי ביחד למחיר המניה ותמורת מימוש כוללת של כ-5 מיליון דולר, מה שמשאיר בידי העובדים נטו של 360 מיליון דולר. שנה חלומית לעובדים.

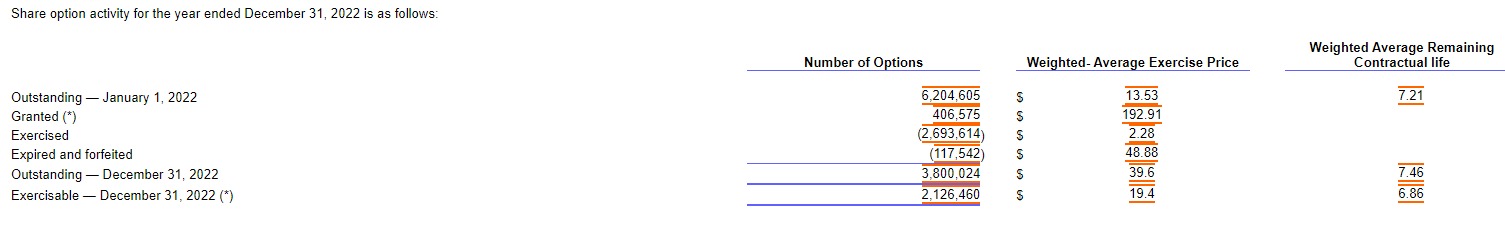

בשנת 2022 זה נמשך, אבל במחיר מניה נמוך משמעותית. מחיר המניה צלל לכ-110 דולר למניה בממוצע. כאן כבר מימשו העובדים 2.7 מיליון מניות, כלומר שווי האופציות שמומשו הוא כ-290 מיליון דולר. מזה יש להוריד את מחיר המימוש לפי בערך 2 דולר כך שבשמרנות הרווח לעובדים הוא 280 מיליון דולר.

- איי.סי.אל: ירידה של 16.5% ברווח הנקי ל-91 מיליון דולר

- ממשיכה במומנטום החיובי: אלוט מכה את הצפי - המניה קופצת

- המלצת המערכת: כל הכותרות 24/7

בשנתיים הרוויחו העובדים מניות בשווי של יותר מ-640 מיליון דולר! זו החברה שהכי העשירה את העובדים שלה.

בסוף שנת 2022 עבדו במאנדיי 1,549 עובדים, כך שבממוצע כל עובד מימש בשנה האחרונה אופציות בשווי של 187.2 אלף דולר. בשנת 2021 עבדו בחברה 1,064 עובדים כך שכל עובד מימש בממוצע אופציות בשווי של 343 אלף דולר. המשמעות: לכל עובד בחברה יש בממוצע 1.5 מיליון שקל בכיס (לפי שער המרה של סוף השנה האחרונה 3.5 שקלים לדולר). החישוב הזה הוא שמרני, כי אנחנו מתייחסים לעובדים בסוף השנה, בפועל נכון יותר להתייחס למספר הממוצע על פני השנה וגם - יש עובדים שלא מקבלים אופציות, יש עובדים שמקבלים אחרי תקופה מסוימת בחברה.

האופציות של עובדי מאנדיי, 2021

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

האופציות של עובדי מאנדיי, 2022

הפער הגדול בין עובדים ותיקים לחדשיםהפער בין עובדים ותיקים לעובדים חדשים הוא עצום. הוא לא נתפס. מספיק שעובד הגיע כמה חודשים לפני אחר כדי שהוא יהיה מיליונר והחברה שעובד לידו יהיה שווה אפס.

העובדים "הוותיקים" והכוונה כאמור לאלו שאפילו הגיעו ב-2020 ומחצית ראשונה של 2021 (לא אלו שכבר שנים רבות בחברה) מימשו אופציות במחירי מימוש של 4.83 דולר בשנת 2021 ומחירי מימוש של 2.3 דולר למניה בשנת 2022. מחירי המימוש שלהם נמוכים כי הם הצטרפו בעבר. אבל עובדים חדשים, בעיקר כאלה שהצטרפו לחברה בשנים 2021-2022 אחרי הקצאת האופציות בתחילת שנת 2021, כבר לא זכו לקבל מחירי מימוש כל כך נמוכים. מחיר המימוש הממוצע לאופציות שהוקצו לעובדים בשנת 2021 כבר היה 39 דולר למניה, והחברה הקצתה באותה שנה 1.7 מיליון אופציות כאלה. בשנת 2022 כבר מדובר על אופציות למימוש במחיר של כמעט 193 דולר למניה (אבל החברה הנפיקה רק 406.6 אלף אופציות), כשמחיר המניה בשוק הוא 122 דולר למניה. כלומר - שווי האופציות של העובדים החדשים הוא אפס. כדי שהאופציות שלהם יהיו שוות משהו העובדים החדשים צריכים להתפלל שמחיר המניה יעלה בחזרה מעל ל-193 דולר למניה, וכדי שהם ירוויחו באמת המחיר צריך לעלות משמעותית מעבר לכך.

יש בצורת ההקצאה הזו גם היגיון מסוים - עובד שעבר עם החברה את כל חבלי הלידה של הסטארט-אפ, כשהשוק עוד לא הכיר את החברה ולא בהכרח האמין בה, קיבל מוקדם אופציות למימוש במחירים נמוכים. הוא לקח סיכון כי הרי אם החברה לא הייתה מונפקת או לא מצליחה לקבל שווי גבוה אז האופציות שלו לא היו שוות כלום, ועדיין - הפער בין העובדים הוותיקים יותר לחדשים הוא עצום: העובדים הוותיקים שווים מיליונים, העובדים החדשים - אפס.

הכסף הגדול נמצא אצל המייסדים - מן וזינמן מחזיקים במניות בשווי של מיליארד דולר

גם המייסדים רועי מן וערן זינמן מכרו מניות. מן החזיק בהנפקה ב-15.3% מהמניות וכעת הוא מחזיק ב-12.3% ואילו זינמן החזיק בהנפקה ב-5.6% וכעת מחזיק ב-4.8% ממניות החברה. שווי האחזקות של מן הוא כ-716 מיליון דולר ושל זינמן כ-280 מיליון דולר.

המחזיקים הגדולים במניית מאנדיי הם קרן אינסייט האמריקאית שמחזיקה ב-28.7% מהמניות. לפני ההנפקה היא החזיקה ב-42.7% מהמניות. מחזיקה גדולה נוספת היא Sonnipe עם 8.9% מהמניות (החזיקה לפני ההנפקה ב-12.4% מהמניות). קרן סטרייפס שהחזיקה ב-7.8% יצאה מההשקעה. אבישי אברהמי מנכ"ל ומייסד וויקס מחזיק כעת ב-2% מהמניות, אחרי שמכר 2% נוספות.

מה מצפים האנליסטים לראות בדוחות מאנדי?

מאנדיי צפויה לדווח ב-15 במאי. האנליסטים צופים שהיא תדווח על הפסד של 28 סנט למניה על הכנסות של 155.3 מיליון דולר. ברבעון הבא הם צופים לה הפסד של 17 סנט על הכנסות של 165.6 מיליון דולר. בשנה כולה היא צפויה להפסיד 37 סנט על הכנסות של 690.7 מיליון דולר ובשנה הבאה האנליסטים צופים שהיא תרשום שיפור להפסד של 9 סנט למניה על הכנסות של 884.9 מיליון דולר.

מתוך 18 אנליסטים שמסקרים את המניה 16 ממליצים על קניה (4 על קניה חזקה), שניים ממליצים על 'החזק' ונותנים לה מחיר יעד של 175 דולר בממוצע, לעומת מחיר של 122 דולר כעת בשוק.

- 6.מישהו 07/05/2023 21:56הגב לתגובה זו1. אחרי הנפקה יש בנוסף RSU 2. מנהלים שרואים עובד טוב "שנדפק" בגלל הקצאה בתזמון גרוע ולא יכולים להעניק עוד בגלל חשבונאות, יעלו שכר וייתנו בונוסים מזומן 3. יש הבדל עצום בין עובדים והוא לא קשור רק לוותק. לחשב סך מימוש חלקי סך עובדים זה פשוט מאוד רחוק מהמציאות 4. בהייטק ככלל מתכנת עם ניסיון של בין 5 ל-10 שנים ושנפל בחברה מונפקת מצליחה בממוצע רואה 600 אלף ש"ח נטו מתגמול הוני כל 4 שנים (אח"כ מחדשים חבילה), אבל אם מתחילים לעלות בדרגות/חלק מהקליקה/בין ה-100 הראשונים בחברה גדולה, אז הסכום קופץ לא ליניארית למספרים שמסבירים איך מפרסמים בתל אביב דירות ב-8 מיליון.

- 5.צריך לתת אופציות זולות גם לחדשים (ל"ת)אופיר מוסקוביץ 07/05/2023 14:40הגב לתגובה זו

- 4.Wat 07/05/2023 09:30הגב לתגובה זוממתי חברה שהנפיקה דורשת מימוש על מניות? אחרי ההנפקה פשוט נותנים לעובדים מניות... אין מה לממש כי זו לא אופציה כבר אלא מניה ממש...

- יניב 07/05/2023 13:01הגב לתגובה זוניתן להעניק אופציות גם כשהחברה מונפקת כבר מזמן. אופציות לא הופכות למניות. הן רק מעניקות את הזכות לממש אותן ולקנות במחיר מובטח מניות. מן הסתם חברה שלא מונפקת אי אפשר לממש אבל אפשר בשוק הקנדי אולי לסחור באופציות. ועם חברה מונפקת אתה יכול לממש את האופציות בתלות בתנאים שהסכמת עליהם. זה שונה לחלוטין מהענקת מניות

- 3.alex 05/05/2023 17:13הגב לתגובה זויותר מדי אנשים, עם יותר מדי כסף

- משכנתא 07/05/2023 09:31הגב לתגובה זובממוצע שאנשים טיפשים לוקחים במדינה הזאת והורסים לכולם

- 2.יום שני 05/05/2023 16:26הגב לתגובה זולכל שבת יש מוצאי שבת

- 1.שלושה עליות לפני ההנפקה? - אומרים שלוש נועה! (ל"ת)Omr 05/05/2023 16:15הגב לתגובה זו