מדד באפט בשיא כל הזמנים: אנחנו באמת בבועה או שתמיד היינו?

״המדד של באפט״ כפי שהוא מכונה בוול סטריט, נקרא על שמו של גדול המשקיעים, וורן באפט, אשר משתמש באינדיקטור כאשר הוא מתלבט כיצד להשקיע את המיליארדים הרבים שלו. בסה״כ מדובר בהגיון, השווי הכולל של מדד Wilshire 5000, המדמה את השווי המצרפי של שוק המניות, לחלק לתמ״ג, נתון שנתפס כמשקף את שווי הכלכלה הריאלית.

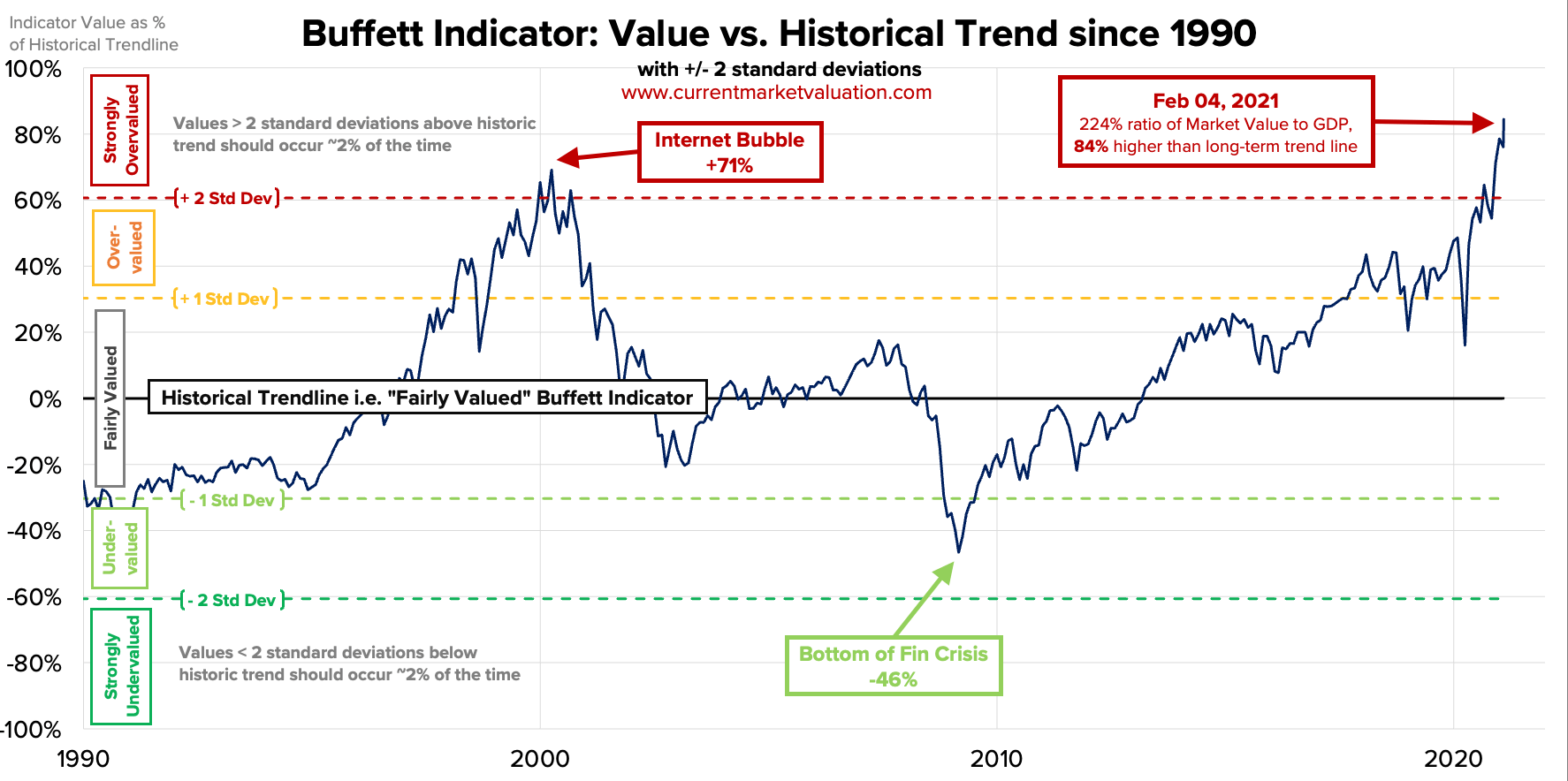

בזמן שהמדדים שוברים שיאים פעם אחר פעם, ה-״מציאות״ מציגה נתוני אבטלה גבוהים, פגיעה בשכבות חלשות, והתאוששות כלכלית לצד מגפה עולמית. הגיע תורו גם של מדד באפט לשבור את שיא הדוט קום, כאשר עושים את המתמטיקה המדד עומד על כ-194% עלייה לעומת כ-175% בנתוני הרבעון השלישי. לצורך השוואה, המדד בזמן המשבר של שנות ה-2000 עמד בשיאו על 159.2%.

קרדיט: www.currentmarketvaluation.com

המדד זכה לתהילתו בשנת 2001 כאשר התפרסם בזכות מאמרו של באפט במגזין Fortune. אז אמר באפט כי ״היחס לא אומר לך כל מה שאתה צריך לדעת על השקעות, ובכל זאת הוא המדד היחיד והטוב ביותר למדוד את הערכות השווי על פני זמן״. עם נוסיף לזה את העובדה, שיחס החברות עם מכפיל מכירות מעל 10 גבוה יותר מאשר בשנת 1999,שיא בועת הדוט קום, ומספר חברות ה-״זומבי״, חברות שזקוקות להמשיך ולגייס הון בכדי לכסות את החוב וניזונות מאשראי חדש, מעולם לא היה גבוה יותר.

״אם כל ההדפסות״

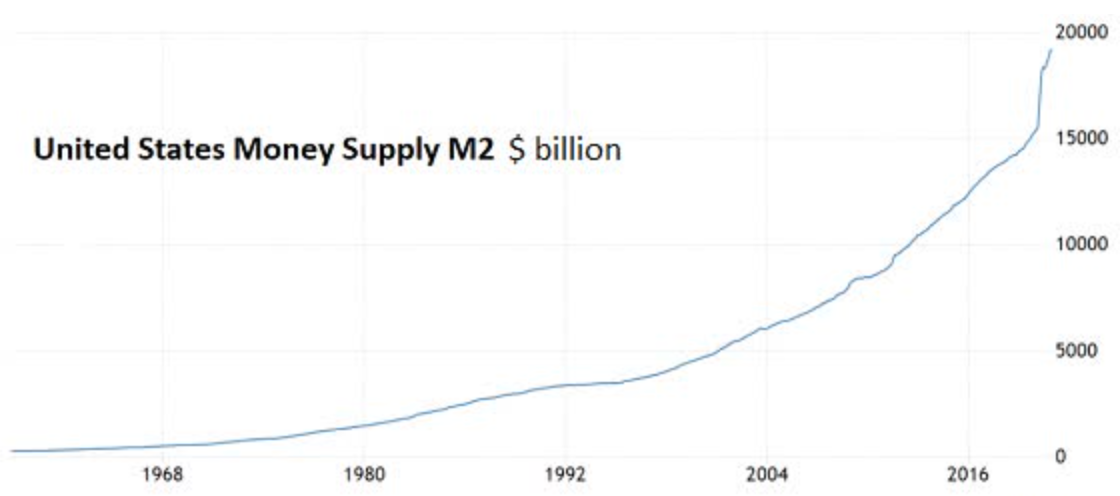

בסוף הכל תלוי ברצונו של הפדרל ריזרב, שהחל את פתרון הדפסת הכסף לאחר המשבר ב-2008, והפך אותו למקצוע ב-2020. אנחנו רק התחלנו את השנה ה-21 של המאה ה-21, וכבר היצע הכסף הוכפל פי שלוש עד כה, ולאחרונה המגמה רק הלכה והתחדדה כאשר ההיצע הוסיף כ-33% רק בשנה האחרונה.

- מה משמעות העליות של יום שני? איך נכון ולא נכון להשתמש ב-RSI?

- האם השקעה בחברות דיור מוגן כדאית?

- המלצת המערכת: כל הכותרות 24/7

קרדיט: tradingeconomics.com

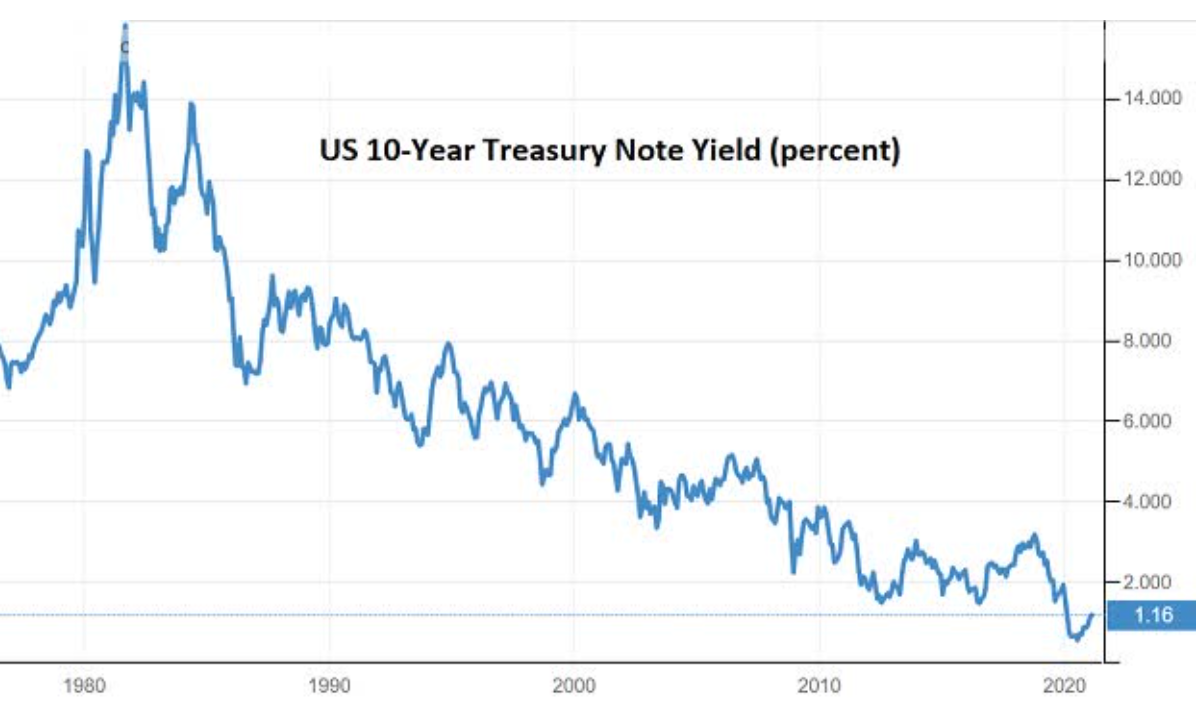

כל הכסף הזה צריך ללכת לאיזה שהוא מקום, אז הוא זורם בין השווקים הפיננסים השונים, ולא נראה שיש לאן לברוח. מקלט האג״ח, אותם נכסים מאזני סיכון ששווים הכולל גבוה בהרבה משווקי המניות בעולם, פורחים לאחר ששיעורי הריבית יורדים בהתמדה במהלך ארבעה עשורים רצופים. וכאשר הריבית אפסית, גם בשווקי האג״ח מתרחשת בועה שקטה שכן התשואות הנמוכות לא מפצות את הסיכון והמשקיעים רוכשים בלית ברירה. וכמו בכלכלה, הכל נמדד ביחס לאלטרנטיבה, וכשאין אלטרנטיבה יש חוסר איזון.

צריך לזכור ששוק הדיור, כביכול משאב בלתי מוגבל, מונע מאותם גורמים מאקרו כלכליים. הבועה האחרונה התרחשה בשוק הסולידי, שנתמך במשאב הקרקע המוגבל, אך היכולות ההנדסיות והתקדמות טכנולוגית מאיימות על טענה זו.

קל מידי? כנראה שזה שווה פחות

אם עד לפני שנה וחצי כמעט אף אחד לא שמע את המילה SPAC, כיום על דבר אחד אין ויכוח, תעשיית הנפקות ההנפקות של השלדים הבורסאיים בוול סטריט שוברת שיאים בכל חודש שעובר והיא הפכה לתחליף המועדף להנפקה הראשונית (IPO) המסורתית, שכוללת תשקיפים ורואד שואו (לכתבה המלאה). ובכל הצגה יש רוק-סטארים, והפעם נראה שמתהווה מועדון חדש, ונראה שהמועדון הוירטואלי הנוכחי מתרכז במידה רבה יותר ב״לעשות שמח״ וליהנות מההשפעה המשכרת שהם מקבלים: קתי ווד ואילון מאסק - מגע יד מידאס המודרני?

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

אם מתסכלים על הגרפים מזווית אחרת, אנחנו חיים בבועה ארוכה שרואה מידי פעם תיקונים קטנים ומחכה לפיצוץ גדול. המדיניות המוניטרית השתמשה בכלים הכבדים ביותר שיש לבנקים המרכזיים להציע, כעת נגמרה התחמושת. לא פלא שהמשקיעים נוהרים אל הכלכלה ״המרדינית והעצמאית״ החדשה, מטבעות קריפטוגרפים.

אותה השקעה ספקולטיבית במטבע דיגיטלי לא נובעת ממניעים אידאולוגיים של אנרכו-קפיטליזם, אבל היא משקפת את המצב הקיים: לקיחת סיכונים ואימפולסיביות, השפעה של רשתות חברתיות, רצון לרווח מהיר תוך מינימום מאמץ, אופטימיים לגבי הכל אבל לא מאמינים בכלום, במיוחד לא במערכת. שום דבר מהקריטריונים הללו איננו כלכלי, זוהי פשוט המציאות שאנחנו חיים בה, ככה אנחנו מתנהגים וככה מתנהג השוק.

כנראה שבכל פעם לאורך ההיסטוריה כאשר נשבר שיא חדש צעקו בועה, ובאמת הגיע תיקון, אך אחריו הדרך לפסגה הייתה מהירה. לא ניתן לדעת איך יראה אותו ״תיקון אמיתי״ בשווקים, וגם לא מתי הוא יקרה, אך כנראה שהוא פשוט יתאים לאותה תקופה שבה נחייה.

- 6.סמי 11/02/2021 09:56הגב לתגובה זואין שום בעיה להשקיע את כל התיק במדדים. גם לא צריך לדעת מראש איזה מדד, פשוט משקיעים ע''פ משקל שווי שוק עולמי את הפלח המנייתי. מי שטוען שהוא יודע יותר טוב מעמיד את עצמו מול הר של מחקרים שטוענים אחרת ולפיכך הוא מהמר. את הפל''ח האג''חי אפשר להשקיע בממשלתי כללי מקומי וללכת לישון להרבה מאוד שנים. מקסימום איזון אחת לשנה ולא צריך להתעסק עם השוק ולקרוא כתבות של 'מומחים' שכותבים על עצם מומחיותם בשביל להגדיל פעילות בה הם נוגסים בכספי המשקיע בדמות עמלות שמנות.

- 5.ד"ר איציק בלילה 11/02/2021 09:45הגב לתגובה זומבדיקה שערכתי על רבעון אחרון של 2020 , רוב חברות הטכנולגיה העילית בנאסדק הן במצב פיננסי מצויין וזה ההסבר העיקרי לעליות בשוק ההון. דר' איציק בלילה

- 4.בלבלה בשוק הכספים זה לא יגמר טוב (ל"ת)חנני 11/02/2021 06:24הגב לתגובה זו

- 3.איש חכם 10/02/2021 23:41הגב לתגובה זולא יודעים? אז תפסיקו לקשקש!

- 2.צבי נוי 10/02/2021 23:26הגב לתגובה זוהבעיה מוצגת היטב. הדפסת הכספים טובה לעשירים ששותפים בשוק ההון והנדל"ן ורעה לאזרח הקטן. הפיצוץ יהיה בערך של המטבע - לא בהכרח שוק ההון ירד, אבל הערך הריאלי שלו כן. זה חייב לקרות. זה קרה בכל פעם בהיסטוריה שאיזה גאון חשב שהדפסת כסף פותרת בעיות

- 1.נגידים מטורפים 10/02/2021 22:54הגב לתגובה זודואגים לעשירים