מס על רווחי יתר של הבנקים - בעד ונגד ולמה הציבור צריך להגיד תודה לבצלאל סמוטריץ'?

טעיתי. מתישהו לפני חצי שנה, הערכתי שהרווחים של הבנקים ב-2022 לא יחזרו ב-2023. אנחנו רק באמצע השנה, אבל הרבעון השני מראה שבסבירות גבוהה טעיתי. חשבתי שההאטה הכלכלית, החקיקה לצד המחאה וההפסדים שגלומים במאזני הבנקים בהשקעות באג"ח (ושעדיין לא באו לידי ביטוי בדוחות) יביאו לירידה ברווחים ב-2023. זה לא קרה במחצית הראשונה וכנראה לא יקרה במחצית השנייה.

הרווח של בנק הפועלים ברבעון השני - כ-2 מיליארד שקל, קצב של 8 מיליארד שקל בשנה הוא רווח לא הוגן. גם הרווח של בנק דיסקונט שפרסם אחריו וגם הרווחים של הבנקים האחרים שיפרסמו בימים ובשבועות הקרובים הם רווחים לא הוגנים.

הרווחים של הבנקים מבטאים תשואה של 15%-17% על ההון שלהם וזה לא הוגן כי זו תשואה עודפת משמעותית על עסקים אחרים וזו תשואה חריגה ביחס לסיכון שנחשב נמוך בעסקי הבנקים. זה לא הוגן כלפי הלקוחות של הבנקים שהם מקור הרווחים וזה לא הוגן כלפי כל העסקים במשק שלא מקבלים הגנה רגולטורית כמו הבנקים.

בנקים היו ההשקעה הטובה ביותר בבורסה ביחס של סיכון סיכוי בעשור האחרון. במקום לשבור את הראש ולחפש מסלולי השקעה, לפזר סיכון, לנתח מניות, משקיעים חכמים שהבינו את משוואת הסיכון סיכוי השקיעו בבנקים.

למה בנקים מרוויחים ערמות של כסף?

בנקים מרוויחים ערמות של כסף כי נותנים להם ואפילו רוצים ומכוונים שהם ירוויחו הרבה. זה לא עניין של ניהול מרשים (מבלחי לפגוע במנכ"לים הטובים שנמצאים בבנק), אלו לא יכולות יוצאות דופן, זה גם לא טריקים שיווקים ופרסומיים. הסיבה היחידה שבנקים מרוויחים היא - בנק ישראל.- הפרסומות של הבנקים הן נפלאות - אבל מה לגבי מה שנחתך בעריכה?

- הקיפאון בין הבנקים לקריפטו נמשך: הפגישה בבית הלבן הסתיימה ללא הסכמות

- המלצת המערכת: כל הכותרות 24/7

בנק ישראל דרך הפיקוח על הבנקים גורם במודע לכך שהתחרות תהיה נמוכה. הפיקוח על הבנקים דואג בראש וראשונה ליציבות של הבנקים ובעיניים שלו על פני עשרות שנים - יציבות זה רווחיות. כדי שבנקים יהיו יציבים הם צריכים להרוויח.

בנק ישראל והפיקוח על הבנקים הם המושכים בחוטים - הם בעצם מנהלים את הבנקים, מנהלי העל של הבנקים. הם בעצם קובעים את הרווחים, וזו לא אמירה מוגזמת. זו האמת כבר עשרות שנים. הפיקוח על הבנקים קובע את שיעור הלימות ההון שזה במילים פשוטות - המינוף שהבנק יכול לקחת. הפיקוח גם קובע מי ייכנס לשוק הבנקאות ומי לא - כפי שאתם מבינים הדלת כמעט סגורה. המערכת הבנקאית אצלנו לא זזה כבר 20 שנה. הכניסה של וואן זירו כעת היא בשוליים של השוליים והלוואי ונתבדה.

המפקח על הבנקים לדורותיו דאג ודואג לבנקים כי הוא שם מול העיניים מטרה אחת ויחידה - לעבור את הקדנציה בלי שבנק יפול. כדי שבנק לא יפול צריך לרפד אותו ברווחים וברווחיות גבוהה. ככה עשרות שנים המפקחים על הבנקים דואגים לבנקים ולא לציבור למרות התפיסה השגויה של הציבור שהוא דואג להם. ככה גם במשך עשרות שנים המפקחים על הבנקים איכשהו מתגלגלים אחר כך לתפקידים בכירים במערכת הבנקאית.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

ההגנה הזו שבתקופות של משבר, מתגברת ומתחזקת (בקורונה מחלו על רישום הפסדי אשראי, דחו אותם לצד הקלות נוספות) רק כדי שלא להתקרב למצב של סיכון לבנקים, מאפשרת לבנקים ליהנות כל הדרך אל הבנק. הבנקים ממשיכים לספק אשראי בעלות גבוהה ולתת מנגד תשואה נמוכה בפיקדונות. המרווח שלהם מצוין ובזכות המינוף הבטוח והזול הם מייצרים תשואה פנטסטית על ההון העצמי. במקביל הם גובים עמלות שמנות כבר שנים רבות. גם העמלות מוגנות על ידי המפקח על הבנקים. יש שיפור, יש שינוי, יש תחרות שנכנסת, ועדיין בשוליים.

האחראי לרווחים העודפים של הבנקים - הפיקוח על הבנקים בבנק ישראל

סיכום ביניים - הרווחים של הבנקים לא הוגנים כי בנק ישראל דואג להם. הם לא הוגנים כי הם לא מבטאים תחרות ויותר מכך - הם מבטאים ניצול של הציבור. בנקים לא פונים אל הלקוחות כדי להגיד להם שיש כסף בעו"ש וכדאי להפקיד בפיקדונות או במקומות אחרים ולקבל תשואה. בנקים לא מורידים על דעת עצמם עמלות יקרות, אלא רק כשהלקוח מתלונן או רוצה לעזוב. בנקים לא נותנים שירות כמו שצריך וזה התחזק מאז הקורונה. מדגם אישי ובלתי מייצג של 3 סניפים של הבנקים הגדולים עם תוצאה ברורה - השירות שם גרוע. גם סיירת מנכ"ל לא עזרה.

בנקים מנצלים את אי הידיעה של הציבור, את ההישענות עליהם, את הביטחון שהם מעניקים ללקוחות. אם הם מנצלים את זה בעולם תחרותי זה בסדר, אבל בעולם לא תחרותי, זה פשוט לא הוגן.

ואז מגיע שר האוצר, בצלאל סמוטריץ' ומדבר ומאיים שיטיל מיסוי על רווחי יתר של הבנקים. מה זה רווחי יתר? רווחים עודפים מעל רמת רווחים נורמלית. מי יקבע מה זה רווחי יתר? האם זה אפשרי? ובכלל - התערבות ממשלתית ברווחים של פירמות - ראו את מקרה הגז - זה פגיעה קשה בשוק קפיטליסטי, פגיעה במשקיעים ויצירת אי וודאות גדולה. משקיעים רוצים ובצדק וודאות וכששר אוצר שולף שהוא יעלה מס בסקטור מסוים, אז החשש שהוא מסוגל לשלוף עוד אמירות-איומים שלא ממש הולכים ומתחברים עם שוק חופשי.

שר האוצר, בצלאל סמוטריץ; הכנסת

סמוטריץ' מחפש במקום הלא נכון. הדבר הגרוע יותר מהתערבות ממשלתית מלאכותית בשווקים היא התערבות שמתקנת התערבות קודמת. בשביל לפתור את הרווחיות המוגזמת של הבנקים, צריך למנוע את ההתערבות של בנק ישראל לטובת שיפור והעלאת רווחי הבנקים. עיוות לא פותרים בעיוות נוסף.

ואז בעצם מגיעים לשורש הבעיה - זו לא מלחמה של האוצר מול הבנקים, זו מלחמה של שר האוצר מול בנק ישראל. הבנקים הם עסקים בעולם קפיטליסטי שהמטרה והכיוון של המנהלים שלהם ברורים ומוצדקים - למקסם את הרווחים לטובת בעלי המניות. אל תבואו בטענות למנהלי הבנקים שדואגים ומייצרים רווחים, בלי קשר לתמורה שלהם לרווח (לא בטוח שגדולה מדי), כי בנק זה עסק כמו כל עסק. תבואו בטענות לבנק ישראל שלא מאפשר לגעת בבנקים.

ובמלחמה של האוצר מול בנק ישראל, סמוטריץ' מפסיד. הוא לא יכול להתערב וטוב שכך בפעילות של בנק ישראל והפיקוח על הבנקים. בנק ישראל עצמאי לחלוטין. וכך מוצא את עצמו השר הבכיר די משותק והוא שולף את הרעיון למיסוי רווחי יתר. זה כבר קיים בעולם כשהחדשות הטריות שבאיטליה זה עומד להיכנס בקרוב, אבל זה צעד שנחשב מרחיק לכת.

לא רק שהוא מרחיק לכת, הוא לא יעזור לגברת כהן מחדרה. היא תמשיך לשלם עמלות גבוהות. זה שיש מס גבוה יותר של הבנקים לא יעזור לה, אלא אם זה איום כדי שבנק ישראל יעורר ויגביר תחרות במערכת הבנקאית וכדי שהבנקים יתחילו לספק שירותים אמיתיים והוגנים לציבור.

סמוטריץ' שלא יכול לנצח את בנק ישראל דווקא השיג לא מעט. האיומים שלו הביאו את הבנקים לתת תשואה על העו"ש. היא מוגבלת, לרוב זה 1% עד 2% אבל על סכום נמוך יחסית. זה משתנה ממקום למקום, וצריך לעשות עבודה-מחקר להבין כמה ואיך מקבלים. הבנקים בחוכמתם מערבבים את הציבור בכך שהם לא נותנים הצעות שניתנות להשוואה ואז הציבור לא יכול להשוות ולהתמקח. הפיקוח על הבנקים נותן להם לעשות זאת, במקום לקבוע מידית מוצרים-אפשרויות זהות בין הבנקים.

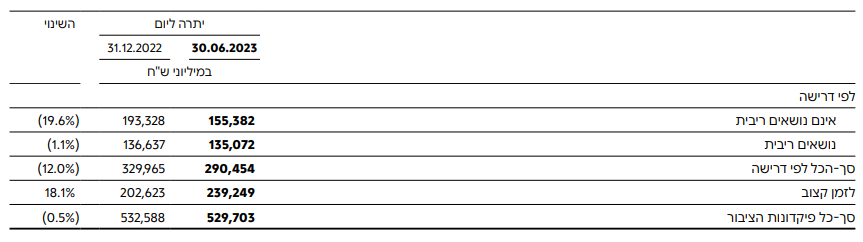

אז הלקוחות איכשהו מקבלים יותר, אבל שימו לב לטבלת הפיקדונות של בנק הפועלים מהדוח הבוקר:

פיקדונות בבנק הפועלים

היקף הפיקדונות הכולל בבנק - כ-530 מיליארד שקל, ירידה של חצי אחוז לעומת סוף 2022, כשבעו"ש (תחת סעיף - אינם נושאים ריבית) יש 155.3 מיליארד שקל לעומת 193 מיליארד שקל בסוף 2022. מה זה אומר? שהציבור העביר חלק מהעו"ש לקרנות כספיות ולפיקדונות. אבל זה גם אומר שהציבור נשאר נאמן לפיקדונות וזה משאיר אותנו עם מסקנה מניתוחים קודמים - "הציבור מטומטם אז הציבור משלם" - למה להשאיר 155.3 מיליארד שקל בעו"ש של בנק הפועלים ומעל 500 מיליארד בעו"ש במערכת הבנקאית בכלל.

סמוטריץ' השיג לכם 1%-2%, אבל זה כאמור לא על כל הכסף, במקום לקבל 2%-3% שזה 10-15 מיליארד שקל בשנה, הציבור מקבל עד 4 מיליארד שקל (בהנחה שהתשואה המשוקלל בעו"ש בהינתן המגבלות על הסכום שזכאי לריבית היא מתחת ל-1%) - במילים אחרות, האיומים עזרו לייצר 4 מיליארד שקל, אבל עדיין יש עוד דרך ארוכה כדי לקבל את המגיע לציבור. שתי דרכים יביאו את הכסף הזה לציבור - תחרות או איומים בסגנון "בעל הבית השתגע".

הבעיה באיומים שהדינמיקה לפעמים מכתיבה את האירועים הבאים וזה יכול לזלוג מאיומים לא מכוונים לתהליך של חקיקה.

דניאל חחיאשווילי המפקח על הבנקים - איש המפתח

דניאל חחיאשווילי המפקח על הבנקים, דוברות בנק ישראל

הנגיד שלנו, פרופ' ירון אמיר, בדרך החוצה. בסוף השנה יהיה מחליף חדש. סמוטריץ' עלול למנות מישהו שהוא יס-מן וזו תהיה בכיה לדורות. השווקים רוצים וצריכים מישהו שיעמוד מול השר ולא ייכנע לתכתיבים פוליטיים. אבל צריך גם מישהו שיודע לחוש את הציבור ושיודע שבנק ישראל צריך כמובן לשמור על יציבות הבנקים, אבל באיזון שבין הבנקים לציבור צריך לזוז לכיוון הציבור.

- 22.רפאלה 16/08/2023 09:48הגב לתגובה זוהיום שבו אגיד לו תודה היי היום שבו הוא יעוף מהממשלה

- 21.אלי 15/08/2023 19:24הגב לתגובה זולא שומרים את הרווחים לתקופות קשות ומשקיעים את הרווחים

- 20.ממילא לא תיהיה יותר שר אוצר תמשיך להחריב (ל"ת)סמוטריץ 15/08/2023 13:21הגב לתגובה זו

- 19.גילה 15/08/2023 09:29הגב לתגובה זובמקום זה יש לעודד בנקים זרים לפתוח סניפים בישראל ואז תהיה תחרות. זה כמו לפתוח את השוק ליבוא.

- אפלייה עאלק. גם התמיכה של המדינה בבנקים היא סלקטיבית. (ל"ת)דמיקולו פיזדמטה 15/08/2023 14:27הגב לתגובה זו

- 18.פרופסור בני לאוטרבך 14/08/2023 15:28הגב לתגובה זוהפתרון הוא לשלם ריבית יומית על יתרות העו"ש בחשבונות הלקוחות של הבנקים. ריבית בסיסית זו תהיה בגובה הריבית היומית שמקבל הבנק מבנק ישראל בניכוי מסוים (בגלל יחס הרזרבה שהבנק מחויב בו). כך יובטח שמלוא הרווח של הבנק מפקדונות עו"ש יגיעו לבעליהם.

- 17.ש.א 14/08/2023 12:32הגב לתגובה זובמשך עשור הריבית היתה אפסית הבנקים התאימו את עצמם על מנת לשרוד, והיום הנקים נשארו מכווצים ויעילים. והריבית עלתה והם מרוויחים בגלל שהם יעילים ועובדים נכון וכך צריך להיות. אז שלא יעבדו עליכם.

- אמונחטאפ 15/08/2023 10:08הגב לתגובה זואז התבלבלת

- נקרעתי מצחוק. (ל"ת)המגיב 14/08/2023 19:42הגב לתגובה זו

- אני מניח שיצחיק אותך פחות כשבנק יקרוס (ל"ת)מנשה 15/08/2023 08:52

- 16.שלי 14/08/2023 12:27הגב לתגובה זוצריך להטיל מס 50%על רווחי הבנקים

- 15.צריך להפסיק לתת כוח למנהלי השקעות שבכסף של הציבור 14/08/2023 12:22הגב לתגובה זוצריך להפסיק לתת כוח למנהלי השקעות שבכסף של הציבור שנותן בהם אמון.הם פוגעים בכלכלת המדינה.מוציאים כסף מישראל והופכים לתומכי בי די אס.מחלישים את השקל ועל ידי זה גורמים לאינפלציה לעלות.ואז גם הריבית עולה.איך זה שכול המוסדיים עושים אותו דבר ומערבים פוליטיקה בכסף של הציבור כדי לפגוע בציבור.צריך לחקור אותם ולהעמיד לדין

- המגיב 14/08/2023 19:43הגב לתגובה זוזה גידור מט"ח (בקושי)

- 14.פחות 600 ש"ח בחודש: באוצר יוזמים קיצוץ בדמי הביטוח הסיעודי של קופות החולים, הסתדרות הגמלאים מתנגדת (ל"ת)נתניהו מחסל אותנו 14/08/2023 12:18הגב לתגובה זו

- 13.סוחר ותיק 14/08/2023 12:16הגב לתגובה זומי שמחפש חלוקה הוגנת של ההון ימצא אותה במדינות כמו ארגנטינה, ונצואלה, קובה. שם הדיון סביב צדק כלכלי וחברתי הוא ערך עליון, וזה אכן עובד - כולם שווים ועניים.

- 12.מומו 14/08/2023 11:58הגב לתגובה זוכתב נכבד. לך תבדוק כמה מרוויחים יבואני הרכב על גבם של אזרחי המדינה המסכנים מכל הקרטל הזה ואחר כך נדבר על הבנקים שהם הכי יציבים בעולם

- שמעון 14/08/2023 12:33הגב לתגובה זורווחים בשמיים גם במגזרי הרכב וגם במגזר הבנקים

- 11.סביון 14/08/2023 11:53הגב לתגובה זורווחי הבנקים אמנם מנקרי עיניים,אך לפחות הציבור נעזר בהם ללקיחת משכנתאות והלוואות לצרכי קיום והתבססות.

- 10.ילדי המהפכה 14/08/2023 11:52הגב לתגובה זוהיו תקופות שהבנקים הפסידו ובעלי המניות הזרימו כסף . העלאת המס על הבנקים יכולה לזעזע את המשק . הבנקים לא ישמחו לתת הלוואות . השיקול העיקרי שלהם יהיה מילחמה לשלם פחות מס .

- המגיב 14/08/2023 19:46הגב לתגובה זולרווחי יתר. הם יכולים לתת כמה הלוואות שהם רוצים, ולהקטין את הריבית.

- 9.צדיק 14/08/2023 11:45הגב לתגובה זולמה לא רואים בתי השקעות/בנקים מחו"ל כאן. צריך לתת תמריץ לבנקים גדולים מח"ל שיבואו לעבוד כאן

- לא קראת את הכתבה ???? בנק ישראל לא מאשר (ל"ת)המגיב 14/08/2023 19:46הגב לתגובה זו

- 8.גל 14/08/2023 11:45הגב לתגובה זוריבית זה פיצוי על האינפלציה. זה כסף של בעלי החשבון, לא של מדינת ישראל.

- 7.יוסי 14/08/2023 11:38הגב לתגובה זודבר ראשון, להכניס תחרות בין בנקים. היכן התחרות לא קיימת וגם לא תהיה, עכשיו אחרי 75 שנה רק מדברים על זה, כלומר יקח עוד 20 שנה ליישם, יציבות של בנקים זה חשוב למשק הישראלי לכלכלה הישראלית, אבל יציבות של הלקוחות/העם לא פחות חשוב

- 6.[email protected] 14/08/2023 11:33הגב לתגובה זובפעולה פשוטה קונים בעו"ש המיותר קרנות כספיות עם 4% ריבית ומרוויחים !

- בנוסף, אין עמלה באף בנק על קניה ומכירה של קרן כספית (ל"ת)אוהד 15/08/2023 12:15הגב לתגובה זו

- 5.יעקב 14/08/2023 11:11הגב לתגובה זורק קראתי את הכותרת וזה הספיק לי

- 4.דודו 14/08/2023 11:05הגב לתגובה זומה רוצים מהבנקים המדינה שודדת מיסים לא מורידה את מחירי הקרקעות נותנת מתנות לעשירים במקום למתקשים והליצן סמוטריץ מחלק טונה כבף מיגדרי לאנשים לא תורמים לכלכלה אז מישהו אורב לטימטום וגוזר קופון

- 3.האזרח הקטן 14/08/2023 10:58הגב לתגובה זואיך באמת לא מעלים את המס על ריווחי הבנקים? המשטרה נילחמת האיגוני הפשע שילמדו קצת את נגיד הבנק ושר האוצר והמפקח על הבנקים איך להעלות את המס על ריווחי הבנקים- מה יעשו הבקים? יעזבו לחו"ל? שינסו ניראה אותם אבל אני יודע מה יקרה- המס יעלה והבקנים יגלגלו את זה עלינו שודדים נשאירם שודדים..העיקר עובדים עלינו בפירסומות

- 2.הצדיק מסדום 14/08/2023 10:49הגב לתגובה זויש כלל בעברית - אין נסמך אחר נסמך. מי פנטסטיים? הבנקים או הרווחים? רצית לכתוב "הרווחים הפנטסטיים של הבנקים ואכמ"ל

- צדיק בחייו 10/01/2024 07:15הגב לתגובה זוזה לא נסמך אחר נסמך. נכון שאפשר להבין בשתי אפשרויות כפי שכתבת, אבל אין כאן פסול דקדוקי בעברית. אתה מתכוון בוודאי לכלל שאין שני נסמכים לסומך אחד, למשל רווחי והפסדי הבנקים. זה לא המצב כאן.

- 1.מס ייסף ומהר (ל"ת)גידי 14/08/2023 10:44הגב לתגובה זו