מניית דלתא מותגים השלימה ירידה של 40%, האם כעת היא זולה?

חברת הביגוד והאופנה דלתא דלתא מותגים 3.39% מפרסמת עוד דוחות כספיים ללא צמיחה ומאשימה את מזג האוויר הקר שהיה בחודש אפריל. החברה ניסתה לקנות צמיחה באמצעות רכישת המתחרה גולף, אך המיזוג הזה בסופו של דבר לא ייצא לפועל. המניה נסחרת כעת במכפיל לא גבוה של 11.5, אחרי שאיבדה ב-12 החודשים האחרונים 40% מערכה. אבל החברה נפגעה פחות בעקבות ירידה של 80% במחירי ההובלה הימית מה שהוביל לשיפור של 2% ברווח הגולמי (שקוזז בחלקו).

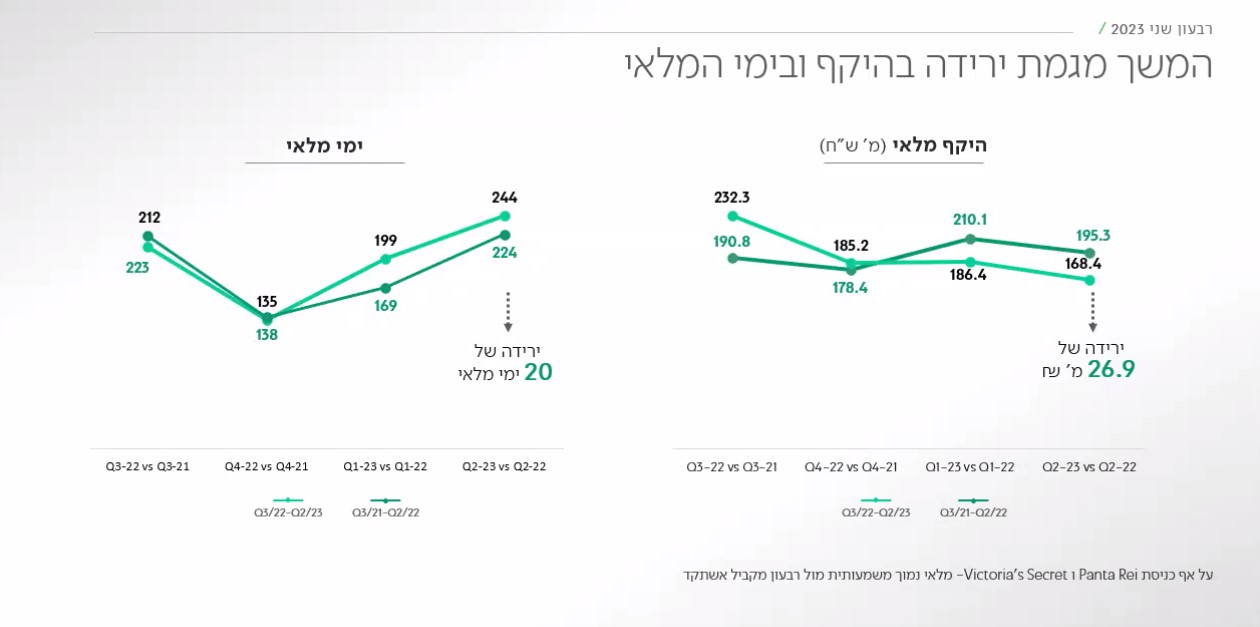

בחברה מציינים לטובה שרמות המלאי הסתכמו ב-186 מיליון שקל לעומת 195.3 מיליון אשתקד "חזרנו לרמות מלאי טובות מבחינתנו ולא היינו צריכים להפריש לירידת מלאי. אומרת מנכ"לית החברה ענת בוגנר.

דלתא מותגים בהנהלתה של ענת בוגנר, החברה הבת של דלתא גליל דלתא גליל 3.14% של אייזיק דבח, מדווחת על ירידה של 2% בהכנסות ברבעון השני של 2023 ואלה עמדו על 193.3 מיליון שקל, לעומת 197 מיליון ברבעון המקביל בשנה שעברה. הירידה בחנויות הזהות (196 חנויות) הייתה בשיעור של 3.8% ברבעון אבל מכירות האינטרנט עלו ב-55% לרמה של 22.1 מיליון שקל (11.4% מההכנסות) ולעומת 14.3 מיליון ברבעון המקביל (7.3% מההכנסות) וסייעו בצמצום הירידה, כאשר רוב תוספת הגיעה בזכות מכירות לראשונה של המותגים Victoria`s Secret ו-Panta rei בהיקף של 5.1 מיליון שקל. הגידול האורגני באינטרנט עמד על כ-20% של דלתא ופיקס.

- דלתא: שיפור במרווח הגולמי, ירידה בתפעולי; הרווח הנקי יציב

- דלתא גליל רוכשת מותג אמריקאי ב-65 מיליון דולר - כמה זה עשוי לתרום לתוצאות?

- המלצת המערכת: כל הכותרות 24/7

תמצית דוחות דלתא מותגים לרבעון השני של 2023. מקור: מצגת החברה

כיום, החברה מפעילה אתרי אינטרנט לכל אחד מהמותגים דלתא, פיקס, Victoria's Secret ו-Pante rei. היא צפויה לפתוח עוד 2 חנויות בחודש נובמבר. ברבעון הראשון היא חתמה על זיכיון להקמת חנויות ותפעול של הרשת למוצרי טיפוח ואווירה Bath & Body Works ומתכננת לפתוח בחודש נובמבר 5 חנויות ולהשיק אתר אינטרנט למותג ברבעון הרביעי של שנת 2023. במהלך השנים 2023-2026 מתכננת החברה לפתוח 30 חנויות פיזיות בהשקעה מוערכת של כ-60 מיליון שקל.

הרווח הגולמי ברבעון עמד על 125 מיליון שקל, בדומה לרבעון המקביל אשתקד (64.8%) מהמכירות. השיפור של כ-1% במרווח הגולמי נבע מהירידה בעלויות ההובלה הימית - הירידה במחירים של שינוע סחורה בעולם (מה שבמקביל פוגע בתוצאות של חברות ספנות כמו צים).

הרווח התפעולי ברבעון השני הסתכם ב-28.6 מיליון שקל, לעומת 19.1 מיליון בעקבות השפעה של 20 מיליון שקל בעסקאות הגנה מפני המרת מטבע. באופן רשמי הרווח התפעולי ברבעון הקודם עמד על 37.7 מיליון שקל.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

הרווח הנקי ברבעון השני, בנטרול בחינת רכישת עסקת גולף נותר דומה לרבעון המקביל והסתכם ב-21.2 מיליון שקל. רשמית הרווח הנקי הסתכם ב-20.1 מיליון שקל ברבעון השני.

החברה תחלק דיבידנד של 10.1 מיליון שקל. הוא יחולק ב-23 באוגוסט. דלתא מותגים, החברה הבת שפוצלה מתוך דלתא גליל, הונפקה בחודש מרץ 2021 לפי שווי של 1.3 מיליארד שקל. תמורת 20% ממניות דלתא ישראל גייסה החברה 262.5 מיליון שקל. בשנה האחרונה המניה איבדה 40% משוויה והיא נסחרת כעת לפי שווי של 979 מיליון שקל.

ירידה בהיקף המלאי של החברה. לא תצטרך להפריש או למכור בהפסד

"כשנסכם את 2023 נסכם שנה טובה מבחינת צמיחה תוך שמירה על החוסן של החברה", אומרת מנכ"לית החברה ענת בוגנר. לדבריה, "אנו מסכמים רבעון עם יציבות בהכנסות וגידול משמעותי בתזרים המזומנים וזאת, על אף מזג האוויר הקר והמצב הביטחוני ששרר בחודש אפריל והאתגרים בסביבה המאקרו כלכלית. בעקבות ניהול מוקפד של המלאי, יתרת המלאי קטנה משמעותית לעומת התקופה המקבילה אשתקד, ותרמה לגידול בתזרים המזומנים מפעילות שוטפת וזאת למרות השקת המותגים החדשים. החברה ממוצבת היטב תפעולית ופיננסית להמשך צמיחה והמשך פיתוח וחדשנות של מותגיה, במקביל לבחינת אפשרויות למיזוגים ורכישות בארץ ובעולם".