חברת yes תפסיד 374 מיליון שקל ב-5 השנים הקרובות

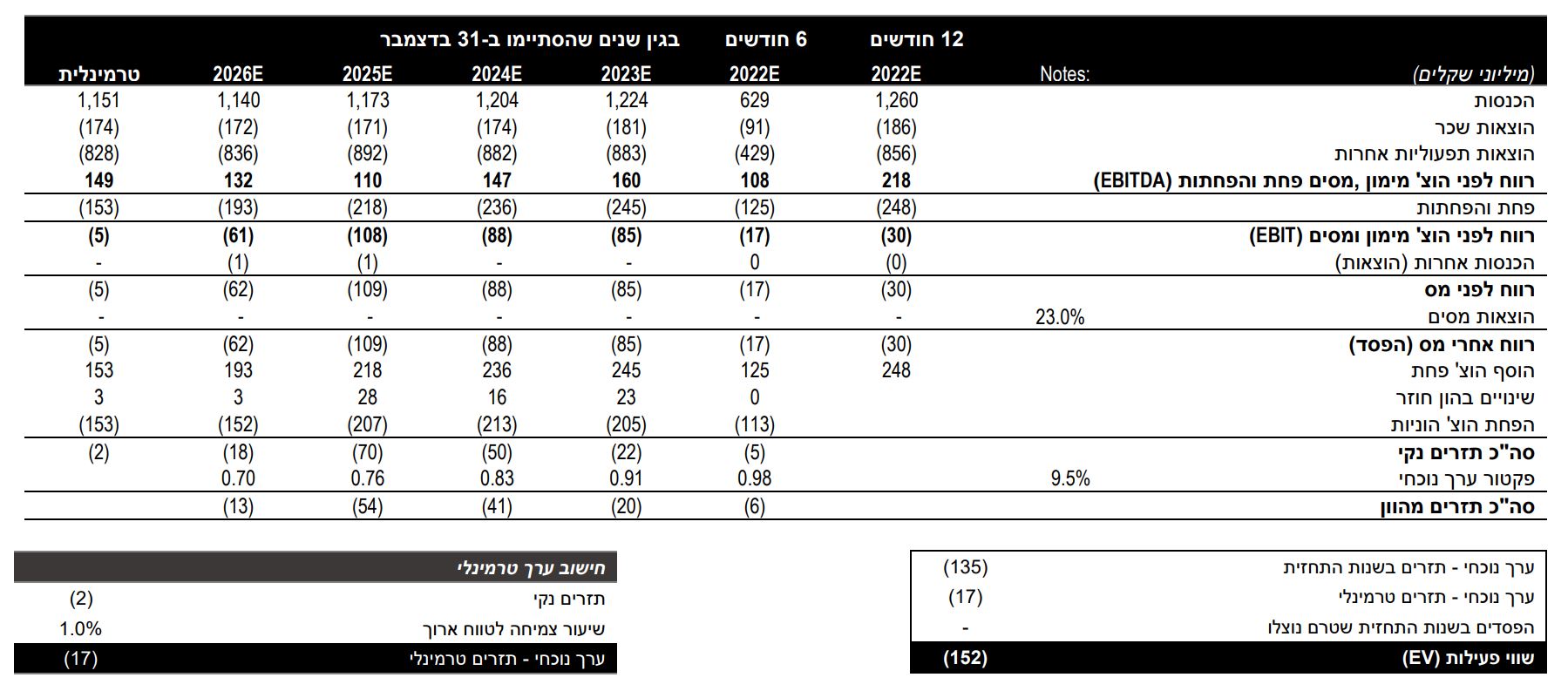

חברת שירותי הטלויזיה yes, חברת הבת של בזק 1.92% , צפויה להפסיד 374 מיליון שקל במהלך 5 השנים הקרובות (עד שנת 2026 כולל), כך על פי הערכת שווי שמפרסמת פירמת רואי החשבוןEY קוסט אנד פורר.על פי האנליזה, yes צפויה להכניס 4.86 מיליארד שקל לאורך השנים הללו. אמנם ה-EBITDA שלה צפויה להיות חיובית בכל אחת מהשנים הללו, אבל ה-EBIT כבר הופך לשלילי וממילא בשורה התחתונה - החברה צפויה להפסיד. השווי ההוגן של yes עומד נכון להערכת השווי האחרונה על שווי שלילי של 115 מיליון שקל, דומה לשווי שלילי של 109 מיליון בסוף השנה שעברה.שווי הפעילות (EV) ממשיך להיות שלילי - 152 מיליון שקל, אם כי מדובר בשיפור לעומת שווי שלילי של 271 מיליון שקל בסוף השנה שעברה.צריך לומר - מדובר על הערכות שווי שמתבססות בסופו של דבר על הערכות של הנהלת החברה. להנהלה של חברות יש תמיד אינטרס לתת את התחשיב והתחזית האופטימיים ביותר שלהם. החברה מעריכה את ההכנסות ברמות האלה, אבל כמו בכל חברה - לא חסרות סיבות מדוע זה גם יכול להיות נמוך יותר. מנגד, ההפסד גם יכול להיות גדול יותר מהערכות החברה. אז תמיד צריך לקחת הערכות שווי בערבון מוגבל אבל זה עדיין נותן מסגרת לא רעה של אומדן התוצאות, ובמקרה הזה - ההפסדים הצפויים של yes. אחרי שנים של ירידה, yes עצרה את בריחת המנויים והשיגה 3,600 מנויים חדשים ברבעון השני, כאשר מבחינת החברה מדובר ברבעון שיא של 7 שניםההכנסות של yes קפואות כבר תקופה ארוכה. כך למשל, ההכנסות בכל אחד מרבעונים הראשון והשני של השנה עומדות על 316 מיליון שקל, לעומת 315 מיליון בכל אחד מהרבעונים המקבילים בשנה שעברה. אבל החברה לפחות עצרה את הירידה בהכנסות.ומה לגבי המנויים? מספר המנויים עולה לכאורה באיטיות: 567 אלף נכון לרבעון השני של השנה, לעומת 560 אלף מנויים אשתקד. אבל אם בעבר הייתה נטישה של מנויים אז עכשיו yes מצליחה להוסיף מנויים. בחברה מסבירים כי המספרים היבשים מטעים וכי מדובר בצמיחה משמעותית מבחינתה. שוק הטלוויזיה עד לפני שנה וחצי - שנתיים היה בירידה כל שנה. אז כעת עצרה את הירידה והיא מצליחה לעלות במספר המנויים.

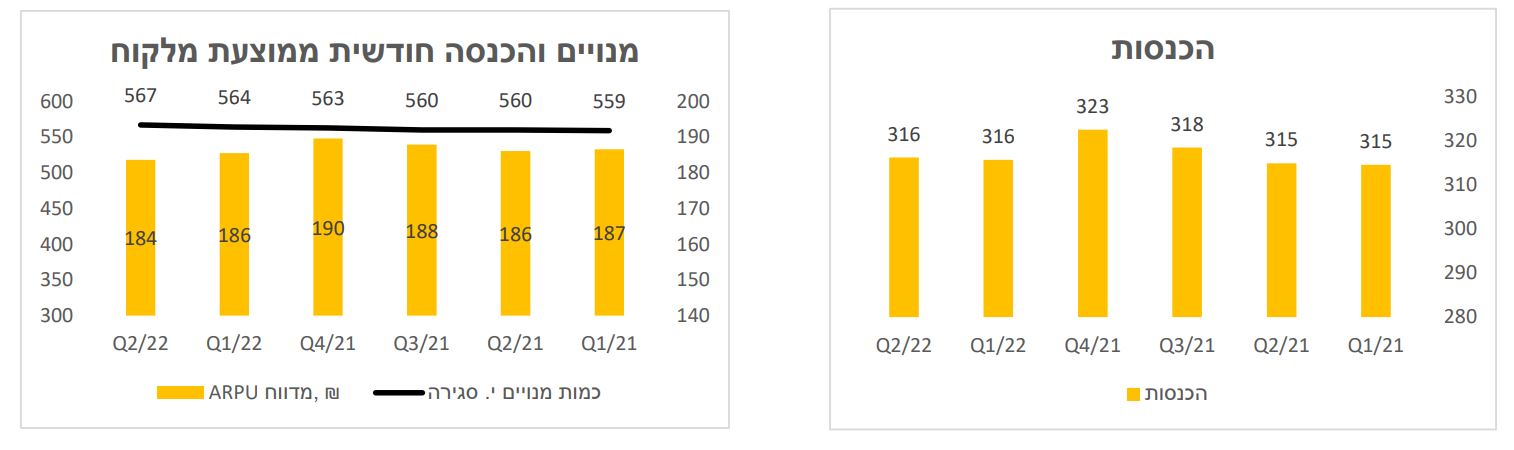

אחרי שנים של ירידה, yes עצרה את בריחת המנויים והשיגה 3,600 מנויים חדשים ברבעון השני, כאשר מבחינת החברה מדובר ברבעון שיא של 7 שניםההכנסות של yes קפואות כבר תקופה ארוכה. כך למשל, ההכנסות בכל אחד מרבעונים הראשון והשני של השנה עומדות על 316 מיליון שקל, לעומת 315 מיליון בכל אחד מהרבעונים המקבילים בשנה שעברה. אבל החברה לפחות עצרה את הירידה בהכנסות.ומה לגבי המנויים? מספר המנויים עולה לכאורה באיטיות: 567 אלף נכון לרבעון השני של השנה, לעומת 560 אלף מנויים אשתקד. אבל אם בעבר הייתה נטישה של מנויים אז עכשיו yes מצליחה להוסיף מנויים. בחברה מסבירים כי המספרים היבשים מטעים וכי מדובר בצמיחה משמעותית מבחינתה. שוק הטלוויזיה עד לפני שנה וחצי - שנתיים היה בירידה כל שנה. אז כעת עצרה את הירידה והיא מצליחה לעלות במספר המנויים. ההכנסה החודשית מכל לקוח (APPU) מאז תחילת שנת 2021 די יציבה. כעת היא עומדת על 184 שקלים לחודש, ירידה קלה לעומת 186 אשתקד. בחברה מקווים שבעקבות השינויים שהחברה מבצעת היא תצליח להגדיל את ה-APPU בעתיד.כיצד yes מנסה להתמודד עם המצב ולהשתפר?Yes שמחזיקה ב-32% מנתח השוק בטלוויזיה הרב-ערוצית בישראל (הוט מחזיקה ב-40%, סלקום ופרטנר יחד ב-27%) מפסידה כסף ובבזק עושים רה-ארגון במטרה לשפר אותה ולדברי החברה השיפורים עדיין לא הגיעו לידי ביטוי בתוצאות הרבעון השני. במסגרת זו yes השיקה בסוף חודש יוני האחרון שירות ISP, כך שהיא תוכל להציע חבילה של טלוויזיה ואינטרנט, זאת לצד השירותים הקיימים של yes במסגרתם היא נותנת טלוויזיה עם 150 ערוצים וכן VOD. בחברה מקווים שבאמצעות 'באנדל' של אינטרנט וטלוויזיה היא תוכל להגדיל את הרווחיות מהלקוחות הקיימים ואולי גם למשוך לקוחות מחברות אחרות, כאשר השירות יהיה ב"מחירים תחרותיים", כלומר בסביבת מחירי השוק. לא גבוהים מדי אבל גם כנראה לא נמוכים במיוחד.בנוסף, כדי לאפשר עוד שירותים נחתם הסכם להפצת דיסני+ ללקוחות החברה. yes גם תציע את השירות בחינם לחצי שנה כדי למשוך לקוחות, אבל לא מדובר כאן בהסכם בלעדיות וגם לקוחות שאינם של yes יוכלו להשתמש בשירות. שאלת השאלות שהעלנו ב"ביז מדיה" עם היוודע המגעים, היא כיצד תצליח yes להרוויח מהשת"פ הזה? על פי הערכות בשוק, yes תשלם כ-150 מיליון שקלים בשלוש שנים לדיסני תמורת שיתוף הפעולה. אגב, בסביבת yes מכחישים את הסכום הזה. על פניו נראה שמדובר בסכום גבוה מאד במונחים ישראלים. מדוע? מנוייyes פלוס צפויים לשלם כ-30 שקלים דמי מנוי בחודש, שהם 360 שקלים בשנה. במצב כזה, כדי להיות מאוזן, צריכים ב-yes לגייס כ-140 אלף מנויים.ל-yes פלוס יש כרגע מעל 210 אלף לקוחות. גם אם המספר יגדל בעשרות אלפים שכן ירצו להתחבר לשירות, לא בטוח כמה מנויים מבין אלה הוותיקים ירצו לעשות כן. אם בשלב הראשון יצטרפו כ-50% מהלקוחות הקיימים, הרי ש-yes תפסיד מיליונים. רף של 200 אלף מנויים בשנה השלישית, הוא בכלל מספר פנטסטי שנראה שיהיה קשה, אולי אפילו בלתי אפשרי.בשורה התחתונה, החברה הצליחה לרשום במחצית השנה הראשונה תזרים חופשי חיובי של 14 מיליון שקל, אך מדובר בירידה של 30% ביחס לתקופה המקבילה. ברבעון השני עצמו החברה רשמה תזרים שלילי של 12 מיליון שקל, לעומת תזרים חיובי של 7 מיליון שקל אשתקד.בראיון לביזפורטל לפני חצי שנה אמר רן גוראון, מנכ"ל yes שהפך לאחרונה למנכ"ל בזק עצמה, כי שנת 2021 הייתה "שנת מפנה עבור yes. השלמנו מהפך, מ-2018 כשעוד לקחו 200 מיליון שקל מבזק, לעומת 2021 בה yes שעברה לתזרים חיובי. היו לנו שנתיים חיוביות מאד, למרות הקורונה. השנה הצטרפו 5,000 מנויים והגדלנו את ההכנסה הממוצעת למנוי".חברת yes הוקמה בשנת 1998 והחלה לשדר בשנת 2000. עד חודש מרץ 2015 החזיקה בזק ב-50% ממניות yes ובאופציות ל-8.6% נוספים, כאשר שאר המניות הוחזקו ע"י יורוקום. ואז בזק רכשה את השליטה מידי שאול אלוביץ' ו-yes הפכה לחברת בת בבעלות מלאה.דוחות בזק: עליה של 2% ברווחים - תחזית טובה לשנה כולהבדוחותיה לרבעון השני של 2022 בזק דיווחה על עלייה של 1.1% בהכנסות ל-2.23 מיליארד שקל. הרווח עלה ב-2% ל-310 מיליון שקל.תזרים המזומנים החופשי עלה ל-359 מיליון שקל ונרשמה ירידה של כמיליארד שקל בחוב לעומת שנה שעברה לכ-5.63 מיליארד שקל. בזק תחלק דיבידנד של 294 מיליון שקל שיביא אותה לדיבידנד כולל שנתי של 3.5%.עוד לפני פרסום הדוחות צפתה בזק כי הרווח הנקי המתואם השנתי לבעלי מניות יהיה בטווח שבין 1.1-1.2 מיליארד שקל (לעומת בין 1-1.1 מיליארד שקל בתחזית הקודמת).ה-EBITDA המתואם צפוי להיות בטווח שבין 3.65-3.75 מיליארד שקל (לעומת בין 3.6-3.7 מיליארד שקלח בתחזית הקודמת).האנליסט ליאור ליוביןמנהל מחלקת מחקר ב-IBI העריך בשיחה עם ביזפורטל שהאיום היחיד על בזק כעת הוא הרגולציה: לדבריו,"בזק לקראת מהפכה: תוך שנתיים תהיה למרבית המדינה גישה לסיבים". בזק ממשיכה להגביר את הטמעת הסיבים האופטיים בישראל ולדברי ליובין "מה שמיוחד בטכנולוגיה של הסיבים האופטיים ברמה הטכנית, זה שמדובר בהכל מהכל – תשתית חדשה, מהירויות גלישה הרבה יותר גבוהות, יציבות הרבה יותר טובה ברשת ומהירויות העלאה הורדה משופרות שהתשתית הישנה יותר לא מסוגלת לספק."אני לא יודע להעריך מתי נראה בארץ פריסה מלאה אבל כמובן שבתחילת הדרך מתחילים לעבוד בריכוזי אוכלוסין: בניינים גבוהים ומרכזי ערים שבהם אפשר להגיע עם סיב אחד למספר רב של דירות ולא לבית אחד. פריסה מלאה זו מילה גדולה אבל אנחנו לא רחוקים ממסה קריטית של פריסה, מדובר בעניין של שנתיים מהיום עד שלמרבית הארץ תהיה גישה לסיבים אופטיים".

ההכנסה החודשית מכל לקוח (APPU) מאז תחילת שנת 2021 די יציבה. כעת היא עומדת על 184 שקלים לחודש, ירידה קלה לעומת 186 אשתקד. בחברה מקווים שבעקבות השינויים שהחברה מבצעת היא תצליח להגדיל את ה-APPU בעתיד.כיצד yes מנסה להתמודד עם המצב ולהשתפר?Yes שמחזיקה ב-32% מנתח השוק בטלוויזיה הרב-ערוצית בישראל (הוט מחזיקה ב-40%, סלקום ופרטנר יחד ב-27%) מפסידה כסף ובבזק עושים רה-ארגון במטרה לשפר אותה ולדברי החברה השיפורים עדיין לא הגיעו לידי ביטוי בתוצאות הרבעון השני. במסגרת זו yes השיקה בסוף חודש יוני האחרון שירות ISP, כך שהיא תוכל להציע חבילה של טלוויזיה ואינטרנט, זאת לצד השירותים הקיימים של yes במסגרתם היא נותנת טלוויזיה עם 150 ערוצים וכן VOD. בחברה מקווים שבאמצעות 'באנדל' של אינטרנט וטלוויזיה היא תוכל להגדיל את הרווחיות מהלקוחות הקיימים ואולי גם למשוך לקוחות מחברות אחרות, כאשר השירות יהיה ב"מחירים תחרותיים", כלומר בסביבת מחירי השוק. לא גבוהים מדי אבל גם כנראה לא נמוכים במיוחד.בנוסף, כדי לאפשר עוד שירותים נחתם הסכם להפצת דיסני+ ללקוחות החברה. yes גם תציע את השירות בחינם לחצי שנה כדי למשוך לקוחות, אבל לא מדובר כאן בהסכם בלעדיות וגם לקוחות שאינם של yes יוכלו להשתמש בשירות. שאלת השאלות שהעלנו ב"ביז מדיה" עם היוודע המגעים, היא כיצד תצליח yes להרוויח מהשת"פ הזה? על פי הערכות בשוק, yes תשלם כ-150 מיליון שקלים בשלוש שנים לדיסני תמורת שיתוף הפעולה. אגב, בסביבת yes מכחישים את הסכום הזה. על פניו נראה שמדובר בסכום גבוה מאד במונחים ישראלים. מדוע? מנוייyes פלוס צפויים לשלם כ-30 שקלים דמי מנוי בחודש, שהם 360 שקלים בשנה. במצב כזה, כדי להיות מאוזן, צריכים ב-yes לגייס כ-140 אלף מנויים.ל-yes פלוס יש כרגע מעל 210 אלף לקוחות. גם אם המספר יגדל בעשרות אלפים שכן ירצו להתחבר לשירות, לא בטוח כמה מנויים מבין אלה הוותיקים ירצו לעשות כן. אם בשלב הראשון יצטרפו כ-50% מהלקוחות הקיימים, הרי ש-yes תפסיד מיליונים. רף של 200 אלף מנויים בשנה השלישית, הוא בכלל מספר פנטסטי שנראה שיהיה קשה, אולי אפילו בלתי אפשרי.בשורה התחתונה, החברה הצליחה לרשום במחצית השנה הראשונה תזרים חופשי חיובי של 14 מיליון שקל, אך מדובר בירידה של 30% ביחס לתקופה המקבילה. ברבעון השני עצמו החברה רשמה תזרים שלילי של 12 מיליון שקל, לעומת תזרים חיובי של 7 מיליון שקל אשתקד.בראיון לביזפורטל לפני חצי שנה אמר רן גוראון, מנכ"ל yes שהפך לאחרונה למנכ"ל בזק עצמה, כי שנת 2021 הייתה "שנת מפנה עבור yes. השלמנו מהפך, מ-2018 כשעוד לקחו 200 מיליון שקל מבזק, לעומת 2021 בה yes שעברה לתזרים חיובי. היו לנו שנתיים חיוביות מאד, למרות הקורונה. השנה הצטרפו 5,000 מנויים והגדלנו את ההכנסה הממוצעת למנוי".חברת yes הוקמה בשנת 1998 והחלה לשדר בשנת 2000. עד חודש מרץ 2015 החזיקה בזק ב-50% ממניות yes ובאופציות ל-8.6% נוספים, כאשר שאר המניות הוחזקו ע"י יורוקום. ואז בזק רכשה את השליטה מידי שאול אלוביץ' ו-yes הפכה לחברת בת בבעלות מלאה.דוחות בזק: עליה של 2% ברווחים - תחזית טובה לשנה כולהבדוחותיה לרבעון השני של 2022 בזק דיווחה על עלייה של 1.1% בהכנסות ל-2.23 מיליארד שקל. הרווח עלה ב-2% ל-310 מיליון שקל.תזרים המזומנים החופשי עלה ל-359 מיליון שקל ונרשמה ירידה של כמיליארד שקל בחוב לעומת שנה שעברה לכ-5.63 מיליארד שקל. בזק תחלק דיבידנד של 294 מיליון שקל שיביא אותה לדיבידנד כולל שנתי של 3.5%.עוד לפני פרסום הדוחות צפתה בזק כי הרווח הנקי המתואם השנתי לבעלי מניות יהיה בטווח שבין 1.1-1.2 מיליארד שקל (לעומת בין 1-1.1 מיליארד שקל בתחזית הקודמת).ה-EBITDA המתואם צפוי להיות בטווח שבין 3.65-3.75 מיליארד שקל (לעומת בין 3.6-3.7 מיליארד שקלח בתחזית הקודמת).האנליסט ליאור ליוביןמנהל מחלקת מחקר ב-IBI העריך בשיחה עם ביזפורטל שהאיום היחיד על בזק כעת הוא הרגולציה: לדבריו,"בזק לקראת מהפכה: תוך שנתיים תהיה למרבית המדינה גישה לסיבים". בזק ממשיכה להגביר את הטמעת הסיבים האופטיים בישראל ולדברי ליובין "מה שמיוחד בטכנולוגיה של הסיבים האופטיים ברמה הטכנית, זה שמדובר בהכל מהכל – תשתית חדשה, מהירויות גלישה הרבה יותר גבוהות, יציבות הרבה יותר טובה ברשת ומהירויות העלאה הורדה משופרות שהתשתית הישנה יותר לא מסוגלת לספק."אני לא יודע להעריך מתי נראה בארץ פריסה מלאה אבל כמובן שבתחילת הדרך מתחילים לעבוד בריכוזי אוכלוסין: בניינים גבוהים ומרכזי ערים שבהם אפשר להגיע עם סיב אחד למספר רב של דירות ולא לבית אחד. פריסה מלאה זו מילה גדולה אבל אנחנו לא רחוקים ממסה קריטית של פריסה, מדובר בעניין של שנתיים מהיום עד שלמרבית הארץ תהיה גישה לסיבים אופטיים".

- 3.ענת 27/08/2022 11:02הגב לתגובה זוצאו מיס ומהר! מה שמעניין אותם זה רק הכסף. יקר, הכול חוזר על עצמו בלוף. אותם סדרות וסרטים שוב ושוב. שירות לקוחות על הפנים. דומים להוט. חבל! פעם הייתם הכי טובים.

- 2.צרכן נבון 26/08/2022 13:07הגב לתגובה זומי הפרייארים האלה שמוכנים לשלם ליס או הוט מנוי בסך 200 שח ויותר ?? יש שם רק שידורים חוזרים ואין מה לראות ! אין על אתר סדרות יש שם הכול מהכול !

- 1.יס מפסידה 25/08/2022 19:10הגב לתגובה זוים סגורים רוצים עוד תשלום אז אנשים עוזבים .