כך תבחרו נכון עם איזה חברה להשקיע בארה"ב

אתם יודעים למה כיף להשקיע בנדל"ן?

כי בכל זמן, נדל"ן בטוח יותר, מתגמל מאוד ומגן על כסף שלנו בצורה המיטבית.

גם ברגעי משבר, כמו בתקופת הקורונה

בזמן שהרבה עסקים פשטו רגל וערפל כבד שרר בשוק, הנדל"ן בכל העולם עלה ועלה ו-עלה; אפילו נכסים מסחריים כדוגמת משרדים, שהיו במצב מסוכן ולא ברור המשיכו גם הם בעליות המחירים או לפחות שמרו על ערכם (בארץ ובעולם ובמיוחד בארה"ב).

גם במשבר האינפלציה הנוכחי (2022)

משבר עולמי שעושה רושם של משבר דיי רציני, הנדל"ן ממשיך לשמור על ערכו ועל האטרקטיביות שלו והמחירים ממשיכים לטפס גם כאשר האינפלציה ממשיכה לדהור ויחד איתה גם הריביות בשוק. הנדל"ן מוכיח בפעם המי יודע כמה את כוחו ואת יציבותו בהשוואה להרבה שווקים אחרים.

הסכימו איתי, בסופו של דבר, נדל"ן הוא תמיד ברור והגיוני

בנדל״ן (כמו ברוב הדברים בעולם), הרוב מתחילים מהפשוט והטריוויאלי - משקיעים בנדל"ן למגורים ורצוי כמה שיותר קרוב לבית - נוח, ברור וכיף.

ואז, ברגע שהתשואות מתחילות לרדת ומגיעות לאזור 3%-4%, רוב המשקיעים מתחילים לחפש את הדבר הבא ובדר״כ עוברים להשקעות בנדל"ן מסחרי, וכמובן שעדיין רצוי שיהיה ליד הבית או לפחות במדינה שבה הם גרים;

ואז המחירים עוד פעם עולים והתשואה בהתאמה יורדת וכאשר היא מגיעה לאזור 5%-6% (בנדל״ן מסחרי, מצפים לתשואות גבוהות יותר בגלל הסיכון הגבוה יותר), רוב המשקיעים מחפשים שוב את הדבר הבא ומתקדמים לנדל"ן למגורים בחו"ל שמביא תשואה גבוהה הרבה יותר מישראל (לצורך הדוגמה הזאת);

- גייסו מהציבור 74 מיליון דולר בניגוד לחוק - אבל העונש לא מרתיע

- הראל סיימה לממש נכסי מגורים בארה"ב ב-2.6 מליארד שקל

- המלצת המערכת: כל הכותרות 24/7

אחרי בדיקה של מס׳ אופציות ומדינות, רוב המשקיעים מחליטים להשקיע בארה"ב בגלל הבטחון המקסימלי והתשואות הגבוהות באימפריה הכלכלית - מס' 1 בעולם.

במקרה הזה, משקיעים לא יכולים להשקיע לבד, הם צריכים חברה שתדע להביא עסקאות טובות וללוות אותם בכל שלבי ההשקעה בצורה ברורה ומקצועית.

אז איך בוחרים בין עשרות חברות, חברה אחת שתעשה את העבודה כמצופה והמשקיע ירגיש מוגן ובטוח עם תוכנית עסקית ש-סֻפְּרָה – ועבדה.

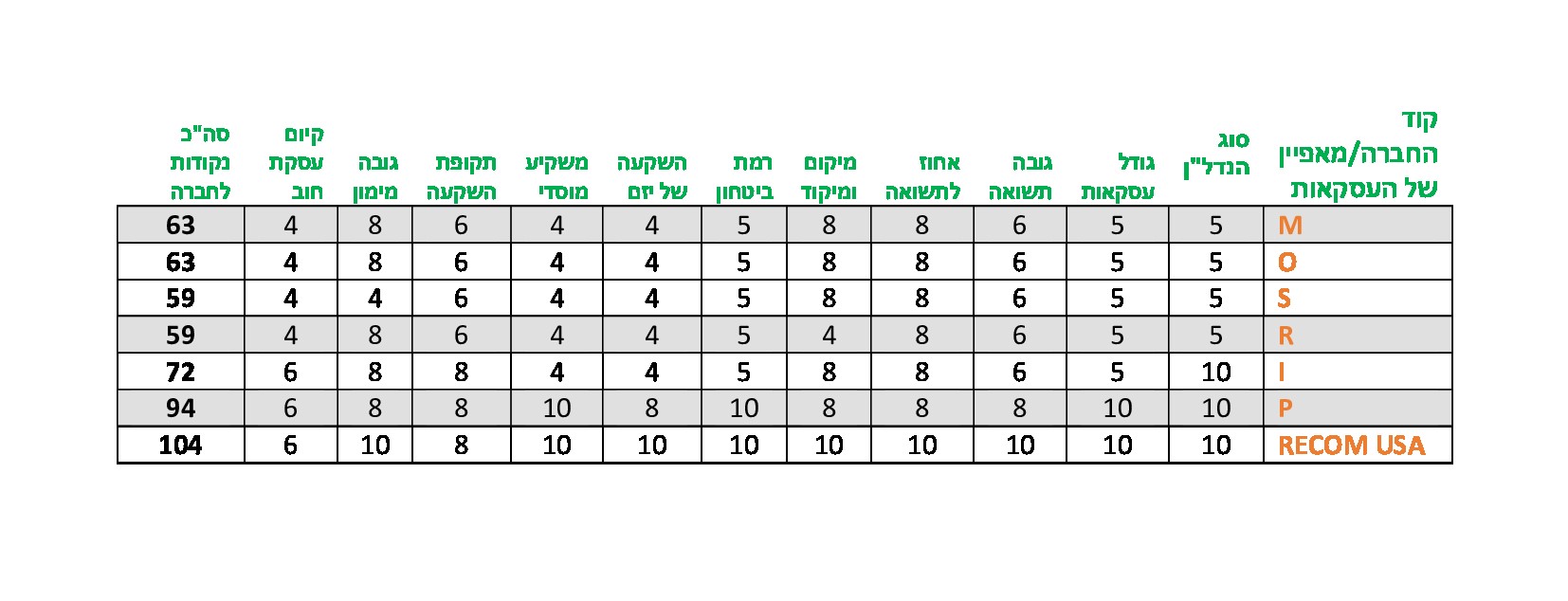

אני אעזור ואציג לכם טבלה שבניתי במיוחד עבורכם ותעזור לכם לקבל את ההחלטה הכל כך חשובה – עם איזה חברה להשקיע.

אנחנו ניקח פרמטרים עיקריים להשוואה, נסמן מה מתאר איזה חברה וניתן ציון לכל אחת מהאופציות ולאחר מכן נסביר מה זה אומר ואיזה מסקנות אפשר להסיק מזה, ומשם אתם כבר תוכלו לעשות החלטה הנכונה ולהימנע מנפילה בפח

*** כל מאפיין בטבלה מקבל נקודות; 1 עד 10 (ככל שהדירוג גבוה יותר חברה-עסקה נכונה יותר).

מאפיין מס׳ 1 – סוג הנדל"ן להשקעה:

- נדל״ן למגורים (10נק׳);

סיכון מינימאלי ואם התשואה מספקת, זאת ההשקעה האידיאלית לכל משקיע

- נדל״ן מסחרי מסוג חנויות (Retail) (5נק׳);

סוג נדל"ן ספקולטיבי ומסוכן יותר העשוי להשיג תשואות גבוהות מנדל״ן למגורים

- נדל״ן מסחרי מסוג משרדים (5נק׳);

סוג נדל"ן ספקולטיבי ומסוכן יותר העשוי להשיג תשואות גבוהות מנדל״ן למגורים

מאפיין מס׳ 2 – היקף העסקה:

- 20,000,000$ ומעלה (10נק׳);

בדר״כ מדובר בעסקאות האיכותיות ביותר בשוק, הסיבות לכך רבות, אך אלו העיקריות שבהן: ניסיון היזם, איכות ועוצמה כלכלית של היזם, כמעט תמיד יהיה מעורב שחקן מוסדי בעסקה המקנה לה בטחון כלכלי, מימון העסקה נלקח מגופים איכותיים ובריביות טובות, בדיקות מעמיקות מצד כל המעורבים (כולל הבנק) בטיב העסקה הן ברמת התוכנית העסקית והן ברמת המבנה והתשתיות הקיימות.

- 5,000,000$ עד 20,000,000$ (5נק׳);

יכולות להיות עסקאות מעניינות, אך רמת הבטחון והיציבות בעסקאות בסדר גודל הזה נמוכות יותר, מאחר ולעסקאות מהסוג הזה מגיע יזם עם פחות ניסיון ואמצעים כלכליים, אחוז המינוף מצד הבנקים יהיה נמוך ובריביות גבוהות וכדי שהתוכנית תעבוד יידרש לקחת הלוואה נוספת בריבית גבוה מאוד, עסקאות אלו עשויות להגיע למינופים של 95%, מוסדיים מתרחקים מהעסקאות הללו – דבר זה חשוב מאחר והשפעתם גופים כאלו על שקיפות הפרויקט הינה אדירה.

- עד 5,000,000$ (2נק׳);

בהמשך לסעיף הקודם, גם כאן אפשר למצוא עסקאות מעולות, אך חשוב לזכור כי בעסקאות הללו הדברים אף הופכים קיצוניים יותר ולפעמים בנקים לא מוכנים לממן כלל פרויקטים מהסוג הזה, מה שמצריך עבודה מול גופים חוץ בנקאים אגרסיביים. חוסר הניסיון של יזם המבצע פרויקטים בסדר גודל הזה עשוי לסכן מאוד את הפרויקט.

מאפיין מס' 3 - גובה תשואה cash on cash

- X (10)

- 0.8X (8)

- 0.5X (6)

- 0.3X (4)

חברות מצליחות להביא פרויקטים שונים ועם זה גם תשואות שונות. למשל חברות שיודעות להביא מולטי-פמילי גדול, קונות במחיר אטרקטיבי, מקבלות מימון מיוחד ולכן משקיע שנכנס להשקעה כזאת מרוויח תשואה מקסימלית – X. חברה שמביאה עסקה בינונית או קטנה יחסית, סוגרת מימון עם ריבית גבוהה לבנק וגם משלמת על ניהול ודברים נוספים יקר יחסית. זה מביא לעסקה פחות כדאית עם תשואה נמוכה יחסית. ציון – 4, מקבלות חברות שמביאות עסקאות של בתים פרטיים עם תשואה מינימלית, ניהול מורכב וטיפול כבד בנכס, שם התשואה בערך 0.3X.

מאפיין מס׳ 4 – התשואה הסופית מחושבת על מלוא סכום ההשקעה:

- 100% מההשקעה (10נק׳)

- 95% מההשקעה (8נק׳)

- 90% מההשקעה (6נק׳)

- 85% מההשקעה (2נק׳)

יש חברות שבכדי להציג למשקיע תשואה גבוה יותר מחריגות פרמטרים מסוימים מחישוב התשואה הסופי למשקיע – כמו לדוגמה הפחתת דמי היזמות מקרן ההשקעה מה שמפחית את גובה ההשקעה ומגדיל לכאורה את התשואה. קל מאוד לבדוק זאת לפי הסכם ההשקעה או תוכנית עסקית. כמובן, ככל והחברה מכניסה יותר פרמטרים לתחשיב התשואה הסופי כך עולה אמינותה והוכחת הנכונות שלה לשקיפות מלאה.

מאפיין מס׳ 5 – ניסיון באזור ההשקעה:

- מעל 10 שנים (10נק׳)

- 5 עד 10 שנים (8נק׳)

- עד 5 שנים (4נק׳)

בין המאפיינים החשובים ביותר לדעתי - הרעיון הוא למצוא חברה בעלת ניסיון עשיר ככל הניתן באזור ההשקעה; ראשית ככל שהניסיון באופן כללי גדול יותר ובמיוחד באזור ההשקעה כך גם רשת הקשרים של החברה – זכרו, קשרים חזקים שווים לא פחות מכישורים.

כמו כן, ככל שהניסיון גדול יותר כך החברה יודעת להציג מגוון רחב של הצלחות וחוסן עסקי שכן היא עמדה בכל האתגרים שעמדו בדרכה בהצלחה.

מאפיין מס׳ 6א – מדינה:

- ארה״ב (10נק׳)

- ישראל (9נק')

- מערב אירופה (8נק׳)

- מזרח אירופה (6נק')

- מדינות מתפתחות (4נק׳)

מאפיין מס׳ 6ב – עיר:

- עיר מרכזית (10נק׳)

- עיר מתפתחת (6נק׳)

- ישוב/פרוור (4נק׳)

כמה שמעתם את זה ועוד תמשיכו לשמוע – מיקום, מיקום ומיקום.

ככל שההשקעה שלנו תהיה באזורים חזקים יותר כך יעלה הבטחון בהשקעה – ככל שהמדינה והעיר חזקים יותר, כך גם התעשיה, כלכלה, תעסוקה ומסחר – קחו לדוגמה את ת״א ותשאפו להשיג תמיד השקעות באזורים שכאלו ובתשואות גבוהות ככל הניתן.

מאפיין מס׳ 7 – גובה ההשקעה של היזם מתוך יתרת ההון העצמי:

- 15%-25% (15נק׳)

- 10%-14% (8נק׳)

- 5%-9% (4נק׳)

- עד 5% (1נק׳)

הרעיון הוא פשוט – ככל שהיזם יהיה מעורב יותר כלכלית בפרויקט באותם תנאים של המשקיעים כך זהות האינטרסים בינו לבין המשקיעים תגדל וכפועל יוצא כמובן גם רמת היציבות והבטחון של הפרויקט.

כמו כן, גובה ההשקעה מעידה הרבה פעמים על היכולת הכלכלית של היזם. אל תתפשרו על בדיקה זאת, נתון זה עלול להיות גורם מכריע בהצלחת הפרויקט.

מאפיין מס׳ 8 – השתתפות משקיעים מוסדיים ו/או קרנות השקעה גדולות:

- כן (12נק׳)

- לא (4נק׳)

משקיע מוסדי בפנים – זה ״צ'ק בטחון בנקאי״ לעסקה ולמשקיע. לצערי, אין בנמצא הרבה עסקאות כאלה. מצד שני, לפעמים מספיק לתפוס רק אחת כזאת. כאשר שחקנים בסדרי הגודל האלה משקיעים בפרויקט שמוצע לכם, יש לכך השלכות משמעותיות, משקיע שכזה בודק את העסקה באופן חוזר ונשנה ומשמש (גם אם לא בכוונה) שומר הסף של העסקה כאשר הוא מפקח ומבקר אותה ברמה יומיומית עם צוות מומחים בנושא ושומר על שקיפות מקסימלית מצד היזם.

כמובן שעצם ההחלטה שלו להשקיע בעסקה אחרי הבדיקות המקיפות מעיד כשלעצמו על טיב הפרויקט.

מאפיין מס׳ 9 – תקופת השקעה:

- 3-5 שנים (10נק׳)

- 1-3 שנים (7נק׳)

- ״פליפ״ (2נק׳)

עובדה – ברוב המקרים, משקיע לטווח קצר (פליפ) יסיים במקרה הטוב באותה תשואה ממוצעת של משקיע לטווח ארוך;

הסיבה: הסיכון בהשקעות לטווח קצר גדול מאוד היות וכל יום שעבר מפחית את רווחיות הפרויקט והמשתנים בפרויקט מהסוג הזה גדולים מאוד, כמו כן קצב עסקאות מסוג זה קטן משמעותית מה שמייצר זמנים ״מתים״ בין השקעה להשקעה בהם הכסף מפסיק לעבוד.

השקעה לטווח ארוך בדר״כ מגלמת בתוכה עליות ערך ותשואות שוטפות ומייתרת את הזמן ״המת״ שבין עסקה לעסקה כך שהכסף עובד בכל רגע נתון.

מאפיין מס׳ 10 – גובה המימון:

- 50%-65% (10נק׳)

- 66%-80% (8נק׳)

- 81%-85% (4נק׳)

ככל שגובה המימון קטן יותר וגובה תשואה נשאר מעניין וכדאי, כך העסקה יציבה ובטוחה יותר, אם כי, ככל שהמימון קטן יותר כך גם התשואות נמוכות יותר – המטרה והחוכמה הן למצוא את העסקה שתענה גם על מימון נמוך ככל הניתן וגם על התשואה אטרקטיבית. מימון גבוה אמור להציע מהצד השני תשואות גבוהות יותר, אך טומן בתוכו גם סיכון ותנודתיות גדולה יותר.

מאפיין מס׳ 11 – עסקת חוב:

- כן, כרית בטחון של לפחות 20%-25% (10נק׳)

- כן, כרית בטחון של 15%-19% (7נק׳)

- כן, כרית בטחון של פחות מ-15% (2נק׳)

בתקופה בה אנו נמצאים, עסקת חוב יכולה להיות פתרון טוב (באופן כללי זהו פתרון מעניין לגיוון תיק השקעות), עסקאות מהסוג הזה נחשבות בטוחות מאוד ומביאות איתן תזרים שוטף וריביות אטרקטיביות. עסקה מסוג זה עם כרית בטחון של פחות מ-10% לא באמת מייצרת את הבטחון למשקיע ואם אתם שואלים אותי, הייתי קורא לה עסקת חוב בסיכון גבוה ואני ממליץ להתרחק ממנה.

כאן טבלה לדוגמא שכוללת ציון לכל מאפיין שתיארנו לכל חברה שלקחנו לדוגמא. זאת דוגמא רק להמחשה שתוכלו למלא ואז לבחור בחברה המתאימה לכם להשקיע אתה.

אלה עסקים וזאת מתמטיקה פשוטה. עכשיו קל לבדוק ולהבין את מי לבחור לשמירה בהון ולהגדלתו.

מקווה שעזרתי וכל משקיע אינטליגנטי יוכל לעשות בדיקות ומסקנות משלו, ולצאת מהיום גם מושכל ומוצלח יותר. כן, אני יצאתי לא צנוע כאן, אבל בעסקים אסור להיות צנוע. אם אתה טוב – כולם צריכים לדעת את זה.

דברו איתנו, תתייעצו והתקדמו להשקעות איכותיות ובטוחות יותר

שלכם,

אלכסיי מולצ'נוב וצוות RECOM USA http://www.recomusa.co.il